Объем рынка гипсокартона до кризиса рос высокими темпами – по 20% в год (примерное на 40 млн. м² ежегодно) в среднем. Такие приросты – классический показатель «молодости» рынка, находящегося на низкой стадии насыщения. В 2009 году рынок гипсокартона претерпел падение, характерное для всех строительных и отделочных материалов, но восстанавливается рынок довольно бодро – в 2010 году его объем поднялся на 30 млн. по сравнению с 2009 годом, причем доля импортной продукции постепенно снижается.

Объем рынка гипсокартона до кризиса рос высокими темпами – по 20% в год (примерное на 40 млн. м² ежегодно) в среднем. Такие приросты – классический показатель «молодости» рынка, находящегося на низкой стадии насыщения. В 2009 году рынок гипсокартона претерпел падение, характерное для всех строительных и отделочных материалов, но восстанавливается рынок довольно бодро – в 2010 году его объем поднялся на 30 млн. по сравнению с 2009 годом, причем доля импортной продукции постепенно снижается.

Количественная динамика импорта

Для того чтобы оценить роль импортного гипсокартона на российском рынке в количественном выражении, необходимо перевести килограммы, в которых традиционно учитывается внешнеторговый оборот этого товара, в квадратные метры. Квадратный лист гипсокартона весит в среднем от 15 до 20 кг. Возьмем средний вес, равный 17 кг, и произведем пересчет.

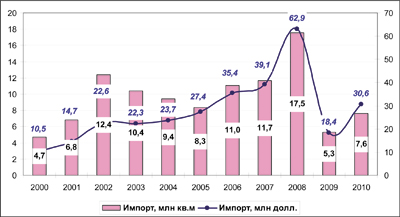

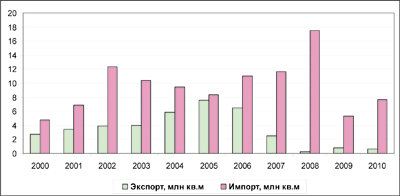

Как видно из Таблицы 1 и Рисунка 1, импортные потоки по данной товарной группе растут, но имеют нестабильный характер в период с 2000-2008 гг. До 2000 г. импорт увеличивается, но далее следует период спада до 2005 года включительно. Непосредственно перед кризисом объем импорта наиболее высок – 17,5 млн. м². Но в 2009 г. происходит резкий спад. В 2010 году активность импортеров начинает возвращаться. По итогам года в страну поступило 7,6 млн. м² импортной гипсокартонной продукции, это на 43,4% больше, чем в 2009 году.

Таблица 1

Статистика импорта гипсокартонных листов в Россию в 2005-2010 гг. (в тоннах, м² и долларах).

Источник. ABARUS Market Research по данным ФТС РФ.

Помесячные данные импортных поставок показывают, что пиковым периодом обычно выступает вторая половина года – по всей видимости, импортеры действуют в некоторой степени с расчетом на спрос будущего года. В «тяжелые времена» – вторая половина 2008 и 2009 год – ярко выраженных активных поставок нет, так как нет ощущения стабильности для будущих периодов.

В начале 2008 г. импорт вел себя очень активно – поставки составляли 20-30 тыс. тонн в месяц, хотя отрицательная динамика уже наметилась к лету. В начале осени импорт «по привычке» пошел вверх, но, не встретив адекватного рыночного спроса, рухнул до 5 тыс. тонн в декабре. Именно на таком низком уровне импорт провел практически весь 2009 год, в редкие месяцы достигая 10 тыс. тонн. В 2010 году картина стала повеселее, но ни резких скачков, ни бурного роста не было зафиксировано.

Рис. 1. Динамика импорта гипсокартонных листов в РФ за 2000-2010 гг. (млн.м², млн. долл.).

Источник. ABARUS Market Research по данным ФТС РФ.

Новый 2011 год начался с того же уровня, с которого стартовал в свое время благополучный 2007 год, поэтому можно ожидать более высоких объемов поставок в течение года. Но будут ли они столь же существенными, как и до кризиса – сказать сложно.

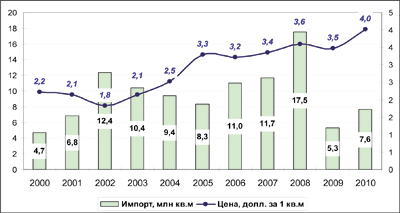

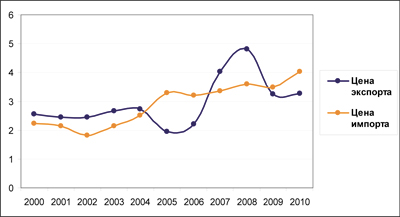

Ценовая динамика импорта

Ценовая динамика носит следующий характер: с 2002 г. для цен на импортную гипсокартонную продукцию основная тенденция положительная. Наибольший рост цены имел место в 2005 г. С 2005 г. по 2009 г. средняя импортная цена идет с колебаниями – то прирост на 0,1-0,2 доллара, то снижение на такую же величину. И только в 2010 году зафиксировано заметное повышение цены на 0,5 доллара до 4,0 долл. за м². В целом за 10 лет цена на импортный гипсокартон выросла практически в 2 раза.

Рис. 2. Динамика цен на импорт гипсокартонных листов в РФ в 2000-2010 гг. (долл. за м²).

Источник. ABARUS Market Research по данным ФТС РФ.

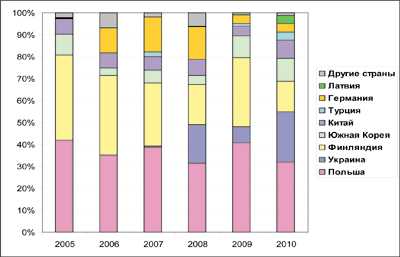

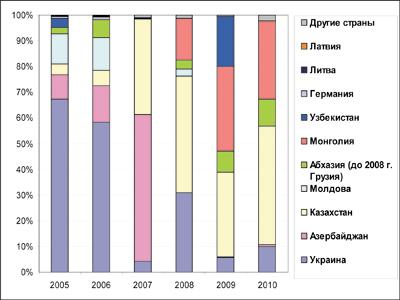

Основные страны-поставщики

Как видно из рисунка 3, основными импортерами минераловатной продукции в Россию являются Польша (32%), Украина (23%), Финляндия (11%), Южная Корея (11%), Китай (8%), Турция (4%), Германия (4%) и Латвия (3,6%). Стоит отметить, что это достаточно стандартный набор стран-импортеров, присутствующих на российских рынках строительных материалов.

Рис. 3. Процентная динамика поставок гипсокартона на российский рынок основными странами-импортерами, 2005-2010 гг.

Источник. ABARUS Market Research по данным ФТС РФ.

2008 год был отмечен неожиданным ростом импорта гипсокартонных листов (более чем на 40%). Это произошло за счет крупного ввоза продукции из Украины, увеличения поставок из европейских стран, а также некоторого увеличения объемов импорта из Китая и Кореи.

Как видно из того же рисунка 3, ситуация в импортных потоках в 2010 г. достаточно сильно изменилась: если в 2005 г. лидеров было двое – Польша и Финляндия, то в 2010 г. концентрация уменьшилась: теперь полноправными импортерами можно считать пять стран: Польшу, Украину, Финляндию, Южную Корею и Китай. На эти страны теперь приходится более 85% объемов всего импорта. Причем поставки из Украины растут сильнее, чем из любых остальных стран. Не исключено, что в текущем 2011 году она сумеет выйти на первое место.

Игроки рынка отмечают, что импортный гипсокартон западных производителей представлен в классе «премиум» и стоит в 2-3 раза дороже обычных гипсокартонных панелей. Более дешевый гипсокартон поступает из стран Азии, хотя китайские производители пытаются разнообразить свой ассортимент, предлагая огнеупорный гипсокартон, стекломагниевый лист, ламинированный гипсокартон. Однако качество этой продукции вызывает нарекания, поэтому доля китайского импорта на гипсокартонном рынке пока невелика.

В целом набор торговых марок, представленных на рынке, достаточно однообразен. Последние 6 лет импорт занимает около 4-5% рынка (с некоторыми колебаниями) и представлен в основном несколькими брендами бывшей BPB (Gyproc, Rigips, которые теперь принадлежат Saint Gobain), гипсокартоном Lafarge и зарубежным производством концерна Knauf (из Германии и филиалов, расположенных в других странах мира). Так, из Китая импортируются марки Knauf, Gyproc. Из Украины идет продукция местных заводов «Строймак Кнауф» и «Лафарж Гипс». Из Польши – Gyproc, Lafarge, Norgips, Rigips. Из Финляндии – Gyproc, из Южной Кореи – Knauf.

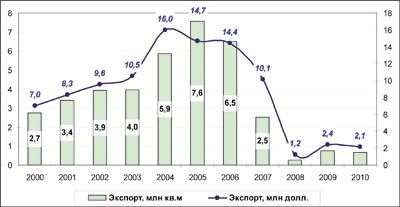

Количественная динамика экспорта

Объем экспорта до пика экономического бума в России составлял порядка 6-8 млн. м² в год. В 2007 году он упал до 2,5 млн. м², в 2008 г. – до 0,3 млн. В 2008 г. ситуация усугубилась кризисом, и экспорт сократился практически до незаметных величин. При этом стоит отметить, что объемы экспорта начали сокращаться еще до кризиса – в довольно благополучном 2006 году.

В 2009-2010 гг. объемы экспорта подросли, но поставки все равно были гораздо менее значительными, чем несколько лет назад. По словам игроков рынка, это было вызвано растущим спросом российского рынка, а также запуском новых заводов Knauf и Lafarge в Украине, которая переквалифицировалась из импортера в экспортеры гипсокартона, в том числе и на российский рынок.

Таблица 2

Статистика экспорта гипсокартонных листов из России в 2005-2010 гг. (в тоннах, м² и долларах).

Источник. ABARUS Market Research по данным ФТС РФ.

Соотношение импорта и экспорта в 2002-2005 гг. показывало, что российский рынок активно насыщался продукцией отечественного производства, которая частично вытесняла импорт, а также активно экспортировалась. Однако в три предкризисных года картина изменилась в обратную сторону. Спрос на гипсокартон внутри страны был настолько высок, что на экспорт стало уходить все меньше и меньше, а импорт пошел в рост. В 2009 произошло резкое падение импорта гипсокартона – на 70%. Ввоз в 2010 году увеличился на 40%, а экспорт почти не поднимается, «устроившись» на отметке в 1 млн. м².

Рис. 4. Динамика экспорта гипсокартона из РФ, 2000-2010 гг. (млн м2, млн. долл.).

Источник. ABARUS Market Research по данным ФТС РФ.

Сочетание высокого импорта с низким экспортом (см. рисунок 5) говорит о значительном спросе на гипсокартон внутри страны, причем спрос на все ценовые и качественные категории (активно импортируется как европейский, так и азиатский продукт).

Рис. 5. Соотношение объемов импорта и экспорта гипсокартона в 2000-2010 гг., млн. м².

Источник. ABARUS Market Research по данным ФТС РФ.

Ценовая динамика экспорта

Что касается ежегодной динамики экспортных цен, то стабильной ее назвать трудно. Если ориентироваться на статистические данные, то создается впечатление, что цены импорта и экспорта вполне сопоставимы, хотя в некоторые периоды средняя экспортная цена то значительно ниже, то значительно выше импортной. На самом деле резкие перепады цен (особенно в период 2004-2008 гг.) могут объясняться тем, что в «хорошие» годы экспортируется стандартная продукция большими партиями по низким ценам, а в те периоды, где экспорт невелик, мы наблюдаем поставки, реагирующие на особенно высокий спрос, готовый на более высокие цены.

Рис. 6. Динамика цен на поставки российского гипсокартона в 2000-2010 гг. (долл./м²).

Источник. ABARUS Market Research по данным ФТС РФ.

Можно сказать, что в период кризиса установился «справедливый баланс» импортных и экспортных цен, каким он был в спокойные времена, в частности, в 2000-2004 гг. – импортный гипсокартон на таможне примерно стоит дороже отечественного на 15-20%.

Рис. 7. Сравнительная динамика импортных и экспортных цен на гипсокартон в 2000-2010 гг., долл./м².

Источник. ABARUS Market Research по данным ФТС РФ.

Основные рынки сбыта

Основным экспортером гипсокартона за пределы России является компания Knauf. Крупнейшими рынками сбыта – Казахстан, Монголия и страны СНГ. При этом Украина, как отмечалось выше, отошла на второй план.

Как видно из рисунка 8, значительным рынком сбыта российской гипсокартонной продукции уже четвертый год является Казахстан, на который приходится от 35 до 50% всех поставок, в частности, в 2010 г. – 46,3%. Доля Казахстана в совокупном экспорте была значительно ниже в 2005-2006 гг. Возможно, увеличение поставок в Казахстан с 2007 г. связано с привыканием казахского потребителя к новому продукту и высокой оценкой качества гипсокартона, произведенного в России.

Рис. 8. Изменение объемов экспортера российского гипсокартона по странам в 2005-2010 гг. (тыс. тонн).

Источник. ABARUS Market Research по данным ФТС РФ.

В последние годы важным рынком сбыта стала Монголия. Немногим ранее российский гипсокартон активно закупал Азербайджан, особенно в 2007 году, но впоследствии закупки этой страны практически прекратились. Узбекистан и Молдова в списке покупателей присутствуют время от времени. Более стабильным потребителем выступают южные республики, ранее входившие в состав Грузии – Южная Осетия и Абхазия. Также идет российский гипсокартон и в страны Балтии. Украина продолжает делать закупки, но в небольших количествах.

В. НИКОЛЬСКАЯ, директор по исследованиям агентства ABARUS Market Research