Динамика производства ЛКМ в России

Производство ЛКМ – это один из сегментов химической промышленности, который предлагает потенциальным участникам большие возможности. Широким является не только спектр самих материалов (готовых продуктов), но и основ, на базе которых они производятся, а также пигментов, разбавителей и других сопутствующих веществ. Выпуском лакокрасочной продукции могут заниматься как крупные холдинги, так и совсем мелкие предприятия.

По оценкам экспертов рынка, общее число предприятий, фирм и частных предпринимателей, выпускающих в России лакокрасочную продукцию, составляет от 600 до 1,2 тыс.(*), в то время как официальные источники рапортуют о 120 функционирующих предприятиях (в 2008 году их насчитывалось около 200). Причем в списках Росстата отсутствуют даже некоторые довольно крупные игроки (в частности, ООО «Предприятие ВГТ»). Несмотря на то, что официальная статистика не отражает все множество компаний, функционирующих в области производства лакокрасочных и смежных материалов, общие данные о производстве, в том числе по регионам, выглядят вполне отражающими действительность, поэтому специалисты ABARUS Market Research при анализе российского производства используют именно официальные данные. Хотя можно встретить альтернативные оценки, согласно которым расхождение официальных и реальных данных по выпуску ЛКМ составляет от 15 до 20% (в пользу реальных).

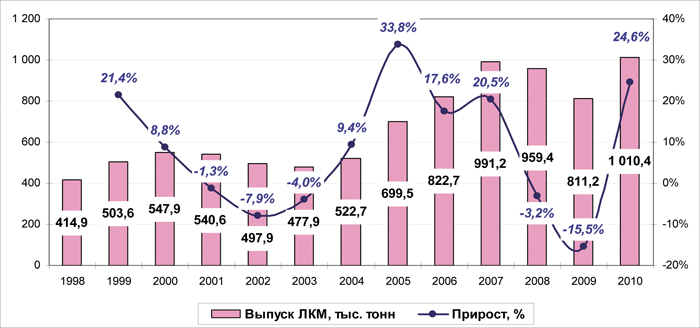

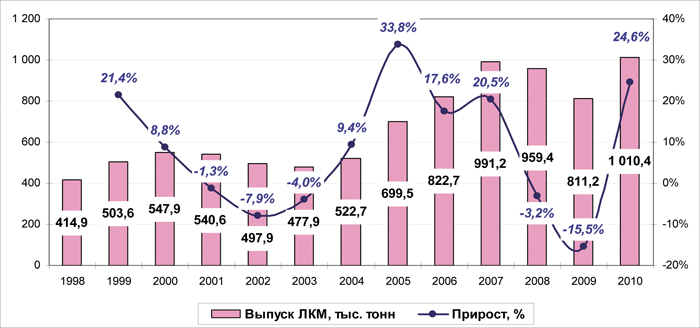

Рис. 1. Динамика российского производства лакокрасочной промышленности в 1998-2010 гг., тыс. тонн.

Источник. Скорректированная динамика ABARUS Market Research на основе данных Росстата

Производство лакокрасочной продукции в России за последние 10 лет переживало упадок дважды. Первый период снижения объемов производства был отмечен в 2001-2003 гг., когда объем выпуска уменьшался в течение трех лет на 2-5%, а второй, более трудный период, пришелся на 2008-2009 годы, связанные с мировым кризисом. В 2009 г. производство упало на 15,5%, а вместе с 2008 г. снижение составило более 18% по сравнению с 2008 годом, когда было выпущено 959,4 тыс. тонн лакокрасочных материалов. Но в течение 2010 г. объем выпуска быстро восстановился и по итогам года превысил докризисные показатели. Производство составило 1010,4 тыс. тонн, а прирост за год – 24,6%.

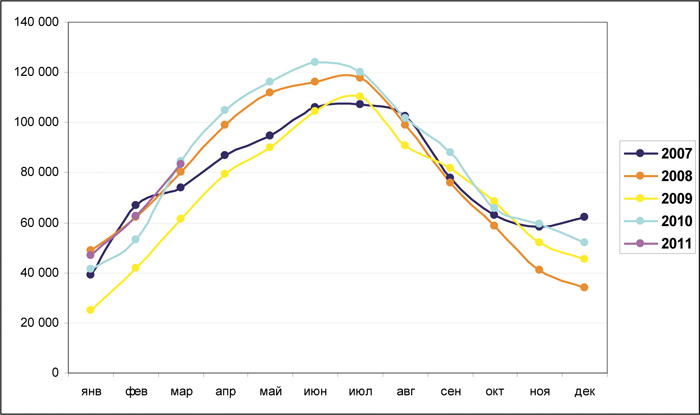

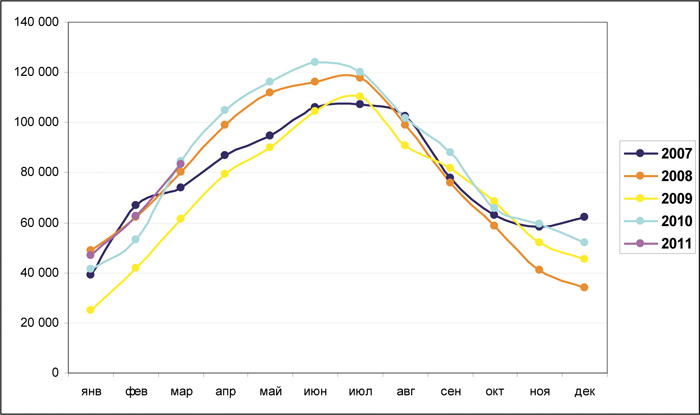

Детализированная статистика производства демонстрирует, насколько быстро лакокрасочная промышленность восстановилась после кризиса. Выпуск в 2009 году отставал от показателей 2008 года в период с I по III квартал, а в конце года уже практически вышел на уровень докризисного 2007 года. И, наконец, в течение практически всего 2010 года производство находилось на более высоком уровне, чем в предыдущие три года, что и позволило в результате добиться столь впечатляющих результатов.

Рис. 2. Динамика российского производства лакокрасочных материалов в 2007–2011гг. (2011 г. – I квартал) по месяцам, тонн

Источник. ABARUS Market Research по данным Росстата.

Что касается самых свежих данных, то выпуск лакокрасочных материалов в I квартале 2011 г. на 8% превышает объем того же периода прошлого года. Из этого наблюдения можно сделать вывод, что в 2011 году будет очередной устойчивый положительный прирост.

Производители ЛКМ в России

Можно сказать, что к 2007 году на российском рынке сформировалась устойчивая группа производителей «первого эшелона», которая благополучно пережила кризис и к началу 2011 года сохранилась в прежнем составе. К «первому эшелону» большинство экспертов рынка относят следующие 6 компаний: «Тиккурила»(**), «Эмпилс», «Лакра Синтез», «Предприятие ВГТ», «ABC Farben» и «Русские краски». В данном случае порядок перечисления компаний соответствует масштабам производства, зафиксированным в 2009 году, хотя в предыдущие годы позиции компаний были несколько иными. Данных за 2010 год официальная статистика пока не представляет, поэтому в материале объем производства компаний за последний год является оценочным. В целом упомянутая «шестерка» выпускает порядка 40-42% от общероссийского объема производства ЛКМ. Причем эта доля в течение последних пяти лет остается стабильной, слегка колеблющейся в небольшом диапазоне.

К предприятиям «второго эшелона» можно отнести порядка 20-25 компаний с объемом производства 4000-5000 тонн в год. Перестановки внутри этой группы происходят довольно активные. Среди них есть как растущие предприятия, так и постепенно теряющие свои позиции, а также относительно стабильные компании.

К первой категории следует отнести ООО «Мефферт Продакшн», ООО «Корунд», ООО «Уральская производственная компания», ЗАО «НПК «Ярли», НПП «Рогнеда», ООО СП «Лакуфа-Тверь».

К категории «проседающих» игроков относятся ОАО «Котовский ЛКЗ», ЗАО «Акзо Нобель Декор», ОАО «ТД «ЗЛКЗ», ООО ЛЗ «Радуга», ОАО «Невинномысский Азот». Причем понижающаяся тенденция для этих предприятий началась еще до кризиса. Кроме того, время от времени в списке «середнячков» появляются новые компании.

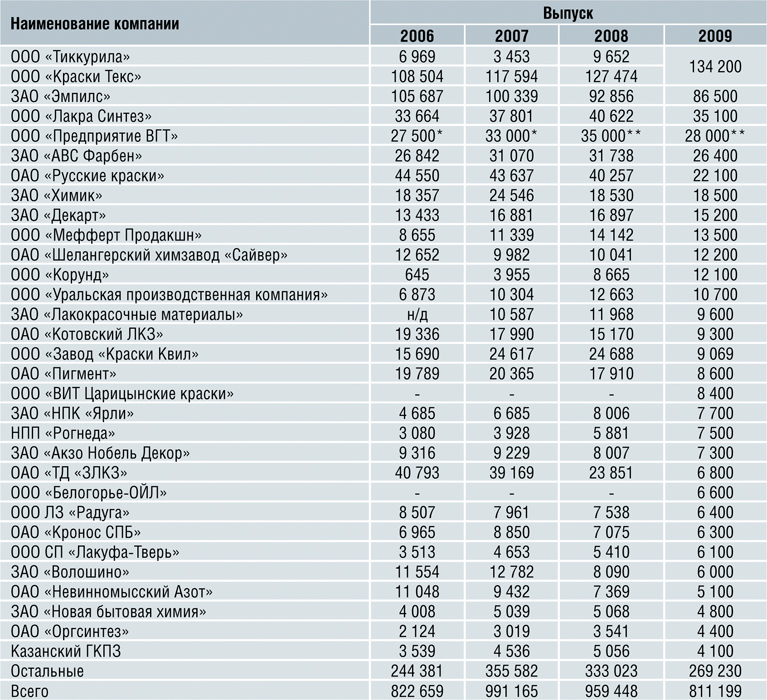

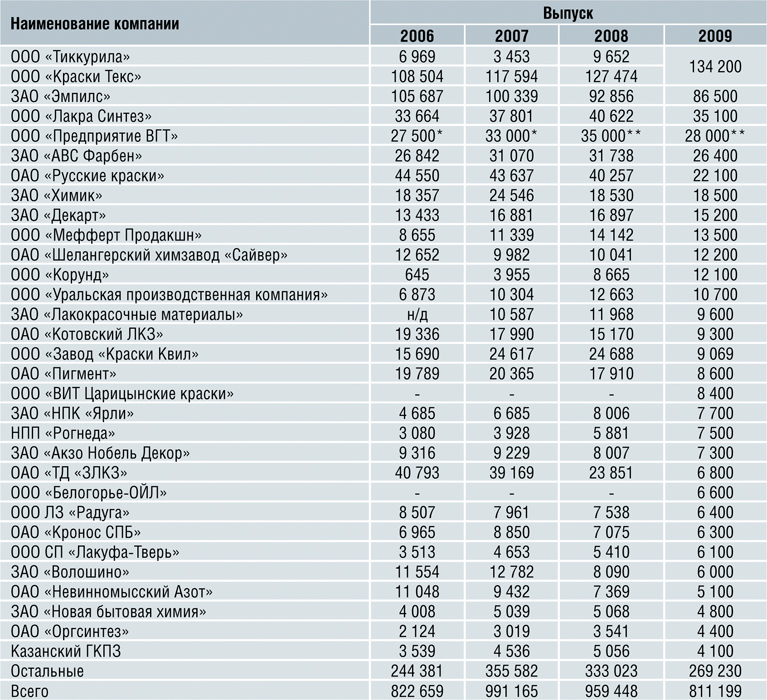

Таблица 1.

Ежегодные объемы выпуска основных производителей ЛКМ в России в 2006-2009 гг., в тоннах

Источник. ABARUS Market Research по данным Росстата.

* Данные компании «Предприятие ВГТ», озвученные в 2008 году.

** Оценка ABARUS Market Research.

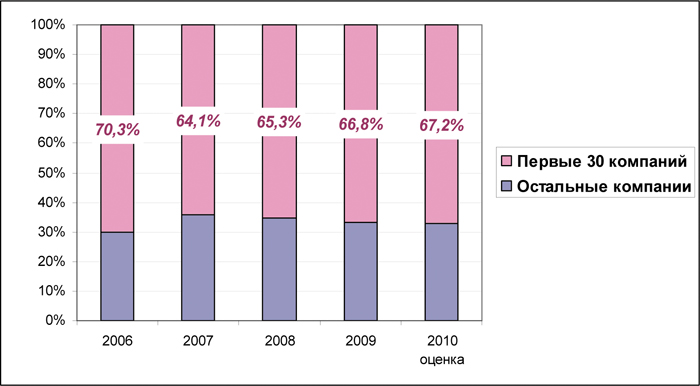

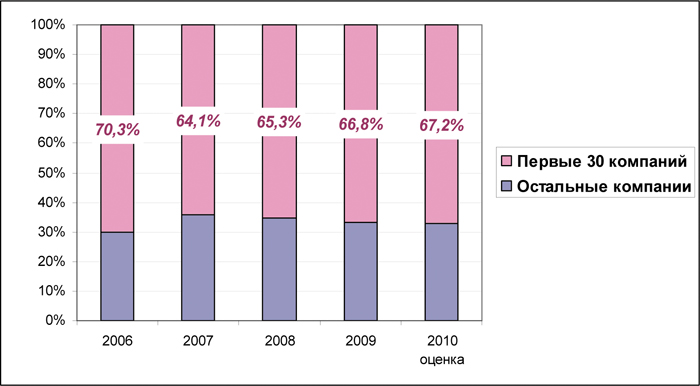

В совокупности предприятия первого и второго эшелонов занимают более 65% от общего объема выпуска лакокрасочных материалов. Их общий вес медленно, но верно приближается к 70% (см. рис.3). Этот уровень был уже пройден в середине 2000-х гг., но потерян в 2007 году, когда на волне строительного бума рынок «принял» множество мелких игроков регионального масштаба. Кризис помог отрасли «почистить» ряды, и этот процесс еще не закончился. В течение нескольких ближайших лет с арены вынуждены будут уйти как мелкие неэффективные предприятия, так и средние, но располагающие старыми технологиями.

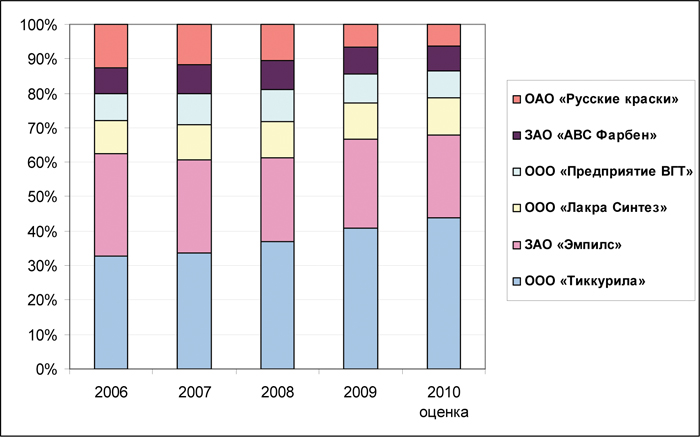

Рис. 3. Структура производства лакокрасочных материалов в РФ в 2006-2010 гг. по основным предприятиям, в тоннах.

Источник. ABARUS Market Research по данным Росстата.

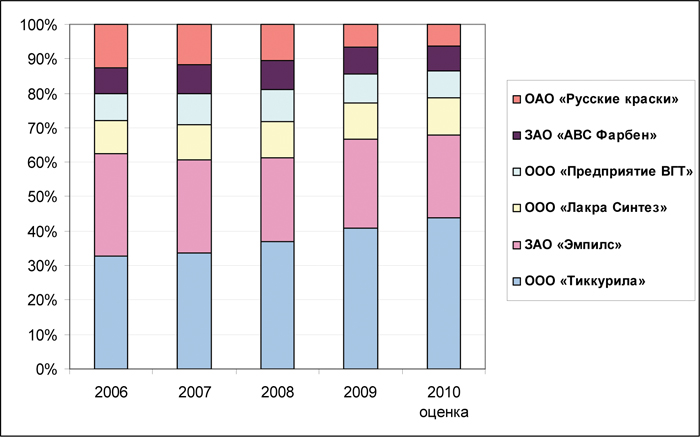

Если вернуться к ведущим игрокам, то динамика в этой группе следующая. Очевидно усиление позиций ООО «Тиккурила» – за 5 лет доля этой компании в общем объеме ведущей «шестерки» увеличилась с 33% до 44%. Поскольку общий объем группы за указанный период мало изменился, то становится понятно, что лидер, развиваясь, отбирает «куски» рынка у ближайших конкурентов. В наибольшей степени это относится к ОАО «Русские краски», ее доля в объеме указанных компаний сократилась практически в 2 раза – с 13% до 7%. Также постепенно теряет позиции лидер предыдущих лет – ЗАО «Эмпилс». Особенно высока роль этого предприятия была зафиксирована в 2004 г., далее удельная доля его в совокупном производстве пошла на спад. А вот у ООО «Лакра Синтез» довольно высокий потенциал – в последние годы его позиции стабильны с тенденцией к усилению.

Структура производства ЛКМ

Непосредственно перед кризисом, в 2008 году, размер мирового рынка лакокрасочных материалов составлял порядка 100 млрд. долл. в денежном выражении или 25 млн. т в количественном(***). Объем российского рынка на тот момент оценивался в 1,1-1,2 млн. тонн, то есть около 5% от общемирового потребления. При этом темпы прироста российского рынка значительно опережали среднемировые, прибавляя по 15-20% в год. Такие цифры говорят о значительном потенциале отечественного рынка ЛКМ, который еще не скоро будет исчерпан.

Рис. 4. Доли выпуска лакокрасочных материалов компаниями «первой шестерки» в 2006-2010 гг., %.

Источник. ABARUS Market Research по данным Росстата.

Рост потребительского спроса на лакокрасочную продукцию в России развивается в первую очередь за счет высокого интереса к водно-дисперсионным ЛКМ. Отечественные производители, особенно из числа долгожителей, ориентированы в основном на производство алкидных и масляных красок и эмалей, и даже, несмотря на увеличение производства, пока не способны полностью удовлетворить спрос на современные виды ЛКМ, которые пополняются импортом. Таким образом, сегмент водно-дисперсионных материалов имеет большой потенциал развития.

В течение 2003-2008 гг. основная часть производимого в стране продукта приходилась на эмали, грунтовки и шпатлевки на конденсационных смолах, хотя в 2008 г. объем производства в данном сегменте несколько сократился. Также снижается выпуск лаков на конденсационных смолах: за один только 2008 год падение производства в этом сегменте составило более 20%. Объем производства водно-дисперсионных красок и грунтовок, напротив, увеличивается: прирост производства за 2008 г. составил 25%. Также наращивается в последние годы выпуск лаков, эмалей, грунтовок и шпатлевок на эфирах целлюлозы и на полимеризационных смолах и олиф. Динамика производства в других сегментах неустойчива.

Сегодня производителям ЛКМ приходится считаться с двумя важными факторами: ужесточением требований по охране окружающей среды и экономической целесообразностью. В связи с этим современные технологии создания лакокрасочных покрытий развиваются в направлении сокращения использования растворителей. В настоящее время акцент делается на производство и применение материалов с высоким сухим остатком (более 60%) или практически не содержащих растворителей (менее 5%), композиций на водной основе и порошковых материалов.

Импорт

С 1999 года по 2008 год имел место устойчивый рост объема поставок импортной лакокрасочной продукции в Россию. За это время импорт вырос почти в 4 раза. В 2000 г. объем импорта составлял порядка 80 тыс. тонн, а в 2008 г. – уже почти 300 тыс. тонн. В 2009 году импорт снизился, а в 2010 г. уже почти вернулся к уровню 2007 года, когда было завезено около 250 тыс. тонн.

Среди всех групп ЛКМ большую долю в совокупном импорте составляют краски и лаки на основе синтетических полимеров или химически модифицированных природных полимеров, диспергированные или растворенные в неводной среде. На долю этой группы приходится около 60% всего импорта ЛКМ в денежном выражении. Доля красок и лаков, диспергированных или растворенных в водной среде, составляет порядка 20%, грунтовок и шпатлевок – 15%, готовых красок, глушителей стекла и красок – 3%, столько же эмалей и глазурей стекловидных, масляных красок и лаков – 1%, цветных лаков завозится незначительное количество.

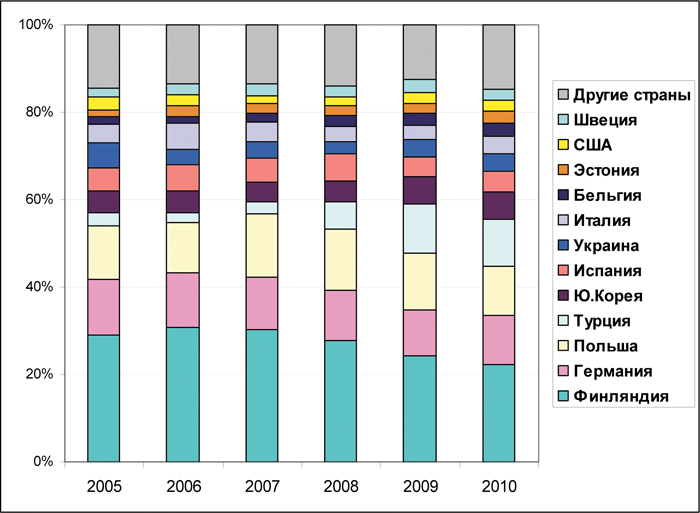

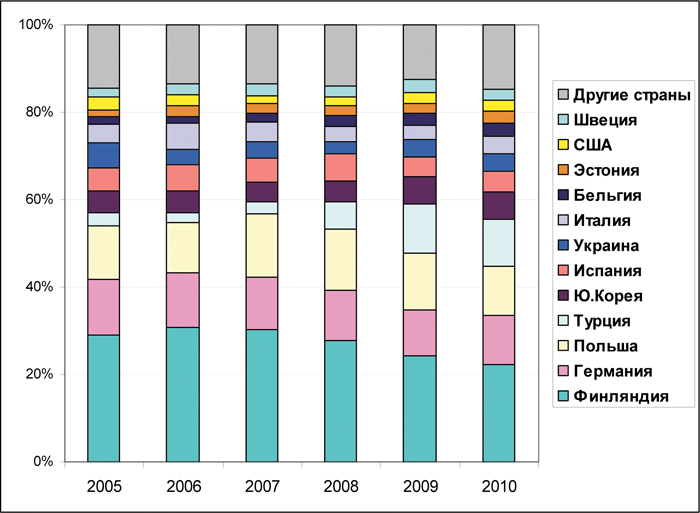

Ведущим поставщиком лакокрасочных материалов на российский рынок является Финляндия, хотя в последние годы ее доля стабильно уменьшается. Стабильные позиции в импорте ЛКМ у Германии, Польши, а в последнее время – у Турции. Высококачественные декоративные материалы из Испании, Италии, США, Швеции и Бельгии неизменно присутствуют на российском рынке. Стоит отметить, что увеличивается доля поступления материалов из Южной Кореи, а «вездесущие» китайские производители в импорте ЛКМ отсутствуют.

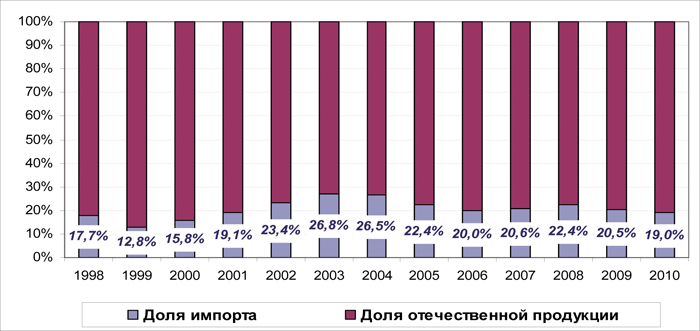

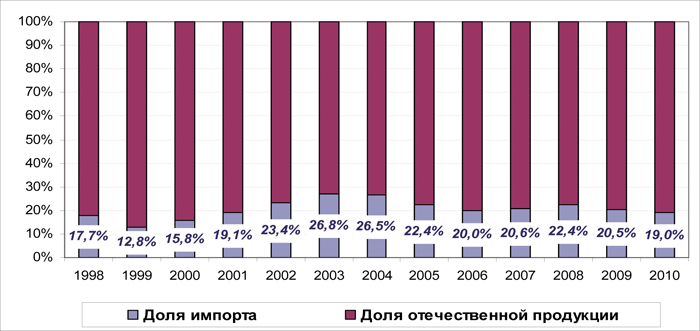

Соотношение отечественного производства и импортной продукции демонстрирует устойчивую тенденцию к повышению: если в 2003 г. доля импорта в объеме рынка составляла 26,8% (максимальный показатель за весь период), то в 2010 году – уже 19%. Вследствие кризиса ввоз импортной продукции в Россию восстанавливается медленнее, чем отечественное производство, представители которого грамотно воспользовались представленными «возможностями».

Рис. 5. Доля ведущих поставщиков лакокрасочных материалов на российский рынок в 2005-2010 гг., %

Источник. ABARUS Market Research по данным ФТС РФ.

Рис. 6. Доля импорта на российском рынке ЛКМ в 1998-2010 гг., %

Источник. ABARUS Market Research по данным ФТС РФ.

Стоит напомнить, что после дефолта, в 1998 году, доля импортной продукции на российском рынке упала до 12,8%, однако нынешняя ситуация сильно отличается от предыдущего кризиса. Качество российских красок и лаков тех лет значительно уступало импортным, что не замедлило сказаться на росте поставок из-за рубежа сразу, как только экономическая ситуация стабилизировалась – в результате доля импорта увеличилась вдвое всего за 4 года. В настоящее время подобный реванш зарубежных производителей маловероятен, в том числе и потому, что наиболее известные их представители уже работают в России, то есть в нашем аналитическом обзоре относятся к «отечественным» производителям. Речь идет, в первую очередь, о таких крупных компаниях, как Tikkurila, ABC Farben. Также достойны упоминания «Акзо Нобель», «Мефферт Продакшн», «Басф». В общем, выходит, что российский рынок лакокрасочных материалов в значительной степени развивается на базе зарубежных технологий. Если сложить выпуск перечисленных предприятий с импортными поставками, то получится, что объем зарубежной и «полузарубежной» продукции на российском рынке составляет более 40%. Такое конструктивное доминирование задает высокую планку уровня качества для остальных участников рынка.

В будущем стоит ожидать развития данной тенденции, поскольку иностранным производителям выгоднее производить продукцию внутри страны, чем поставлять ее из-за рубежа. В связи с этим стоит ожидать некоторого удешевления продукции зарубежных брендов, выпускаемых на территории России, а также снижения доли импорта.

Тенденции рынка

Как уже было сказано выше, до 2008 г. спрос на лакокрасочные материалы в России активно рос. Этому способствовал экономический рост и техническое перевооружение в машиностроении, нефтегазовой, химической, металлургической и деревообрабатывающей отраслях промышленности. Однако в 2008 г. картина несколько изменилась: неблагоприятные макроэкономические явления отрицательно сказались на спросе на лакокрасочную продукцию, а, следовательно, и на объемах производства. Поставки лакокрасочных материалов в Россию также оказались подверженными кризисным явлениям: в первый раз за последние 5 лет динамика импорта ЛКМ в 2008 г. оказалась отрицательной (–25%).

Несмотря на это, уже в 2010 году имел место активный рост производства – почти 25%, что связано с достаточно твердыми позициями ведущих предприятий, а также амбициозными настроениями менее крупных компаний, в том числе молодых. Тем не менее, стоит отметить, что в ближайшее время повторения таких результатов ждать не следует: производство выросло под влиянием воплощения стратегических планов лидеров рынка, стремящихся занять наиболее выгодные позиции перед восстановлением активного спроса.

_______________________________

(*) Данные РБК

(**) Вместе с мощностями «Краски Текс» и «Гамма Индустриальные краски», но без учета ООО «Порошковые краски», которое концерн Tikkurila продал концерну Teknos Group в январе 2011 г.

(***) По данным журнала «Лакокрасочная промышленность», 2009, №7.

В. НИКОЛЬСКАЯ, директор по исследованиям агентства ABARUS Market Research

Производство ЛКМ – это один из сегментов химической промышленности, который предлагает потенциальным участникам большие возможности. Широким является не только спектр самих материалов (готовых продуктов), но и основ, на базе которых они производятся, а также пигментов, разбавителей и других сопутствующих веществ. Выпуском лакокрасочной продукции могут заниматься как крупные холдинги, так и совсем мелкие предприятия.

По оценкам экспертов рынка, общее число предприятий, фирм и частных предпринимателей, выпускающих в России лакокрасочную продукцию, составляет от 600 до 1,2 тыс.(*), в то время как официальные источники рапортуют о 120 функционирующих предприятиях (в 2008 году их насчитывалось около 200). Причем в списках Росстата отсутствуют даже некоторые довольно крупные игроки (в частности, ООО «Предприятие ВГТ»). Несмотря на то, что официальная статистика не отражает все множество компаний, функционирующих в области производства лакокрасочных и смежных материалов, общие данные о производстве, в том числе по регионам, выглядят вполне отражающими действительность, поэтому специалисты ABARUS Market Research при анализе российского производства используют именно официальные данные. Хотя можно встретить альтернативные оценки, согласно которым расхождение официальных и реальных данных по выпуску ЛКМ составляет от 15 до 20% (в пользу реальных).

Рис. 1. Динамика российского производства лакокрасочной промышленности в 1998-2010 гг., тыс. тонн.

Источник. Скорректированная динамика ABARUS Market Research на основе данных Росстата

Производство лакокрасочной продукции в России за последние 10 лет переживало упадок дважды. Первый период снижения объемов производства был отмечен в 2001-2003 гг., когда объем выпуска уменьшался в течение трех лет на 2-5%, а второй, более трудный период, пришелся на 2008-2009 годы, связанные с мировым кризисом. В 2009 г. производство упало на 15,5%, а вместе с 2008 г. снижение составило более 18% по сравнению с 2008 годом, когда было выпущено 959,4 тыс. тонн лакокрасочных материалов. Но в течение 2010 г. объем выпуска быстро восстановился и по итогам года превысил докризисные показатели. Производство составило 1010,4 тыс. тонн, а прирост за год – 24,6%.

Детализированная статистика производства демонстрирует, насколько быстро лакокрасочная промышленность восстановилась после кризиса. Выпуск в 2009 году отставал от показателей 2008 года в период с I по III квартал, а в конце года уже практически вышел на уровень докризисного 2007 года. И, наконец, в течение практически всего 2010 года производство находилось на более высоком уровне, чем в предыдущие три года, что и позволило в результате добиться столь впечатляющих результатов.

Рис. 2. Динамика российского производства лакокрасочных материалов в 2007–2011гг. (2011 г. – I квартал) по месяцам, тонн

Источник. ABARUS Market Research по данным Росстата.

Что касается самых свежих данных, то выпуск лакокрасочных материалов в I квартале 2011 г. на 8% превышает объем того же периода прошлого года. Из этого наблюдения можно сделать вывод, что в 2011 году будет очередной устойчивый положительный прирост.

Производители ЛКМ в России

Можно сказать, что к 2007 году на российском рынке сформировалась устойчивая группа производителей «первого эшелона», которая благополучно пережила кризис и к началу 2011 года сохранилась в прежнем составе. К «первому эшелону» большинство экспертов рынка относят следующие 6 компаний: «Тиккурила»(**), «Эмпилс», «Лакра Синтез», «Предприятие ВГТ», «ABC Farben» и «Русские краски». В данном случае порядок перечисления компаний соответствует масштабам производства, зафиксированным в 2009 году, хотя в предыдущие годы позиции компаний были несколько иными. Данных за 2010 год официальная статистика пока не представляет, поэтому в материале объем производства компаний за последний год является оценочным. В целом упомянутая «шестерка» выпускает порядка 40-42% от общероссийского объема производства ЛКМ. Причем эта доля в течение последних пяти лет остается стабильной, слегка колеблющейся в небольшом диапазоне.

К предприятиям «второго эшелона» можно отнести порядка 20-25 компаний с объемом производства 4000-5000 тонн в год. Перестановки внутри этой группы происходят довольно активные. Среди них есть как растущие предприятия, так и постепенно теряющие свои позиции, а также относительно стабильные компании.

К первой категории следует отнести ООО «Мефферт Продакшн», ООО «Корунд», ООО «Уральская производственная компания», ЗАО «НПК «Ярли», НПП «Рогнеда», ООО СП «Лакуфа-Тверь».

К категории «проседающих» игроков относятся ОАО «Котовский ЛКЗ», ЗАО «Акзо Нобель Декор», ОАО «ТД «ЗЛКЗ», ООО ЛЗ «Радуга», ОАО «Невинномысский Азот». Причем понижающаяся тенденция для этих предприятий началась еще до кризиса. Кроме того, время от времени в списке «середнячков» появляются новые компании.

Таблица 1.

Ежегодные объемы выпуска основных производителей ЛКМ в России в 2006-2009 гг., в тоннах

* Данные компании «Предприятие ВГТ», озвученные в 2008 году.

** Оценка ABARUS Market Research.

В совокупности предприятия первого и второго эшелонов занимают более 65% от общего объема выпуска лакокрасочных материалов. Их общий вес медленно, но верно приближается к 70% (см. рис.3). Этот уровень был уже пройден в середине 2000-х гг., но потерян в 2007 году, когда на волне строительного бума рынок «принял» множество мелких игроков регионального масштаба. Кризис помог отрасли «почистить» ряды, и этот процесс еще не закончился. В течение нескольких ближайших лет с арены вынуждены будут уйти как мелкие неэффективные предприятия, так и средние, но располагающие старыми технологиями.

Источник. ABARUS Market Research по данным Росстата.

Если вернуться к ведущим игрокам, то динамика в этой группе следующая. Очевидно усиление позиций ООО «Тиккурила» – за 5 лет доля этой компании в общем объеме ведущей «шестерки» увеличилась с 33% до 44%. Поскольку общий объем группы за указанный период мало изменился, то становится понятно, что лидер, развиваясь, отбирает «куски» рынка у ближайших конкурентов. В наибольшей степени это относится к ОАО «Русские краски», ее доля в объеме указанных компаний сократилась практически в 2 раза – с 13% до 7%. Также постепенно теряет позиции лидер предыдущих лет – ЗАО «Эмпилс». Особенно высока роль этого предприятия была зафиксирована в 2004 г., далее удельная доля его в совокупном производстве пошла на спад. А вот у ООО «Лакра Синтез» довольно высокий потенциал – в последние годы его позиции стабильны с тенденцией к усилению.

Структура производства ЛКМ

Непосредственно перед кризисом, в 2008 году, размер мирового рынка лакокрасочных материалов составлял порядка 100 млрд. долл. в денежном выражении или 25 млн. т в количественном(***). Объем российского рынка на тот момент оценивался в 1,1-1,2 млн. тонн, то есть около 5% от общемирового потребления. При этом темпы прироста российского рынка значительно опережали среднемировые, прибавляя по 15-20% в год. Такие цифры говорят о значительном потенциале отечественного рынка ЛКМ, который еще не скоро будет исчерпан.

Источник. ABARUS Market Research по данным Росстата.

Рост потребительского спроса на лакокрасочную продукцию в России развивается в первую очередь за счет высокого интереса к водно-дисперсионным ЛКМ. Отечественные производители, особенно из числа долгожителей, ориентированы в основном на производство алкидных и масляных красок и эмалей, и даже, несмотря на увеличение производства, пока не способны полностью удовлетворить спрос на современные виды ЛКМ, которые пополняются импортом. Таким образом, сегмент водно-дисперсионных материалов имеет большой потенциал развития.

В течение 2003-2008 гг. основная часть производимого в стране продукта приходилась на эмали, грунтовки и шпатлевки на конденсационных смолах, хотя в 2008 г. объем производства в данном сегменте несколько сократился. Также снижается выпуск лаков на конденсационных смолах: за один только 2008 год падение производства в этом сегменте составило более 20%. Объем производства водно-дисперсионных красок и грунтовок, напротив, увеличивается: прирост производства за 2008 г. составил 25%. Также наращивается в последние годы выпуск лаков, эмалей, грунтовок и шпатлевок на эфирах целлюлозы и на полимеризационных смолах и олиф. Динамика производства в других сегментах неустойчива.

Сегодня производителям ЛКМ приходится считаться с двумя важными факторами: ужесточением требований по охране окружающей среды и экономической целесообразностью. В связи с этим современные технологии создания лакокрасочных покрытий развиваются в направлении сокращения использования растворителей. В настоящее время акцент делается на производство и применение материалов с высоким сухим остатком (более 60%) или практически не содержащих растворителей (менее 5%), композиций на водной основе и порошковых материалов.

Импорт

С 1999 года по 2008 год имел место устойчивый рост объема поставок импортной лакокрасочной продукции в Россию. За это время импорт вырос почти в 4 раза. В 2000 г. объем импорта составлял порядка 80 тыс. тонн, а в 2008 г. – уже почти 300 тыс. тонн. В 2009 году импорт снизился, а в 2010 г. уже почти вернулся к уровню 2007 года, когда было завезено около 250 тыс. тонн.

Среди всех групп ЛКМ большую долю в совокупном импорте составляют краски и лаки на основе синтетических полимеров или химически модифицированных природных полимеров, диспергированные или растворенные в неводной среде. На долю этой группы приходится около 60% всего импорта ЛКМ в денежном выражении. Доля красок и лаков, диспергированных или растворенных в водной среде, составляет порядка 20%, грунтовок и шпатлевок – 15%, готовых красок, глушителей стекла и красок – 3%, столько же эмалей и глазурей стекловидных, масляных красок и лаков – 1%, цветных лаков завозится незначительное количество.

Ведущим поставщиком лакокрасочных материалов на российский рынок является Финляндия, хотя в последние годы ее доля стабильно уменьшается. Стабильные позиции в импорте ЛКМ у Германии, Польши, а в последнее время – у Турции. Высококачественные декоративные материалы из Испании, Италии, США, Швеции и Бельгии неизменно присутствуют на российском рынке. Стоит отметить, что увеличивается доля поступления материалов из Южной Кореи, а «вездесущие» китайские производители в импорте ЛКМ отсутствуют.

Соотношение отечественного производства и импортной продукции демонстрирует устойчивую тенденцию к повышению: если в 2003 г. доля импорта в объеме рынка составляла 26,8% (максимальный показатель за весь период), то в 2010 году – уже 19%. Вследствие кризиса ввоз импортной продукции в Россию восстанавливается медленнее, чем отечественное производство, представители которого грамотно воспользовались представленными «возможностями».

Источник. ABARUS Market Research по данным ФТС РФ.

Источник. ABARUS Market Research по данным ФТС РФ.

Стоит напомнить, что после дефолта, в 1998 году, доля импортной продукции на российском рынке упала до 12,8%, однако нынешняя ситуация сильно отличается от предыдущего кризиса. Качество российских красок и лаков тех лет значительно уступало импортным, что не замедлило сказаться на росте поставок из-за рубежа сразу, как только экономическая ситуация стабилизировалась – в результате доля импорта увеличилась вдвое всего за 4 года. В настоящее время подобный реванш зарубежных производителей маловероятен, в том числе и потому, что наиболее известные их представители уже работают в России, то есть в нашем аналитическом обзоре относятся к «отечественным» производителям. Речь идет, в первую очередь, о таких крупных компаниях, как Tikkurila, ABC Farben. Также достойны упоминания «Акзо Нобель», «Мефферт Продакшн», «Басф». В общем, выходит, что российский рынок лакокрасочных материалов в значительной степени развивается на базе зарубежных технологий. Если сложить выпуск перечисленных предприятий с импортными поставками, то получится, что объем зарубежной и «полузарубежной» продукции на российском рынке составляет более 40%. Такое конструктивное доминирование задает высокую планку уровня качества для остальных участников рынка.

В будущем стоит ожидать развития данной тенденции, поскольку иностранным производителям выгоднее производить продукцию внутри страны, чем поставлять ее из-за рубежа. В связи с этим стоит ожидать некоторого удешевления продукции зарубежных брендов, выпускаемых на территории России, а также снижения доли импорта.

Тенденции рынка

Как уже было сказано выше, до 2008 г. спрос на лакокрасочные материалы в России активно рос. Этому способствовал экономический рост и техническое перевооружение в машиностроении, нефтегазовой, химической, металлургической и деревообрабатывающей отраслях промышленности. Однако в 2008 г. картина несколько изменилась: неблагоприятные макроэкономические явления отрицательно сказались на спросе на лакокрасочную продукцию, а, следовательно, и на объемах производства. Поставки лакокрасочных материалов в Россию также оказались подверженными кризисным явлениям: в первый раз за последние 5 лет динамика импорта ЛКМ в 2008 г. оказалась отрицательной (–25%).

Несмотря на это, уже в 2010 году имел место активный рост производства – почти 25%, что связано с достаточно твердыми позициями ведущих предприятий, а также амбициозными настроениями менее крупных компаний, в том числе молодых. Тем не менее, стоит отметить, что в ближайшее время повторения таких результатов ждать не следует: производство выросло под влиянием воплощения стратегических планов лидеров рынка, стремящихся занять наиболее выгодные позиции перед восстановлением активного спроса.

_______________________________

(*) Данные РБК

(**) Вместе с мощностями «Краски Текс» и «Гамма Индустриальные краски», но без учета ООО «Порошковые краски», которое концерн Tikkurila продал концерну Teknos Group в январе 2011 г.

(***) По данным журнала «Лакокрасочная промышленность», 2009, №7.

В. НИКОЛЬСКАЯ, директор по исследованиям агентства ABARUS Market Research