Коротко о материале

Минеральная (каменная) вата – это волокнистый материал, получаемый из силикатных расплавов металлургических шлаков, их смесей и горных пород с добавлением органического связующего компонента. Превращение расплава в тончайшие волокна может производиться как дутьевым (вытягивание нитей из раздробленного на капли расплава), так и центробежным (продавливание расплава через фильеры центрифуги) способом. Минеральная вата, получаемая центробежным способом, считается более высокого качества, поскольку прохождение расплава через фильеры обеспечивает минимальное присутствие неволокнистых включений, а также небольшой диаметр волокон ваты. Волокна минеральной ваты обычно имеют длину от 2 до 10 мм, их диаметр – не более 6 мк.

В зависимости от вида сырья минеральная вата делится на каменную и шлаковую. Каменная вата, производимая на основе диабаза, базальта, доломита и других горных пород, считается более высококачественной и долговечной. Шлаковая вата обладает меньшей долговечностью при изменении температур, более подвержена влажности и воздействию деформаций. Она чаще используется при строительстве временных сооружений и в дачном строительстве.

Химический состав твердой основы определяет ценные свойства минеральной ваты – высокая химическая стойкость и негорючесть. Изделия из минеральной ваты препятствуют распространению пламени и применяются в качестве противопожарной изоляции и огнезащиты. К основному недостатку можно отнести способность впитывать влагу. Во избежание этого применяются специальные водоотталкивающие пропитки, покрытия из металлической фольги или синтетических пленок. Также высока стоимость монтажа: на 40-50 % больше, чем для вспененного полиэтилена и каучука.

Теплопроводность разных типов минеральных ват во многом зависит от геометрии и ориентации волокон в пространстве. Наиболее эффективным теплоизолятором является минеральная вата с беспорядочно ориентированными волокнами.

Ориентация волокон влияет не только на теплопроводность, но и на прочностные характеристики минераловатных изделий. Прочность на сжатие возрастает с ростом количества вертикально ориентированных волокон. Волокнистая структура также обеспечивает другое важное свойство минеральной ваты – пренебрежимо малую усадку и сохранение геометрических размеров в течение всего периода эксплуатации здания.

Минераловатные теплоизоляционные изделия включают в себя непрошивную минеральную вату, минераловатные маты, плиты, цилиндры. Как правило, эти изделия применяются в многослойных теплоизоляционных системах:

* в системах наружного утепления «мокрого» типа;

* в качестве теплоизоляционного слоя в навесных вентилируемых фасадах;

* в системах с утеплителем с внутренней стороны ограждающей конструкции;

* в системах с утеплителем внутри ограждающей конструкции (слоистая кладка, трехслойные бетонные или железобетонные панели, трехслойные панели с металлическими обшивками);

* для теплоизоляции труб.

Российские производители минеральной ваты. Докризисный период

Производство теплоизоляционных материалов на основе минеральной ваты в предкризисный период демонстрировало тенденцию к увеличению. Это было связано с запуском заводов, принадлежащих иностранным компаниям, на территории России, а также с модернизацией производственной базы ряда отечественных предприятий.

В 2006 г. была запущена линия EUROVEK на заводе «Тизол» (Свердловская обл.), вторая линия на заводе «Минплита» (Челябинская обл.), производство на заводе «Изомин» (г. Ступино, Московская обл.) и «Изовол» (Белгородская обл.), началось строительство завода «Лайнрок» (г. Новосибирск) и завода «Техно» (г. Рязань). В 2007 г. в Татарстане состоялся запуск нового завода ГК «ТехноНИКОЛЬ», завода ГК «Термостепс» в Салавате, начато строительство завода «Минплита» в г. Троицке и завода Rockwool в Елабуге (Татарстан).

В 2008 г., несмотря на начавшийся кризис, активность производителей теплоизоляционных изделий не сократилась. Из открытых источников известно, что новые линии были запущены компаниями «Тизол», «Завод «Минплита», «ТехноНИКОЛЬ». Кроме того, в апреле 2008 г. начал работать завод «Базис» по производству матов на основе базальтового волокна в пос. Винзили (Тюменская обл.). В январе 2009 г. в Ипатово (Ставропольский край) компанией «Ойлтехнострой» было запущено новое производство. В июле 2010 г. заработала третья линия на тамбовском заводе «Изорок». В 2010-2011 гг. проводятся мероприятия по расширению мощностей на Троицком заводе минераловатных плит, который теперь в составе группы «Роквул».

Российские производители минеральной ваты. Посткризисный период

Теперь можно сказать, что кризис позади. Но не все производители минераловатной продукции сумели его пережить. Сейчас уже можно подсчитать потери отечественного производства.

В числе крупных потерь можно назвать ГК «Термостепс», владельцы которой не рассчитали своих сил, в результате чего встали екатеринбургский, ярославский и салаватский заводы этой Группы. Хотя еще совсем недавно этот производитель был одним из самых заметных и перспективных игроков российского строительного рынка, оснащающий свое производство современным оборудованием. В настоящее время функционирует только один – волгоградский завод «Термостепс», но не исключено, что активы этого предприятия могут подвергнуться принудительной реализации в счет уплаты долгов всей Группы, которых накопилось немало.

В 2009 г. процедуру банкротства пережило ОАО «Теплоизляция», оставив в Белгородской области только одного производителя – завод Izovol. По всей видимости, совсем потеряла своих производителей Нижегородская область – в 2010 году остановилось производство Группы «Тивул» (заводы «Тивул-Кстово» и «Тивул-Арзамас»). Первый завод ГК «Тивул» был запущен в 60-е годы, второй – в 1985 г. Как ГК «Тивул» предприятия существуют с 2006 г. До этого заводы действовали в рамках ГК «Минвата». Также сошел на нет выпуск нижегородского ОАО «Теплоизол».

В 2010 г. прекратил производство теплоизоляции Воронежский завод строительных материалов, сосредоточив свои усилия на выпуске силикатных изделий. Сильно сократился объем производства в 2010 году у Новомальтинского завода строительных материалов (Иркутская область). Нет сведений о функционировании новосибирского ЗАО «Термиз». Упомянутое нами выше новое производство в Ставропольском крае («Ойлтехнострой», торговая марка «Базиз»), которое было запущено в январе 2009 года, тоже не продемонстрировало долговечности.

Кроме этого, стоит отметить в 2008–2010 гг. смену собственников на некоторых предприятиях, что тоже является прямым следствием кризиса. Так, в октябре 2008 г. ОАО «Термостепс-МТЛ» перешло иностранному ИФ Baring Vostok Capital Partners (Tabellion Limited). В июне 2010 г. ЗАО «Троицкий завод минераловатных плит» от компании Linerock перешел в собственность ГК «Rockwool Russia».

Динамика производства минеральной ваты в РФ

Что касается статистических показателей производства, то в текущем отчете они подверглись коррекции, так как общий выпуск по России был получен из суммы объемов выпуска всех найденных предприятий, поэтому данные, представленные в предыдущих материалах агентства ABARUS Market Research (в 2008, 2009 и 2010 гг.), могут не совпадать с нынешними.

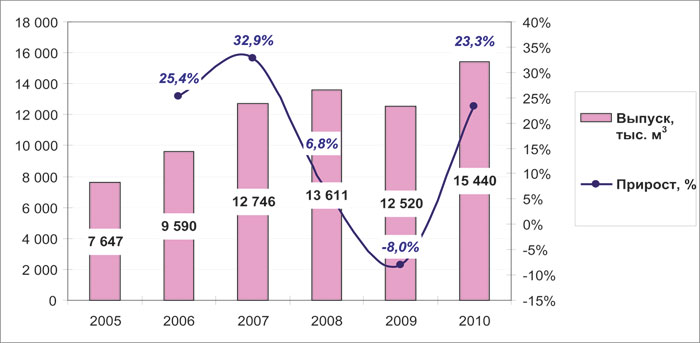

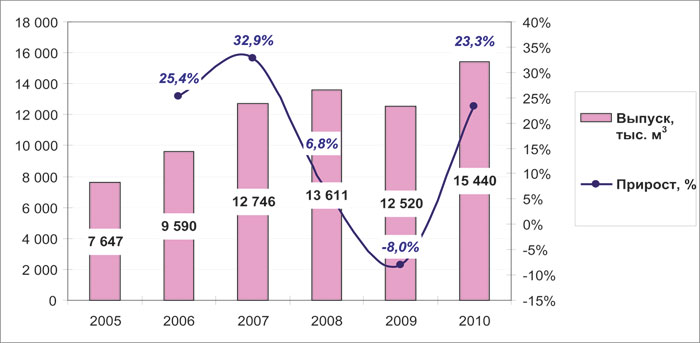

В 2006 г. российскими предприятиями было произведено 9590 тыс. м³ теплоизоляционных материалов на основе минеральной ваты, что на 25,4% больше показателя 2005 г. В 2007 г. выпуск составил 12 746 тыс. м³, прирост – 32,9%. Несмотря на это, в 2006-2007 гг. на рынке минераловатной теплоизоляции отмечался дефицит продукции. В 2008 г. прирост составил лишь 6,8%. Всего было произведено 13 611 тыс. м³ минеральной ваты. В 2009 г. впервые за весь период имел место спад: выпуск сократился на 8% до 12 520 тыс. м³. В 2010 году был зафиксирован заметный прирост (на 23,3%).

Рис. 1. Динамика производства теплоизоляционных материалов из минеральной ваты в РФ в 2005–2010 гг., тыс. м³, и темпы роста, %

Источник. ABARUS Market Research по данным ФСГС РФ.

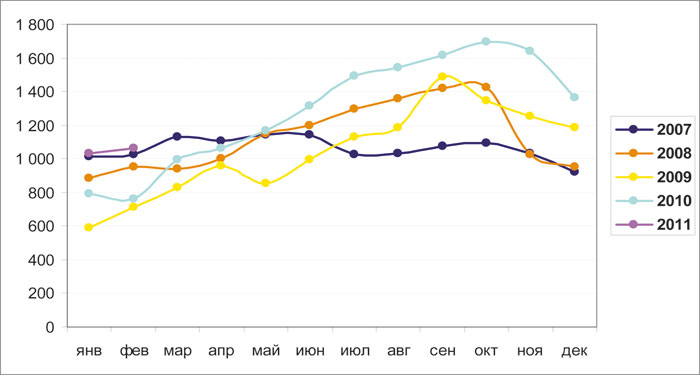

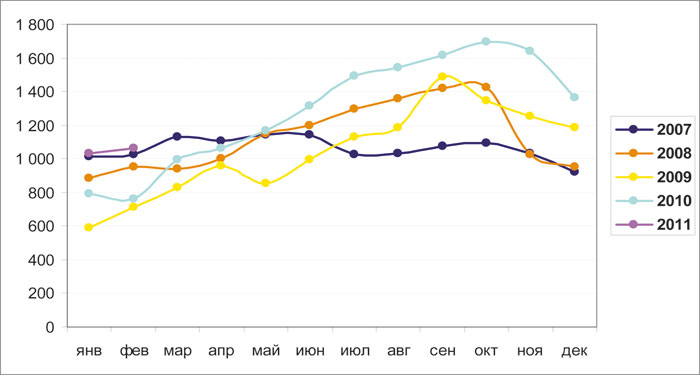

Помимо сокращения темпов роста в 2008 г. и 2009 г, особенностью этого периода стала иная, чем в 2007 г., динамика выпуска по месяцам. Так, если в 2007 г. наиболее продуктивными были весенние и летние месяцы года, то в 2008-2009 гг. производство активизировалось только к осени. 2010 год повторяет эту динамику, но более высокой линией.

Также стоит обратить внимание на сильное снижение объемов производства в I квартале 2009 г.: лишь в апреле объем выпуска минераловатной теплоизоляции сравнялся с показателями 2008 г., но затем снова упал. Во II полугодии 2010 года производство развивается более активно: в апреле-мае выпуск сравнялся с уровнем 2007 и 2008 гг. А с июня объемы производства заметно превышают выпуск всех предыдущих лет.

Рис. 2. Динамика производства теплоизоляционных материалов из минеральной ваты в РФ по месяцам в 2007–2011 гг. (2011 г. – январь-февраль), тыс. м³

Источник. ABARUS Market Research по данным ФСГС РФ.

Создается впечатление, что производители наращивали объемы во II полугодии 2010 г. с расчетом на сбыт в 2011 году. Именно этим объясняется достаточно быстрое восстановление общего объема производства в 2010 г. – на 23,3% по сравнению с относительно неплохим 2009 г. Начало 2011 года также выглядит оптимистичным – в январе и феврале было произведено на 30% больше, чем за аналогичный период 2010 года.

Географический разрез производства

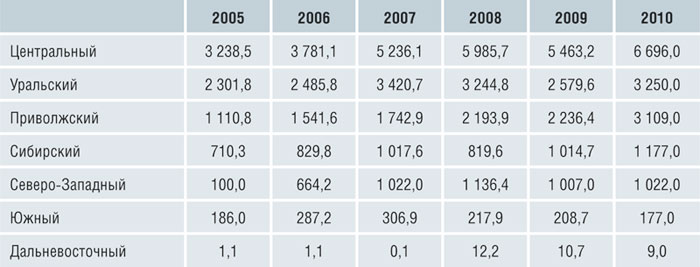

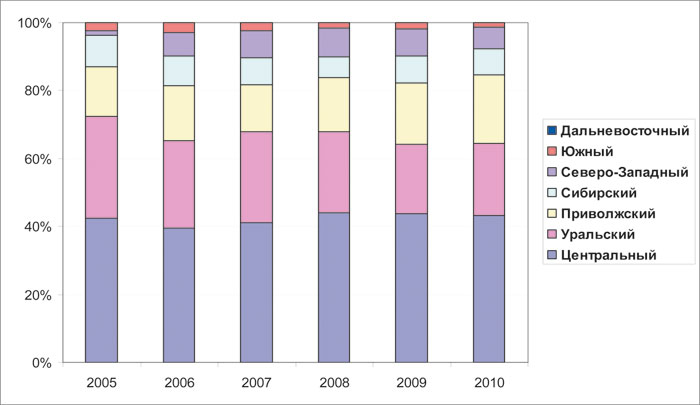

Если рассматривать географический аспект производства минеральной ваты, обнаруживается, что безусловным лидером на рынке каменной ваты является Центральный ФО – его доля в последние 3 года стабильно держится на уровне 43% от общероссийского выпуска.

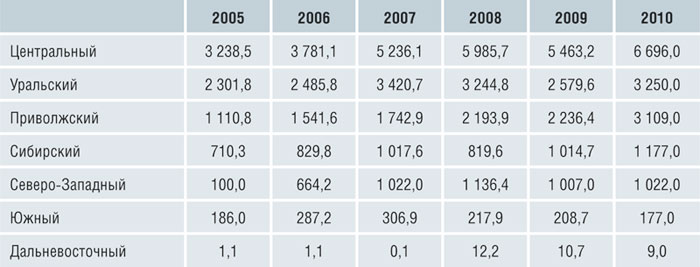

Динамика соотношения долей федеральных округов в общем производстве минераловатной продукции в 2005–2010 гг. (тыс. м³)

Источник. ABARUS Market Research по данным ФСГС РФ.

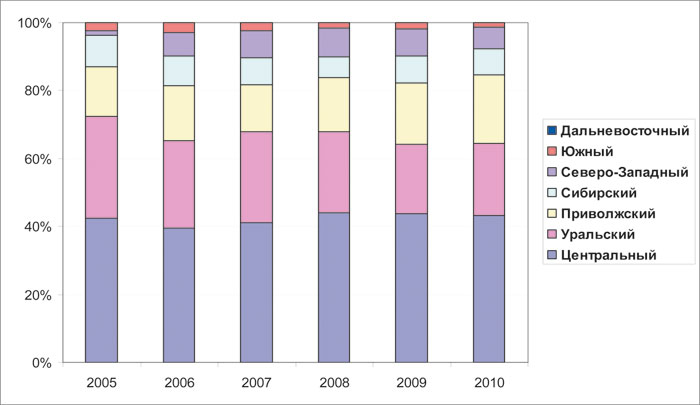

Рис. 3. Динамика соотношения долей федеральных округов в общем производстве минераловатной продукции в 2005–2010 гг. (%)

Источник. ABARUS Market Research по данным ФСГС РФ.

Значительную долю занимают Уральский и Приволжский федеральные округа. Более того, можно сказать, доля ПФО увеличивается за счет УФО, и если в 2005 г. в УФО производилось в 2,5 раза больше, чем в ПФО, то теперь они сравнялись. Доля Северо-Западного округа с 2006 года остается практически неизменной. Доля Сибирского округа колеблется от 6% до 10%. Доля Южного федерального округа медленно уменьшается. В Дальневосточном округе производство очень невелико.

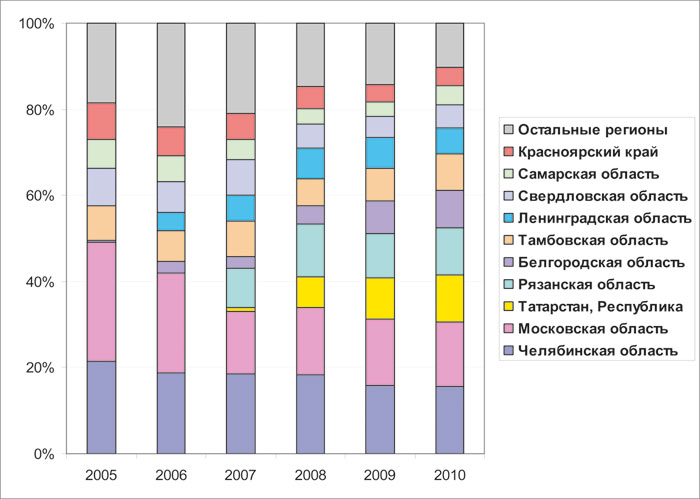

Распределение производства по регионам выглядит следующим образом. Основными «соперниками» являются Московская и Челябинская области. В настоящее время выпуск в этих регионах практически одинаков, а в 2005 году в Московской производилось значительно больше. Оба региона испытывают давление со стороны других активно развивающихся областей. Особенно следует выделить Белгородскую, Ленинградскую и Рязанскую области, а также Республику Татарстан, где в последние 3-4 года открылись новые производства ведущих игроков рынка: «Роквул» и «ТехноНИКОЛЬ», а также нового производителя «Изовол».

Рис. 4. Динамика соотношения долей регионов в общем производстве минераловатной продукции в 2005–2010 гг. (%)

Источник. ABARUS Market Research по данным ФСГС РФ.

Таким образом можно сказать, что производство минераловатной теплоизоляции тяготеет к рынкам сбыта – региональная структура распределения выпуска все больше становится похожей на структуру распределения строительства. Исключением является только Южный федеральный округ – в плане строительства он находится в лидерах, а в плане производства минеральной ваты – в аутсайдерах. Объяснить это расхождение можно тем, что в южных регионах необходимость теплоизоляции конструкций не так актуальна, как для других регионов страны – северных и восточных.

Также на распределение долей ФО на рынке каменной ваты влияет возможность дешевого импорта, близость к сырьевой базе, развитость инфраструктуры, а также советское наследие. Дефицит теплоизоляционных изделий из каменной ваты в Дальневосточном ФО легко объясняется дешевым импортом из Китая. Незначительное производство материала в Южном федеральном округе определяется особенностями экономической деятельности региона, основной профиль деятельности которого – аграрная промышленность. Напротив, Урал, для которого характерно обилие полезных ископаемых, специализируется на производстве строительных материалов, в том числе теплоизоляционных. Стимулом к производству большого объема каменной ваты в Центральном ФО стала высокая активность строительного сектора в Москве и Московской области. Не стоит также забывать, что предпринимателю проще переоснастить существующий с советских времен завод, чем строить новый. Большинство подобных заводов расположено именно в ЦФО и УФО. Определенное воздействие оказывает и политический фактор – создание особых экономических зон, деятельность на территории которых связана с меньшими административными издержками. В связи с этим в ближайшем будущем стоит ожидать развития рынка теплоизоляционных материалов в Татарстане (ПФО).

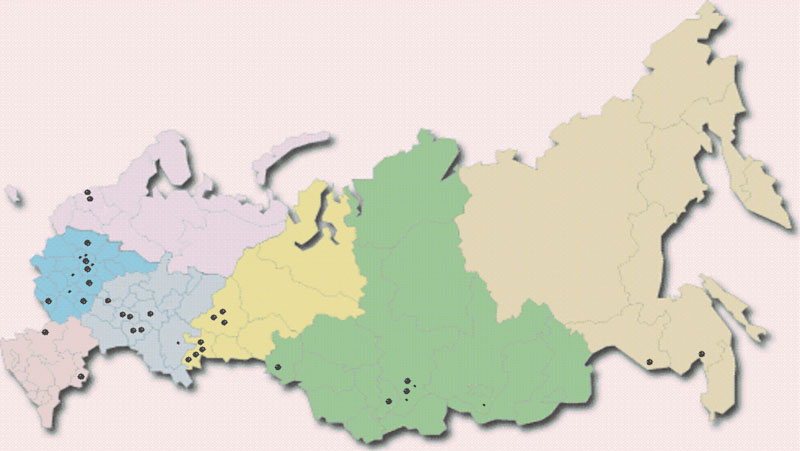

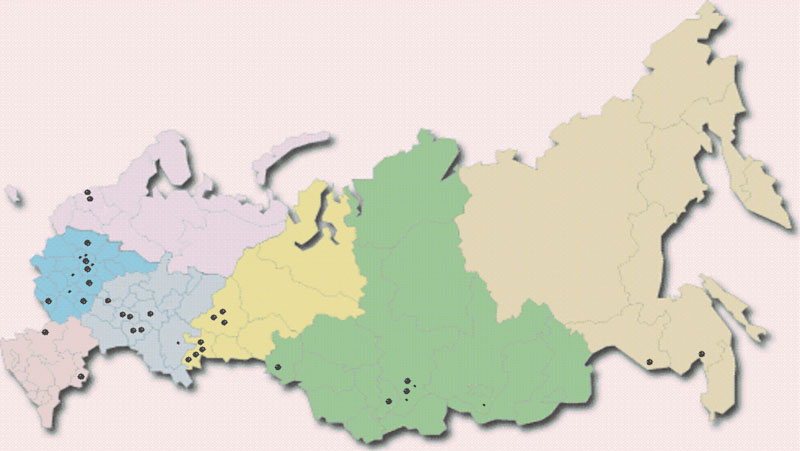

Рис. 5. Карта. Географический разброс заводов по производству минераловатных утеплителей

Источник. ABARUS Market Research по данным ФСГС РФ.

В целом можно отметить тенденцию регионального укрепления, так как доля других областей постоянно уменьшается – с 20% в 2005 году до 10% в 2010 году.

Ниже на карте крупными точками обозначены предприятия с масштабом производства более 200 тыс. м³, мелкими точками – другие, менее масштабные заводы.

Импорт

В количественном выражении импорт держится на стабильном уровне – порядка 4 млн. м³ в год. Только в кризисный период поставки из-за рубежа заметно снизились – до 1,7 млн. м³. По всей видимости, скоро импорт восстановится до привычного объема, но при этом он все равно играет все меньшую и меньшую роль на российском рынке, так как отечественные производители наращивают выпуск более активными темпами. Почти 50% импорта приходится на минеральную вату из Китая. На Германию, Украину, Польшу и Чехию приходится примерно по 10%.

Концентрация производства

Один из крупнейших производителей минеральной ваты, долго удерживавший первенство, по итогам 2010 г. сместился на второе место: доля концерна Rockwool составила в 2010 г. всего 19%, а в 2005 г. была 28%. Наиболее сильный конкурент концерна – холдинг «ТехноНИКОЛЬ», проводивший активную маркетинговую политику и интенсивно расширяющий производство на протяжении последних лет, вышел на первое место. Его доля в совокупном производстве возросла в кризисный период до 30% с лишним, в 2005 году составляла лишь 14%.

На третье место в 2010 г. вышло молодое белгородское предприятие «Изовол», чей вклад в российское производство в 2010 г. составил 9%.

В свою очередь ЗАО «Изорок», которое в 2005 году было третьим (имело долю 8%), в настоящее время переместилось на четвертую позицию с возросшей долей 9%.

Пятым крупным предприятием с российским капиталом, производящим теплоизоляционные материалы на основе минеральной ваты, является ЗАО «Завод «Минплита» (Linerock). Несмотря на то, что объем выпуска этой компании за рассматриваемый период увеличился более чем в 2 раза, доля его увеличилась всего на 1 процентный пункт: с 7% в 2005 году до 8% в 2010 г. ЗАО «Завод «Минплита» пыталось закрепиться на рынке в качестве холдинга Linerock, располагая двумя заводами в Челябинской области, но в период кризиса не выдержало ношу – и один из челябинских заводов (Троицкий) пришлось продать концерну «Роквул».

Фирма «Энергозащита» с двумя заводами (один – в Красноярском крае, другой – в Тульской области) сейчас занимает шестую строчку с долей 4%, а в 2005 году была пятой с долей 6%.

ГК «Термостепс» по объему суммарного производства в 2005-2007 гг. оставалась на хороших позициях, имея 6-7%, но в кризисный период растеряла весь свой потенциал. В 2008 г. снижение производства имело место практически на всех предприятиях группы. Более того, закрылись производства в Омске и Кемерово. С момента передачи ОАО «Термостепс-МТЛ» иностранному владельцу стало понятно, что положение Группы будет в будущем лишь ухудшаться. По итогам 2010 г. ГК «Термостепс» имеет всего 1% от общего объема российского производства, и то благодаря 1 действующему заводу некогда обширного холдинга.

В целом стоит отметить, что крупные российские производители вполне успешно справились с кризисной ситуацией. На большинстве предприятий спад носил ограниченный характер, а на некоторых даже в 2009 г. наблюдался положительный прирост. Главное наблюдение сводится к тому, что кризисный период подтолкнул структуру производства к дальнейшему усилению концентрации. Если в 2007 году на первую тройку компаний приходилось 47% от общего объема производства, то в 2010 г. уже почти 60%. При этом доля малых предприятий стремительно сокращается.

С долей ГК «ТехноНИКОЛЬ» ситуация складывается как нельзя лучше. С 2008 года холдинг доминирует среди всех производителей и ежегодно прибавляет по 5-8%. С запуском производства в г. Заинске (Татарстан), удельный вес Группы значительно возрос, и сохраняется тенденция к дальнейшему росту.

Доля Rockwool в совокупном производстве подвержена достаточно сильным колебаниям. Наибольшее количество минеральной ваты в рамках холдинга производится ЗАО «Минеральная вата». В ближайшем будущем следует ожидать усиления позиции концерна в связи с приобретением нового завода в Челябинске и запуском производства в ОЭЗ «Алабуга».

Из более мелких компаний стоит отметить ОАО «Назаровский завод теплоизоляционных изделий», входящий в Группу «Энергозащита», ОАО «Тизол», «Термостепс-МТЛ», ООО «Евроизол-Термо», ООО «Комбинат теплоизоляционных материалов», ОАО «Стройизоляция», ООО «Изомин», ЗАО «Нижнетагильский завод теплоизоляционных изделий».

Анализ производства минеральной ваты позволяет утверждать, что рынок теплоизоляции к настоящему моменту прошел фазы становления и развития, для которых характерны появление новых игроков и активное наращивание производственных мощностей. В настоящее время имеет смысл говорить о наступлении фазы зрелости. Экономический кризис, начавшийся в России в 2008 г., помог в более сжатые сроки очистить рынок от наименее эффективных производителей.

Уже сейчас становится очевидным, что наиболее сильными игроками на рынке останутся ГК «ТехноНИКОЛЬ» и Rockwool, между которыми в ближайшие годы продолжится активная конкуренция. Предприятия второго эшелона – Izovol, Изорок и Linerock – также обладают устойчивыми позициями.

Можно предположить, что 5 крупнейших игроков в 2011 году займут 80% от всего объема отечественного производства, а 20% останется на долю остальных 15-17 предприятий, и это соотношение будет устойчивым в ближайшие несколько лет.

В. НИКОЛЬСКАЯ, директор по исследованиям агентства ABARUS Market Research

Минеральная (каменная) вата – это волокнистый материал, получаемый из силикатных расплавов металлургических шлаков, их смесей и горных пород с добавлением органического связующего компонента. Превращение расплава в тончайшие волокна может производиться как дутьевым (вытягивание нитей из раздробленного на капли расплава), так и центробежным (продавливание расплава через фильеры центрифуги) способом. Минеральная вата, получаемая центробежным способом, считается более высокого качества, поскольку прохождение расплава через фильеры обеспечивает минимальное присутствие неволокнистых включений, а также небольшой диаметр волокон ваты. Волокна минеральной ваты обычно имеют длину от 2 до 10 мм, их диаметр – не более 6 мк.

В зависимости от вида сырья минеральная вата делится на каменную и шлаковую. Каменная вата, производимая на основе диабаза, базальта, доломита и других горных пород, считается более высококачественной и долговечной. Шлаковая вата обладает меньшей долговечностью при изменении температур, более подвержена влажности и воздействию деформаций. Она чаще используется при строительстве временных сооружений и в дачном строительстве.

Химический состав твердой основы определяет ценные свойства минеральной ваты – высокая химическая стойкость и негорючесть. Изделия из минеральной ваты препятствуют распространению пламени и применяются в качестве противопожарной изоляции и огнезащиты. К основному недостатку можно отнести способность впитывать влагу. Во избежание этого применяются специальные водоотталкивающие пропитки, покрытия из металлической фольги или синтетических пленок. Также высока стоимость монтажа: на 40-50 % больше, чем для вспененного полиэтилена и каучука.

Теплопроводность разных типов минеральных ват во многом зависит от геометрии и ориентации волокон в пространстве. Наиболее эффективным теплоизолятором является минеральная вата с беспорядочно ориентированными волокнами.

Ориентация волокон влияет не только на теплопроводность, но и на прочностные характеристики минераловатных изделий. Прочность на сжатие возрастает с ростом количества вертикально ориентированных волокон. Волокнистая структура также обеспечивает другое важное свойство минеральной ваты – пренебрежимо малую усадку и сохранение геометрических размеров в течение всего периода эксплуатации здания.

Минераловатные теплоизоляционные изделия включают в себя непрошивную минеральную вату, минераловатные маты, плиты, цилиндры. Как правило, эти изделия применяются в многослойных теплоизоляционных системах:

* в системах наружного утепления «мокрого» типа;

* в качестве теплоизоляционного слоя в навесных вентилируемых фасадах;

* в системах с утеплителем с внутренней стороны ограждающей конструкции;

* в системах с утеплителем внутри ограждающей конструкции (слоистая кладка, трехслойные бетонные или железобетонные панели, трехслойные панели с металлическими обшивками);

* для теплоизоляции труб.

Российские производители минеральной ваты. Докризисный период

Производство теплоизоляционных материалов на основе минеральной ваты в предкризисный период демонстрировало тенденцию к увеличению. Это было связано с запуском заводов, принадлежащих иностранным компаниям, на территории России, а также с модернизацией производственной базы ряда отечественных предприятий.

В 2006 г. была запущена линия EUROVEK на заводе «Тизол» (Свердловская обл.), вторая линия на заводе «Минплита» (Челябинская обл.), производство на заводе «Изомин» (г. Ступино, Московская обл.) и «Изовол» (Белгородская обл.), началось строительство завода «Лайнрок» (г. Новосибирск) и завода «Техно» (г. Рязань). В 2007 г. в Татарстане состоялся запуск нового завода ГК «ТехноНИКОЛЬ», завода ГК «Термостепс» в Салавате, начато строительство завода «Минплита» в г. Троицке и завода Rockwool в Елабуге (Татарстан).

В 2008 г., несмотря на начавшийся кризис, активность производителей теплоизоляционных изделий не сократилась. Из открытых источников известно, что новые линии были запущены компаниями «Тизол», «Завод «Минплита», «ТехноНИКОЛЬ». Кроме того, в апреле 2008 г. начал работать завод «Базис» по производству матов на основе базальтового волокна в пос. Винзили (Тюменская обл.). В январе 2009 г. в Ипатово (Ставропольский край) компанией «Ойлтехнострой» было запущено новое производство. В июле 2010 г. заработала третья линия на тамбовском заводе «Изорок». В 2010-2011 гг. проводятся мероприятия по расширению мощностей на Троицком заводе минераловатных плит, который теперь в составе группы «Роквул».

Российские производители минеральной ваты. Посткризисный период

Теперь можно сказать, что кризис позади. Но не все производители минераловатной продукции сумели его пережить. Сейчас уже можно подсчитать потери отечественного производства.

В числе крупных потерь можно назвать ГК «Термостепс», владельцы которой не рассчитали своих сил, в результате чего встали екатеринбургский, ярославский и салаватский заводы этой Группы. Хотя еще совсем недавно этот производитель был одним из самых заметных и перспективных игроков российского строительного рынка, оснащающий свое производство современным оборудованием. В настоящее время функционирует только один – волгоградский завод «Термостепс», но не исключено, что активы этого предприятия могут подвергнуться принудительной реализации в счет уплаты долгов всей Группы, которых накопилось немало.

В 2009 г. процедуру банкротства пережило ОАО «Теплоизляция», оставив в Белгородской области только одного производителя – завод Izovol. По всей видимости, совсем потеряла своих производителей Нижегородская область – в 2010 году остановилось производство Группы «Тивул» (заводы «Тивул-Кстово» и «Тивул-Арзамас»). Первый завод ГК «Тивул» был запущен в 60-е годы, второй – в 1985 г. Как ГК «Тивул» предприятия существуют с 2006 г. До этого заводы действовали в рамках ГК «Минвата». Также сошел на нет выпуск нижегородского ОАО «Теплоизол».

В 2010 г. прекратил производство теплоизоляции Воронежский завод строительных материалов, сосредоточив свои усилия на выпуске силикатных изделий. Сильно сократился объем производства в 2010 году у Новомальтинского завода строительных материалов (Иркутская область). Нет сведений о функционировании новосибирского ЗАО «Термиз». Упомянутое нами выше новое производство в Ставропольском крае («Ойлтехнострой», торговая марка «Базиз»), которое было запущено в январе 2009 года, тоже не продемонстрировало долговечности.

Кроме этого, стоит отметить в 2008–2010 гг. смену собственников на некоторых предприятиях, что тоже является прямым следствием кризиса. Так, в октябре 2008 г. ОАО «Термостепс-МТЛ» перешло иностранному ИФ Baring Vostok Capital Partners (Tabellion Limited). В июне 2010 г. ЗАО «Троицкий завод минераловатных плит» от компании Linerock перешел в собственность ГК «Rockwool Russia».

Динамика производства минеральной ваты в РФ

Что касается статистических показателей производства, то в текущем отчете они подверглись коррекции, так как общий выпуск по России был получен из суммы объемов выпуска всех найденных предприятий, поэтому данные, представленные в предыдущих материалах агентства ABARUS Market Research (в 2008, 2009 и 2010 гг.), могут не совпадать с нынешними.

В 2006 г. российскими предприятиями было произведено 9590 тыс. м³ теплоизоляционных материалов на основе минеральной ваты, что на 25,4% больше показателя 2005 г. В 2007 г. выпуск составил 12 746 тыс. м³, прирост – 32,9%. Несмотря на это, в 2006-2007 гг. на рынке минераловатной теплоизоляции отмечался дефицит продукции. В 2008 г. прирост составил лишь 6,8%. Всего было произведено 13 611 тыс. м³ минеральной ваты. В 2009 г. впервые за весь период имел место спад: выпуск сократился на 8% до 12 520 тыс. м³. В 2010 году был зафиксирован заметный прирост (на 23,3%).

Рис. 1. Динамика производства теплоизоляционных материалов из минеральной ваты в РФ в 2005–2010 гг., тыс. м³, и темпы роста, %

Источник. ABARUS Market Research по данным ФСГС РФ.

Помимо сокращения темпов роста в 2008 г. и 2009 г, особенностью этого периода стала иная, чем в 2007 г., динамика выпуска по месяцам. Так, если в 2007 г. наиболее продуктивными были весенние и летние месяцы года, то в 2008-2009 гг. производство активизировалось только к осени. 2010 год повторяет эту динамику, но более высокой линией.

Также стоит обратить внимание на сильное снижение объемов производства в I квартале 2009 г.: лишь в апреле объем выпуска минераловатной теплоизоляции сравнялся с показателями 2008 г., но затем снова упал. Во II полугодии 2010 года производство развивается более активно: в апреле-мае выпуск сравнялся с уровнем 2007 и 2008 гг. А с июня объемы производства заметно превышают выпуск всех предыдущих лет.

Рис. 2. Динамика производства теплоизоляционных материалов из минеральной ваты в РФ по месяцам в 2007–2011 гг. (2011 г. – январь-февраль), тыс. м³

Источник. ABARUS Market Research по данным ФСГС РФ.

Создается впечатление, что производители наращивали объемы во II полугодии 2010 г. с расчетом на сбыт в 2011 году. Именно этим объясняется достаточно быстрое восстановление общего объема производства в 2010 г. – на 23,3% по сравнению с относительно неплохим 2009 г. Начало 2011 года также выглядит оптимистичным – в январе и феврале было произведено на 30% больше, чем за аналогичный период 2010 года.

Географический разрез производства

Если рассматривать географический аспект производства минеральной ваты, обнаруживается, что безусловным лидером на рынке каменной ваты является Центральный ФО – его доля в последние 3 года стабильно держится на уровне 43% от общероссийского выпуска.

Динамика соотношения долей федеральных округов в общем производстве минераловатной продукции в 2005–2010 гг. (тыс. м³)

Источник. ABARUS Market Research по данным ФСГС РФ.

Рис. 3. Динамика соотношения долей федеральных округов в общем производстве минераловатной продукции в 2005–2010 гг. (%)

Источник. ABARUS Market Research по данным ФСГС РФ.

Значительную долю занимают Уральский и Приволжский федеральные округа. Более того, можно сказать, доля ПФО увеличивается за счет УФО, и если в 2005 г. в УФО производилось в 2,5 раза больше, чем в ПФО, то теперь они сравнялись. Доля Северо-Западного округа с 2006 года остается практически неизменной. Доля Сибирского округа колеблется от 6% до 10%. Доля Южного федерального округа медленно уменьшается. В Дальневосточном округе производство очень невелико.

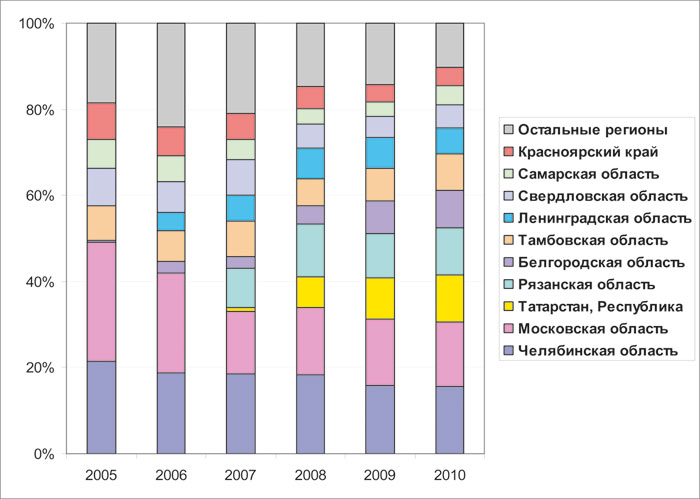

Распределение производства по регионам выглядит следующим образом. Основными «соперниками» являются Московская и Челябинская области. В настоящее время выпуск в этих регионах практически одинаков, а в 2005 году в Московской производилось значительно больше. Оба региона испытывают давление со стороны других активно развивающихся областей. Особенно следует выделить Белгородскую, Ленинградскую и Рязанскую области, а также Республику Татарстан, где в последние 3-4 года открылись новые производства ведущих игроков рынка: «Роквул» и «ТехноНИКОЛЬ», а также нового производителя «Изовол».

Рис. 4. Динамика соотношения долей регионов в общем производстве минераловатной продукции в 2005–2010 гг. (%)

Источник. ABARUS Market Research по данным ФСГС РФ.

Таким образом можно сказать, что производство минераловатной теплоизоляции тяготеет к рынкам сбыта – региональная структура распределения выпуска все больше становится похожей на структуру распределения строительства. Исключением является только Южный федеральный округ – в плане строительства он находится в лидерах, а в плане производства минеральной ваты – в аутсайдерах. Объяснить это расхождение можно тем, что в южных регионах необходимость теплоизоляции конструкций не так актуальна, как для других регионов страны – северных и восточных.

Также на распределение долей ФО на рынке каменной ваты влияет возможность дешевого импорта, близость к сырьевой базе, развитость инфраструктуры, а также советское наследие. Дефицит теплоизоляционных изделий из каменной ваты в Дальневосточном ФО легко объясняется дешевым импортом из Китая. Незначительное производство материала в Южном федеральном округе определяется особенностями экономической деятельности региона, основной профиль деятельности которого – аграрная промышленность. Напротив, Урал, для которого характерно обилие полезных ископаемых, специализируется на производстве строительных материалов, в том числе теплоизоляционных. Стимулом к производству большого объема каменной ваты в Центральном ФО стала высокая активность строительного сектора в Москве и Московской области. Не стоит также забывать, что предпринимателю проще переоснастить существующий с советских времен завод, чем строить новый. Большинство подобных заводов расположено именно в ЦФО и УФО. Определенное воздействие оказывает и политический фактор – создание особых экономических зон, деятельность на территории которых связана с меньшими административными издержками. В связи с этим в ближайшем будущем стоит ожидать развития рынка теплоизоляционных материалов в Татарстане (ПФО).

Рис. 5. Карта. Географический разброс заводов по производству минераловатных утеплителей

Источник. ABARUS Market Research по данным ФСГС РФ.

В целом можно отметить тенденцию регионального укрепления, так как доля других областей постоянно уменьшается – с 20% в 2005 году до 10% в 2010 году.

Ниже на карте крупными точками обозначены предприятия с масштабом производства более 200 тыс. м³, мелкими точками – другие, менее масштабные заводы.

Импорт

В количественном выражении импорт держится на стабильном уровне – порядка 4 млн. м³ в год. Только в кризисный период поставки из-за рубежа заметно снизились – до 1,7 млн. м³. По всей видимости, скоро импорт восстановится до привычного объема, но при этом он все равно играет все меньшую и меньшую роль на российском рынке, так как отечественные производители наращивают выпуск более активными темпами. Почти 50% импорта приходится на минеральную вату из Китая. На Германию, Украину, Польшу и Чехию приходится примерно по 10%.

Концентрация производства

Один из крупнейших производителей минеральной ваты, долго удерживавший первенство, по итогам 2010 г. сместился на второе место: доля концерна Rockwool составила в 2010 г. всего 19%, а в 2005 г. была 28%. Наиболее сильный конкурент концерна – холдинг «ТехноНИКОЛЬ», проводивший активную маркетинговую политику и интенсивно расширяющий производство на протяжении последних лет, вышел на первое место. Его доля в совокупном производстве возросла в кризисный период до 30% с лишним, в 2005 году составляла лишь 14%.

На третье место в 2010 г. вышло молодое белгородское предприятие «Изовол», чей вклад в российское производство в 2010 г. составил 9%.

В свою очередь ЗАО «Изорок», которое в 2005 году было третьим (имело долю 8%), в настоящее время переместилось на четвертую позицию с возросшей долей 9%.

Пятым крупным предприятием с российским капиталом, производящим теплоизоляционные материалы на основе минеральной ваты, является ЗАО «Завод «Минплита» (Linerock). Несмотря на то, что объем выпуска этой компании за рассматриваемый период увеличился более чем в 2 раза, доля его увеличилась всего на 1 процентный пункт: с 7% в 2005 году до 8% в 2010 г. ЗАО «Завод «Минплита» пыталось закрепиться на рынке в качестве холдинга Linerock, располагая двумя заводами в Челябинской области, но в период кризиса не выдержало ношу – и один из челябинских заводов (Троицкий) пришлось продать концерну «Роквул».

Фирма «Энергозащита» с двумя заводами (один – в Красноярском крае, другой – в Тульской области) сейчас занимает шестую строчку с долей 4%, а в 2005 году была пятой с долей 6%.

ГК «Термостепс» по объему суммарного производства в 2005-2007 гг. оставалась на хороших позициях, имея 6-7%, но в кризисный период растеряла весь свой потенциал. В 2008 г. снижение производства имело место практически на всех предприятиях группы. Более того, закрылись производства в Омске и Кемерово. С момента передачи ОАО «Термостепс-МТЛ» иностранному владельцу стало понятно, что положение Группы будет в будущем лишь ухудшаться. По итогам 2010 г. ГК «Термостепс» имеет всего 1% от общего объема российского производства, и то благодаря 1 действующему заводу некогда обширного холдинга.

В целом стоит отметить, что крупные российские производители вполне успешно справились с кризисной ситуацией. На большинстве предприятий спад носил ограниченный характер, а на некоторых даже в 2009 г. наблюдался положительный прирост. Главное наблюдение сводится к тому, что кризисный период подтолкнул структуру производства к дальнейшему усилению концентрации. Если в 2007 году на первую тройку компаний приходилось 47% от общего объема производства, то в 2010 г. уже почти 60%. При этом доля малых предприятий стремительно сокращается.

С долей ГК «ТехноНИКОЛЬ» ситуация складывается как нельзя лучше. С 2008 года холдинг доминирует среди всех производителей и ежегодно прибавляет по 5-8%. С запуском производства в г. Заинске (Татарстан), удельный вес Группы значительно возрос, и сохраняется тенденция к дальнейшему росту.

Доля Rockwool в совокупном производстве подвержена достаточно сильным колебаниям. Наибольшее количество минеральной ваты в рамках холдинга производится ЗАО «Минеральная вата». В ближайшем будущем следует ожидать усиления позиции концерна в связи с приобретением нового завода в Челябинске и запуском производства в ОЭЗ «Алабуга».

Из более мелких компаний стоит отметить ОАО «Назаровский завод теплоизоляционных изделий», входящий в Группу «Энергозащита», ОАО «Тизол», «Термостепс-МТЛ», ООО «Евроизол-Термо», ООО «Комбинат теплоизоляционных материалов», ОАО «Стройизоляция», ООО «Изомин», ЗАО «Нижнетагильский завод теплоизоляционных изделий».

Анализ производства минеральной ваты позволяет утверждать, что рынок теплоизоляции к настоящему моменту прошел фазы становления и развития, для которых характерны появление новых игроков и активное наращивание производственных мощностей. В настоящее время имеет смысл говорить о наступлении фазы зрелости. Экономический кризис, начавшийся в России в 2008 г., помог в более сжатые сроки очистить рынок от наименее эффективных производителей.

Уже сейчас становится очевидным, что наиболее сильными игроками на рынке останутся ГК «ТехноНИКОЛЬ» и Rockwool, между которыми в ближайшие годы продолжится активная конкуренция. Предприятия второго эшелона – Izovol, Изорок и Linerock – также обладают устойчивыми позициями.

Можно предположить, что 5 крупнейших игроков в 2011 году займут 80% от всего объема отечественного производства, а 20% останется на долю остальных 15-17 предприятий, и это соотношение будет устойчивым в ближайшие несколько лет.

В. НИКОЛЬСКАЯ, директор по исследованиям агентства ABARUS Market Research