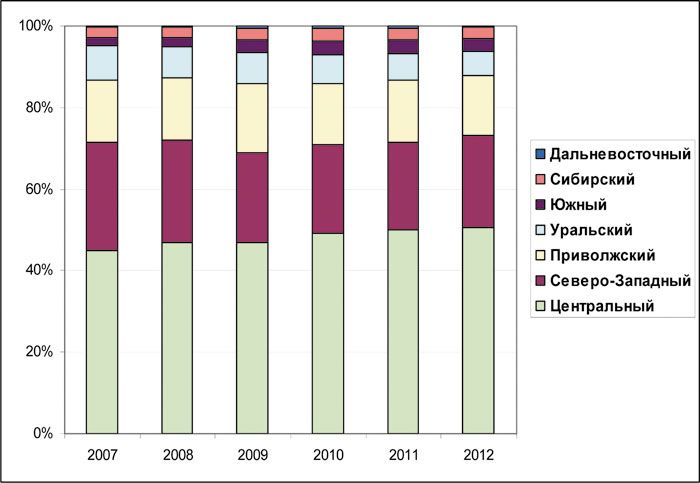

Географическая структура производства

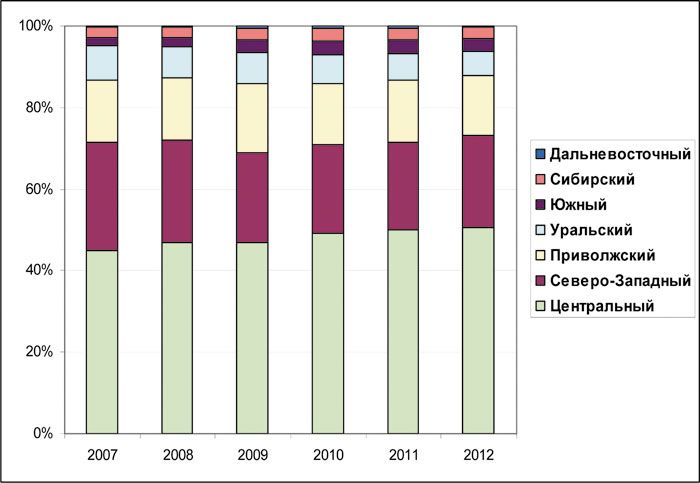

В России основные производства дверных блоков расположены в Центральном федеральном округе, где в 2011 году было произведено 5481,7 тысяч дверей, а за 3 квартала 2012 года столько, что к концу года ожидается 6018,6 тысяч дверей.

Предприятия, расположенные в Центральном федеральном округе, обеспечивают уже ровно 50% общероссийского объёма выпуска дверных блоков. При этом рост происходит не за счет Москвы и Московской области (как будет видно из диаграммы, расположенной ниже, доля этих регионов в 2009-2011 гг. постоянна, а в 2012 г. даже начала сокращаться). Наиболее активно в ЦФО развиваются другие области: Владимирская, Тульская, Тверская.

Около 23% приходится на Северо-Западный округ, при этом заметно, что его доля уменьшается (в 2007 году было почти 27%). В Северо-Западном федеральном округе по-прежнему сосредоточено около 15% выпуска российских дверей, в Уральском округе – около 6%. На Сибирский и Южный округа приходится примерно по 3%, а доля Дальневосточного совсем невелика.

Рис. 1. Структура производства дверных блоков по федеральным округам РФ в 2007-2012 гг., %.

Источник. Расчеты ABARUS Market Research.

«Дверная столица» России – Ульяновская область – занимает четвертое место (после Калининградской области, а в некоторые годы обходит ее) по объемам производства среди всех регионов, и ее доля медленно, но верно увеличивается. В целом, можно сказать, что производство постепенно сосредотачивается в 10-15 ведущих регионах, доля остальных уменьшается.

Марочная структура производства

Специалисты компании ABARUS Market Research раз в полтора года проводят Интернет-мониторинг 50 предприятий оптовой и розничной торговли в Москве, Санкт-Петербурге и других крупных городах, – предприятий, специализирующихся на сбыте отделочных и строительных материалов, в число которых входили и межкомнатные двери. Этот мониторинг позволяет выявить популярность торговых марок по степени упоминаемости в ассортименте поставщиков.

Результаты мониторинга выявили как в 2008, так и в 2010 г. около 80 известных и более-менее известных на российском рынке торговых марок дверей, а в 2012 году их было уже более 100 (без учета зарубежных брендов). Положение в данном рейтинге не является прямой проекцией объема выпуска компаний, оно главным образом говорит о том, насколько активные мероприятия предпринимают компании для продвижения на розничном рынке (расширяют ли сеть дилеров, насколько эти дилеры активно продвигают себя в сети и т.п.). Очевидно, что положение в рейтинге в значительной степени отражает степень узнаваемости марки на рынке.

В 2010 г., как и в 2008 году, лидерами мониторинга стали 4 торговые марки: «Волховец», «Александрийские двери», «Софья» и «Тульские двери» («Мебель Массив»). Компания «Волховец» сохранила за собой лидирующее место, в то время как «Александрийские двери» уступили вторую позицию бренду «Софья».

Осенью 2012 года мониторинг показал существенные перемены. Во-первых, сменился лидер – им стал бренд Mario Rioli (совместное производство Италия-Росиия). Из 50 компаний-продавцов ровно половина имеет двери Mario Rioli в своем ассортименте. Эта торговая марка продемонстрировала прорыв еще в 2010 г., когда заняла 6 строчку, в то время как в 2008 г. она вообще отсутствовала в списке.

Второе место (24 упоминания из 50 возможных) поделили на двоих марки «Волховец» и «Европан». И если «Волховец» ранее два года подряд занимал первую строчку, то есть пребывание на вершине для него закономерно, то «Европан» за рассматриваемый период проделал серьезную работу: в 2008 году марка находилась в конце третьей десятки, а в 2010 году была на 17 месте.

В первой двадцатке, в основном, остались узнаваемые бренды, правда, сильно перетасованные. Снизились позиции привычных лидеров: ушли вниз «Александрийские двери», «Софья», «Тульские двери» (Мебель-Массив), «Краснодеревщик», «Дера» и некоторые другие. В более лучшем положении по сравнению с предыдущими годами оказались марки Valdo Puertas, Dariano Porte, «Лидер» (в настоящее время проводит ребрендинг и продвигает на рынок новую торговую марку – «Альверо»), Luidoor, а также ряд других брендов.

По-прежнему высокая позиция у компании ОСБ (предприятие в марте вошло в состав холдинга «Волховец» и постепенно осваивает новый бренд – Titul, но остатки продукции продолжает продавать под привычным названием). Ротацию остальных марок читатель может проследить самостоятельно. Некоторые ранее популярные марки («Берсони», «Эрис мануфактура» и некоторые другие) и вовсе пропали из поля зрения.

Структура предложения на рынке межкомнатных дверей

Поскольку анализ по 50 крупным компаниям, продающим межкомнатные двери, агентство ABARUS Market Research проводит регулярно раз в полтора года, на сегодняшний момент появилась возможность осветить изменения, которые произошли на российском рынке межкомнатных дверей за период, прошедший с осени 2008 г.

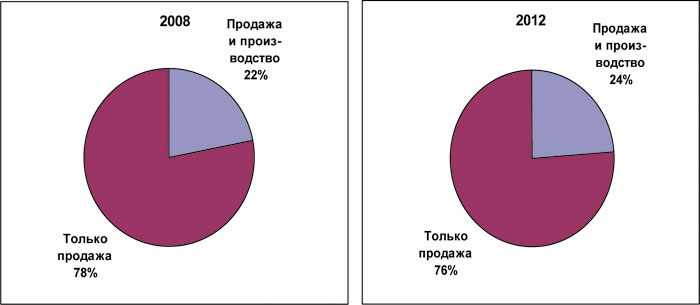

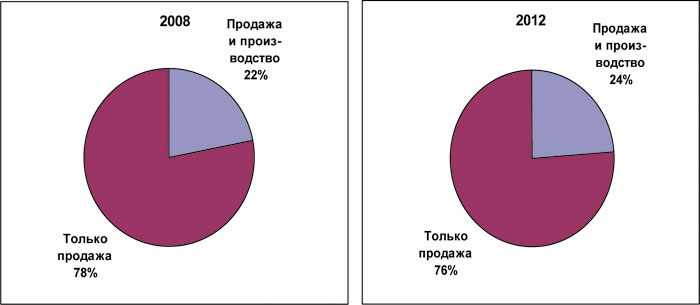

Первое, что можно отметить – специализация компаний-продавцов практически не изменилась за 4 года – как видно из диаграммы, по-прежнему большинство торговых компаний (76%) занимается только продажей дверей, и лишь 24% не только продают, но и производят собственные двери на заказ. Это чуть больше, чем в ноябре 2008 г. – тогда производство дверей могли предложить 22% поставщиков.

Рис. 2. Изменение соотношения компаний, торгующих межкомнатными дверями, по специфике деятельности (производство и продажа) в 2012 г. по сравнению с 2008 г..

Источник. ABARUS Market Research по данным сайтов о продаже дверей.

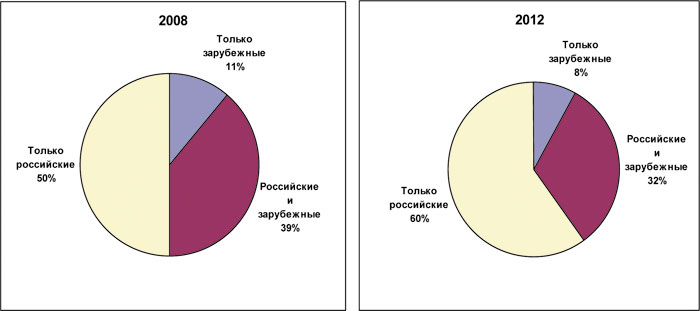

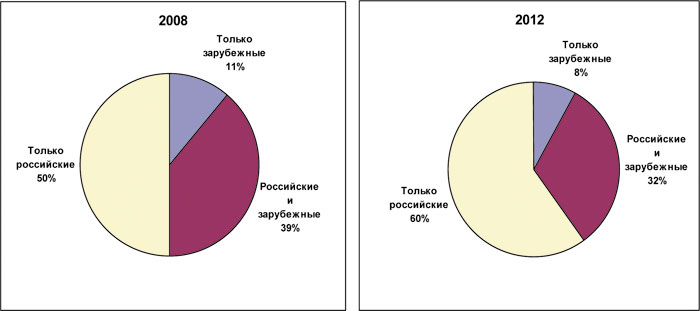

Разнообразие ассортимента поставщиков заметно сместилось в сторону отечественной продукции. Если в 2008 году исключительно российскими дверьми торговали 50% компаний, то теперь таковых 60%. Специализирующихся на зарубежном товаре было 11%, а сегодня – только 8%. Соответственно, снизилась доля продавцов, предлагающих смешанный товар – с 39% до 32%. То есть в текущем мониторинге это 16 компаний, в каталогах которых по соседству с российскими уживаются испанские, финские, немецкие, литовские и даже китайские двери.

Рис. 3. Изменение ассортимента дилеров (отечественные и зарубежные двери) в 2012 г. по сравнению с 2008 г.

Источник. ABARUS Market Research по данным сайтов о продаже дверей.

При этом стоит отметить, что узкоспециализированные компании, работающие только с импортными дверями, – это официальные дилеры итальянских производителей, которые предпочитают работать исключительно с Италией и не засоряют продуктовую линейку товаром других стран происхождения. Это компании UNION, «Италон», «Новый интерьер», «Лендор».

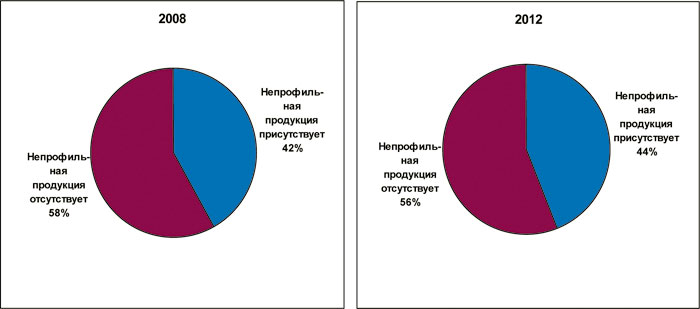

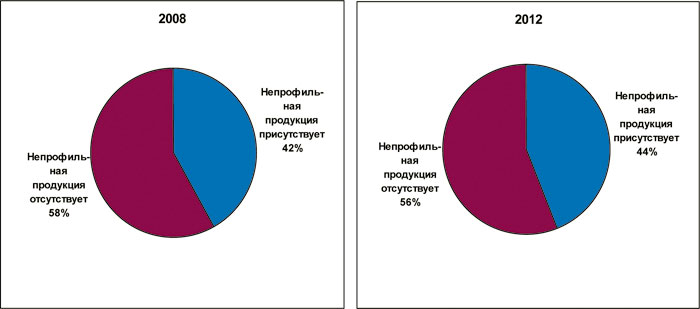

Как и в 2008 году, сегодня больше половины предприятий, занимающихся торговлей дверями, не имеют в своём ассортименте непрофильных товаров. К таковым были отнесены компании, ассортимент которых содержит лишь дверную и смежную продукцию:

* двери-купе

* замки, фурнитуру

* дверные арки

* межкомнатные и офисные перегородки

* входные двери (как деревянные, так и стальные)

* стекла, витражи

Правда, в последнее время таких компаний стало чуть меньше – 56% против 58% в ноябре 2008 г. Остальные компании (44% из всего объёма) имеют в своём ассортименте как двери, так и другую продукцию.

Рис. 4. Изменение доли непрофильной продукции в общем ассортименте дилеров, торгующих дверьми, в 2012 г. по сравнению с 2008 г.

Источник. ABARUS Market Research по данным сайтов о продаже дверей.

Чаще всего продавцы межкомнатных дверей также предлагают:

* окна

* лестницы

* мебель, в том числе мягкую

* кухни

* свет (торшеры, светильники и т.п.)

* зеркала

* напольные покрытия, плинтусы

* гардеробные комнаты

* фрески, картины

* бильярдные столы

* гаражные ворота

* лакокрасочные материалы

* электронные замки и сейфы

Практически все без исключения компании-продавцы, помимо дверей, предлагают дверную фурнитуру и установку двери (монтаж). Практически всеобщими также являются услуги замерщика (чаще всего замер производится бесплатно, и даже если за процедуру приходится немного заплатить, эти затраты потом списываются в общую сумму оплаты заказа), а также услуги доставки, установки и технического консультирования. Стоимость установки одной двери практически у всех компаний одинаковая – 2500 руб. Многие компании предлагают гарантийное обслуживание. Средний срок гарантии на установленные двери в большинстве компаний составляет 2 года. Реставрационные, дизайнерские услуги и услуги архитектора предлагаются нечасто.

Интересно, что в 2008 году услуги монтажа дверей предлагали чуть более 80% компаний. В остальных 19% компаний такая услуга отсутствовала или не была отражена.

Особенности работы производителей дверей с дилерами и представителями

В первую очередь следует сказать о двух основных форматах постоянной работы с распространителями, которых придерживаются как фирмы-продавцы, так и фирмы-производители. Первый формат – это работа по каталогам. Второй вариант, более распространенный – работа с выставочными образцами.

Образцы покупаются, как правило, со скидками от 25% до 60% от розничной цены. При этом данные двери не подлежат продаже, а находятся в шоу-руме дилера. Чаще всего приобретение образцов является добровольным шагом со стороны потенциального дилера, но в некоторых случаях (компании «Бествинд», «Александрийские двери») – это обязательное условие. Минимальная партия образцов – 5 штук, максимальная ограничивается только возможностями торговой точки. Центральный офис, как правило, рекомендует в качестве образцов самые продаваемые модели, остальные модели покупатель может посмотреть по каталогу.

Но для начинающих дилеров есть возможность работать исключительно по каталогам. Этот формат часто используется на начальной стадии сотрудничества, но может быть и постоянным. Заказанные по каталогу двери оформляются в заявку и отправляются в центральный офис компании-поставщика, при этом ответственность за сроки и качество поставленной продукции лежит на дилере, с которым покупатель заключает контракт. При этом сроки поставки полностью соответствуют тем, которые озвучиваются для покупателей (со склада 1-3 недели, на заказ 3-4 месяца).

Тенденции рынка

Основная тенденция рынка – продолжающееся снижение концентрации. Если в 2008 году лидер удерживал 9% рыночного Интернет-пространства, а 50% приходилось на 9-10 компаний, то в 2010 году доля лидера сократилась до 8,2%, а в 2012 году – и вовсе до 5%, а в первую половину всего объема уже вписались 19 торговых марок. Произошло это в том числе и по причине увеличения общего числа торговых марок – дверных производителей после кризиса стало заметно больше. Можно ожидать, что сглаживание позиций ведущих торговых марок продолжится и в дальнейшем, что характерно для конкурентных рынков с большим количеством игроков.

Усилилась идентификация компаний-производителей. Теперь уже в значительно меньшей степени в каталогах продавцов встречаются «безадресные» названия, такие как Ульяновские, Ярославские, Московские двери и т.п., что послужило более точному распределению веса среди производителей. Например, понятие Ульяновские двери рассредоточилось по конкретным торговым маркам ульяновского производства: «Александрийские двери», Alexdoor, «Океан», «Покровские двери», «Захаровские двери» и др.

Необходимо отметить усиление позиций торговых марок более высокого ценового сегмента (особенно это касается массивных дверей), что говорит о продолжении роста качественных предпочтений, несмотря на кризисные явления.

И, наконец, наблюдение последнего года – более заметное присутствие на российском рынке дверей зарубежного производства, в том числе из Белоруссии и Украины. Так, в основной перечень марок в 2012 году попали белорусские двери «Итальянская легенда». Также встречаются и другие белорусские двери: Belwooddoors, «Халес», «Двери Белоруссии» и другие. Все чаще стали попадаться также итальянские, испанские, латвийские торговые марки.

В России основные производства дверных блоков расположены в Центральном федеральном округе, где в 2011 году было произведено 5481,7 тысяч дверей, а за 3 квартала 2012 года столько, что к концу года ожидается 6018,6 тысяч дверей.

Предприятия, расположенные в Центральном федеральном округе, обеспечивают уже ровно 50% общероссийского объёма выпуска дверных блоков. При этом рост происходит не за счет Москвы и Московской области (как будет видно из диаграммы, расположенной ниже, доля этих регионов в 2009-2011 гг. постоянна, а в 2012 г. даже начала сокращаться). Наиболее активно в ЦФО развиваются другие области: Владимирская, Тульская, Тверская.

Около 23% приходится на Северо-Западный округ, при этом заметно, что его доля уменьшается (в 2007 году было почти 27%). В Северо-Западном федеральном округе по-прежнему сосредоточено около 15% выпуска российских дверей, в Уральском округе – около 6%. На Сибирский и Южный округа приходится примерно по 3%, а доля Дальневосточного совсем невелика.

Рис. 1. Структура производства дверных блоков по федеральным округам РФ в 2007-2012 гг., %.

Источник. Расчеты ABARUS Market Research.

«Дверная столица» России – Ульяновская область – занимает четвертое место (после Калининградской области, а в некоторые годы обходит ее) по объемам производства среди всех регионов, и ее доля медленно, но верно увеличивается. В целом, можно сказать, что производство постепенно сосредотачивается в 10-15 ведущих регионах, доля остальных уменьшается.

Марочная структура производства

Специалисты компании ABARUS Market Research раз в полтора года проводят Интернет-мониторинг 50 предприятий оптовой и розничной торговли в Москве, Санкт-Петербурге и других крупных городах, – предприятий, специализирующихся на сбыте отделочных и строительных материалов, в число которых входили и межкомнатные двери. Этот мониторинг позволяет выявить популярность торговых марок по степени упоминаемости в ассортименте поставщиков.

Результаты мониторинга выявили как в 2008, так и в 2010 г. около 80 известных и более-менее известных на российском рынке торговых марок дверей, а в 2012 году их было уже более 100 (без учета зарубежных брендов). Положение в данном рейтинге не является прямой проекцией объема выпуска компаний, оно главным образом говорит о том, насколько активные мероприятия предпринимают компании для продвижения на розничном рынке (расширяют ли сеть дилеров, насколько эти дилеры активно продвигают себя в сети и т.п.). Очевидно, что положение в рейтинге в значительной степени отражает степень узнаваемости марки на рынке.

В 2010 г., как и в 2008 году, лидерами мониторинга стали 4 торговые марки: «Волховец», «Александрийские двери», «Софья» и «Тульские двери» («Мебель Массив»). Компания «Волховец» сохранила за собой лидирующее место, в то время как «Александрийские двери» уступили вторую позицию бренду «Софья».

Осенью 2012 года мониторинг показал существенные перемены. Во-первых, сменился лидер – им стал бренд Mario Rioli (совместное производство Италия-Росиия). Из 50 компаний-продавцов ровно половина имеет двери Mario Rioli в своем ассортименте. Эта торговая марка продемонстрировала прорыв еще в 2010 г., когда заняла 6 строчку, в то время как в 2008 г. она вообще отсутствовала в списке.

Второе место (24 упоминания из 50 возможных) поделили на двоих марки «Волховец» и «Европан». И если «Волховец» ранее два года подряд занимал первую строчку, то есть пребывание на вершине для него закономерно, то «Европан» за рассматриваемый период проделал серьезную работу: в 2008 году марка находилась в конце третьей десятки, а в 2010 году была на 17 месте.

В первой двадцатке, в основном, остались узнаваемые бренды, правда, сильно перетасованные. Снизились позиции привычных лидеров: ушли вниз «Александрийские двери», «Софья», «Тульские двери» (Мебель-Массив), «Краснодеревщик», «Дера» и некоторые другие. В более лучшем положении по сравнению с предыдущими годами оказались марки Valdo Puertas, Dariano Porte, «Лидер» (в настоящее время проводит ребрендинг и продвигает на рынок новую торговую марку – «Альверо»), Luidoor, а также ряд других брендов.

По-прежнему высокая позиция у компании ОСБ (предприятие в марте вошло в состав холдинга «Волховец» и постепенно осваивает новый бренд – Titul, но остатки продукции продолжает продавать под привычным названием). Ротацию остальных марок читатель может проследить самостоятельно. Некоторые ранее популярные марки («Берсони», «Эрис мануфактура» и некоторые другие) и вовсе пропали из поля зрения.

Структура предложения на рынке межкомнатных дверей

Поскольку анализ по 50 крупным компаниям, продающим межкомнатные двери, агентство ABARUS Market Research проводит регулярно раз в полтора года, на сегодняшний момент появилась возможность осветить изменения, которые произошли на российском рынке межкомнатных дверей за период, прошедший с осени 2008 г.

Первое, что можно отметить – специализация компаний-продавцов практически не изменилась за 4 года – как видно из диаграммы, по-прежнему большинство торговых компаний (76%) занимается только продажей дверей, и лишь 24% не только продают, но и производят собственные двери на заказ. Это чуть больше, чем в ноябре 2008 г. – тогда производство дверей могли предложить 22% поставщиков.

Рис. 2. Изменение соотношения компаний, торгующих межкомнатными дверями, по специфике деятельности (производство и продажа) в 2012 г. по сравнению с 2008 г..

Источник. ABARUS Market Research по данным сайтов о продаже дверей.

Разнообразие ассортимента поставщиков заметно сместилось в сторону отечественной продукции. Если в 2008 году исключительно российскими дверьми торговали 50% компаний, то теперь таковых 60%. Специализирующихся на зарубежном товаре было 11%, а сегодня – только 8%. Соответственно, снизилась доля продавцов, предлагающих смешанный товар – с 39% до 32%. То есть в текущем мониторинге это 16 компаний, в каталогах которых по соседству с российскими уживаются испанские, финские, немецкие, литовские и даже китайские двери.

Рис. 3. Изменение ассортимента дилеров (отечественные и зарубежные двери) в 2012 г. по сравнению с 2008 г.

Источник. ABARUS Market Research по данным сайтов о продаже дверей.

При этом стоит отметить, что узкоспециализированные компании, работающие только с импортными дверями, – это официальные дилеры итальянских производителей, которые предпочитают работать исключительно с Италией и не засоряют продуктовую линейку товаром других стран происхождения. Это компании UNION, «Италон», «Новый интерьер», «Лендор».

Как и в 2008 году, сегодня больше половины предприятий, занимающихся торговлей дверями, не имеют в своём ассортименте непрофильных товаров. К таковым были отнесены компании, ассортимент которых содержит лишь дверную и смежную продукцию:

* двери-купе

* замки, фурнитуру

* дверные арки

* межкомнатные и офисные перегородки

* входные двери (как деревянные, так и стальные)

* стекла, витражи

Правда, в последнее время таких компаний стало чуть меньше – 56% против 58% в ноябре 2008 г. Остальные компании (44% из всего объёма) имеют в своём ассортименте как двери, так и другую продукцию.

Рис. 4. Изменение доли непрофильной продукции в общем ассортименте дилеров, торгующих дверьми, в 2012 г. по сравнению с 2008 г.

Источник. ABARUS Market Research по данным сайтов о продаже дверей.

Чаще всего продавцы межкомнатных дверей также предлагают:

* окна

* лестницы

* мебель, в том числе мягкую

* кухни

* свет (торшеры, светильники и т.п.)

* зеркала

* напольные покрытия, плинтусы

* гардеробные комнаты

* фрески, картины

* бильярдные столы

* гаражные ворота

* лакокрасочные материалы

* электронные замки и сейфы

Практически все без исключения компании-продавцы, помимо дверей, предлагают дверную фурнитуру и установку двери (монтаж). Практически всеобщими также являются услуги замерщика (чаще всего замер производится бесплатно, и даже если за процедуру приходится немного заплатить, эти затраты потом списываются в общую сумму оплаты заказа), а также услуги доставки, установки и технического консультирования. Стоимость установки одной двери практически у всех компаний одинаковая – 2500 руб. Многие компании предлагают гарантийное обслуживание. Средний срок гарантии на установленные двери в большинстве компаний составляет 2 года. Реставрационные, дизайнерские услуги и услуги архитектора предлагаются нечасто.

Интересно, что в 2008 году услуги монтажа дверей предлагали чуть более 80% компаний. В остальных 19% компаний такая услуга отсутствовала или не была отражена.

Особенности работы производителей дверей с дилерами и представителями

В первую очередь следует сказать о двух основных форматах постоянной работы с распространителями, которых придерживаются как фирмы-продавцы, так и фирмы-производители. Первый формат – это работа по каталогам. Второй вариант, более распространенный – работа с выставочными образцами.

Образцы покупаются, как правило, со скидками от 25% до 60% от розничной цены. При этом данные двери не подлежат продаже, а находятся в шоу-руме дилера. Чаще всего приобретение образцов является добровольным шагом со стороны потенциального дилера, но в некоторых случаях (компании «Бествинд», «Александрийские двери») – это обязательное условие. Минимальная партия образцов – 5 штук, максимальная ограничивается только возможностями торговой точки. Центральный офис, как правило, рекомендует в качестве образцов самые продаваемые модели, остальные модели покупатель может посмотреть по каталогу.

Но для начинающих дилеров есть возможность работать исключительно по каталогам. Этот формат часто используется на начальной стадии сотрудничества, но может быть и постоянным. Заказанные по каталогу двери оформляются в заявку и отправляются в центральный офис компании-поставщика, при этом ответственность за сроки и качество поставленной продукции лежит на дилере, с которым покупатель заключает контракт. При этом сроки поставки полностью соответствуют тем, которые озвучиваются для покупателей (со склада 1-3 недели, на заказ 3-4 месяца).

Тенденции рынка

Основная тенденция рынка – продолжающееся снижение концентрации. Если в 2008 году лидер удерживал 9% рыночного Интернет-пространства, а 50% приходилось на 9-10 компаний, то в 2010 году доля лидера сократилась до 8,2%, а в 2012 году – и вовсе до 5%, а в первую половину всего объема уже вписались 19 торговых марок. Произошло это в том числе и по причине увеличения общего числа торговых марок – дверных производителей после кризиса стало заметно больше. Можно ожидать, что сглаживание позиций ведущих торговых марок продолжится и в дальнейшем, что характерно для конкурентных рынков с большим количеством игроков.

Усилилась идентификация компаний-производителей. Теперь уже в значительно меньшей степени в каталогах продавцов встречаются «безадресные» названия, такие как Ульяновские, Ярославские, Московские двери и т.п., что послужило более точному распределению веса среди производителей. Например, понятие Ульяновские двери рассредоточилось по конкретным торговым маркам ульяновского производства: «Александрийские двери», Alexdoor, «Океан», «Покровские двери», «Захаровские двери» и др.

Необходимо отметить усиление позиций торговых марок более высокого ценового сегмента (особенно это касается массивных дверей), что говорит о продолжении роста качественных предпочтений, несмотря на кризисные явления.

И, наконец, наблюдение последнего года – более заметное присутствие на российском рынке дверей зарубежного производства, в том числе из Белоруссии и Украины. Так, в основной перечень марок в 2012 году попали белорусские двери «Итальянская легенда». Также встречаются и другие белорусские двери: Belwooddoors, «Халес», «Двери Белоруссии» и другие. Все чаще стали попадаться также итальянские, испанские, латвийские торговые марки.

В. НИКОЛЬСКАЯ, директор по исследованиям агентства ABARUS Market Research