Характеристика минеральной ваты

Минеральная (каменная) вата – это волокнистый материал, получаемый из силикатных расплавов металлургических шлаков, их смесей и горных пород с добавлением органического связующего компонента. Превращение расплава в тончайшие волокна может производиться как дутьевым (вытягивание нитей из раздробленного на капли расплава), так и центробежным (продавливание расплава через фильеры центрифуги) способом. Минеральная вата, получаемая центробежным способом, считается более высокого качества, поскольку прохождение расплава через фильеры обеспечивает минимальное присутствие неволокнистых включений, а также небольшой диаметр волокон ваты. Волокна минеральной ваты обычно имеют длину от 2 до 10 мм, их диаметр – не более 6 мк.

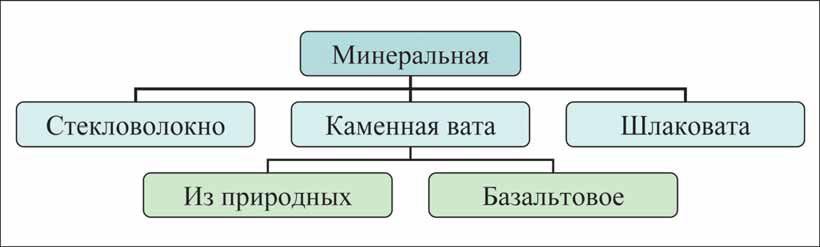

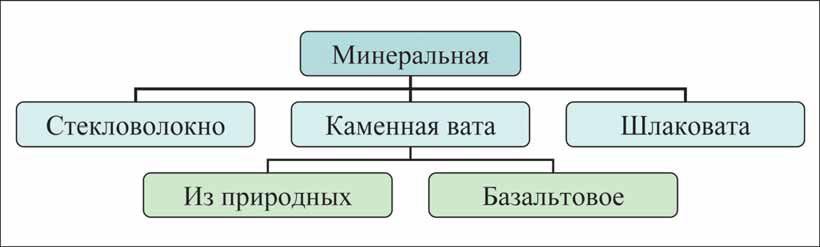

В зависимости от вида сырья минеральная вата делится на каменную и шлаковую. Каменная вата, производимая на основе диабаза, базальта, доломита и других горных пород, считается более высококачественной и долговечной. Шлаковая вата обладает меньшей долговечностью при изменении температур, более подвержена влажности и воздействию деформаций. Она чаще используется при строительстве временных сооружений и в дачном строительстве.

Рис. 1. Типы минеральной ваты

Источник. ABARUS Market Research.

Химический состав твердой основы определяет ценные свойства минеральной ваты – высокая химическая стойкость и негорючесть. Изделия из минеральной ваты препятствуют распространению пламени и применяются в качестве противопожарной изоляции и огнезащиты. К основному недостатку можно отнести способность впитывать влагу. Во избежание этого применяются специальные водоотталкивающие пропитки, покрытия из металлической фольги или синтетических пленок. Также высока стоимость монтажа: на 40-50 процентов больше, чем для вспененного полиэтилена и каучука.

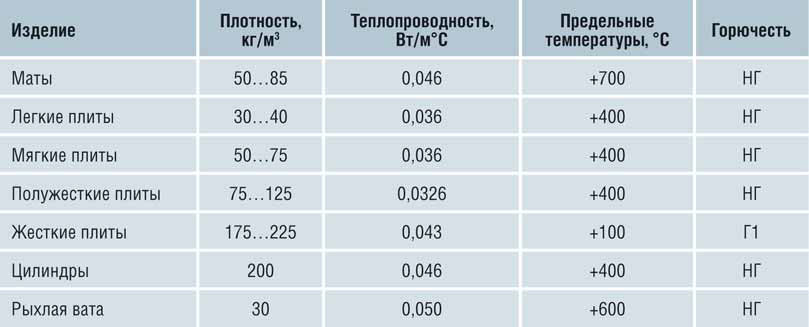

Теплопроводность разных типов минеральных ват во многом зависит от геометрии и ориентации волокон в пространстве. Наиболее эффективным теплоизолятором является минеральная вата с беспорядочно ориентированными волокнами.

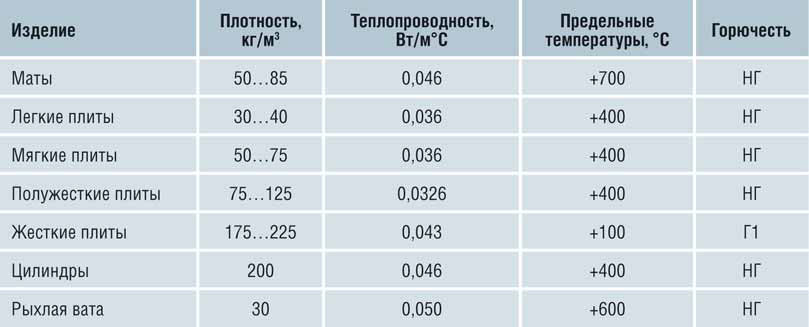

Таблица 1

Физико-механические показатели минераловатных изделий

Источник. ABARUS Market Research, по материалам Интернет.

Ориентация волокон влияет не только на теплопроводность, но и на прочностные характеристики минераловатных изделий. Прочность на сжатие возрастает с ростом количества вертикально ориентированных волокон. Волокнистая структура также обеспечивает другое важное свойство минеральной ваты – пренебрежимо малую усадку и сохранение геометрических размеров в течение всего периода эксплуатации здания.

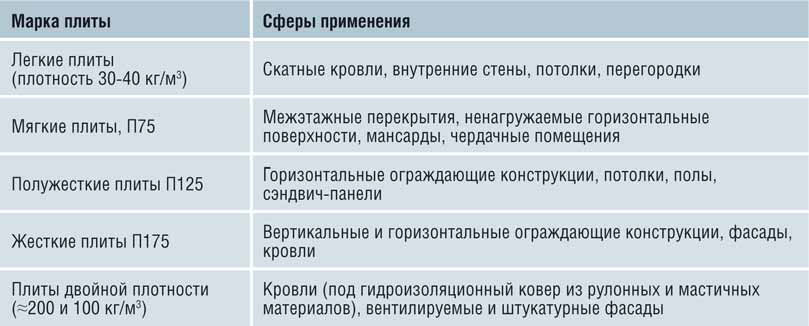

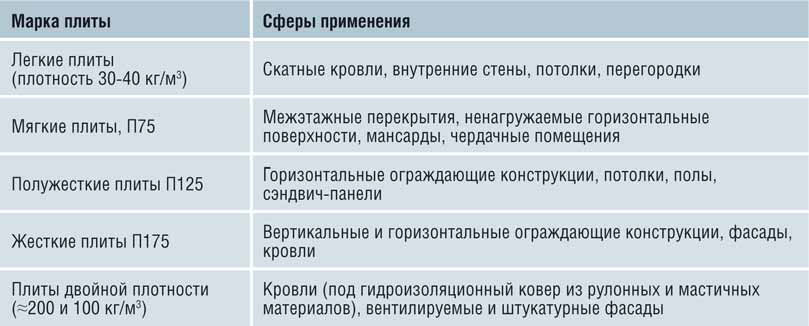

Таблица 2

Основные сферы применения минераловатных плит

Источник. ABARUS Market Research.

Минераловатные теплоизоляционные изделия включают в себя непрошивную минеральную вату, минераловатные маты, плиты, цилиндры. Как правило, эти изделия применяются в многослойных теплоизоляционных системах:

• в системах наружного утепления «мокрого» типа

• в качестве теплоизоляционного слоя в навесных вентилируемых фасадах

• в системах с утеплителем с внутренней стороны ограждающей конструкции

• в системах с утеплителем внутри ограждающей конструкции (слоистая кладка, трехслойные бетонные или железобетонные панели, трехслойные панели с металлическими обшивками),

• для теплоизоляции труб.

Существуют различные виды изделий из каменной ваты:

– маты (прошивные, без обкладки, с односторонними и двухсторонними обкладками);

– плиты (легкие, мягкие, полужесткие, повышенной жесткости, твердые);

– цилиндры и полуцилиндры;

– пухшнур;

– сыпучая и рыхлая минеральная вата (мешки).

Характеристики приведенных изделий достаточно сильно различаются.

В целях гражданского строительства широко применяются лишь первые две группы изделий. Цилиндры и полуцилиндры используются в теплоизоляции трубопроводов строительного и промышленного сектора. Пухшнур – минераловатный жгут в сетчатой оплетке – используется для утепления трубопроводов небольшого диаметра, уплотнения стыков, криволинейной арматуры. Сыпучую и рыхлую минеральную вату применяют редко, поскольку она выделяет вредные для организма газы и пыль и требует больших трудозатрат при монтаже. Основная сфера ее применения – утепление чердачных помещений. Маты и плиты также могут быть использованы при утеплении трубопроводов и промышленного оборудования, полужесткие плиты применяются даже на холодильных установках, но основное направление – теплоизоляция строительных конструкций. Более конкретно сферы применения минераловатных плит рассматриваются ниже в таблице.

Производство теплоизоляционных материалов из минеральной ваты

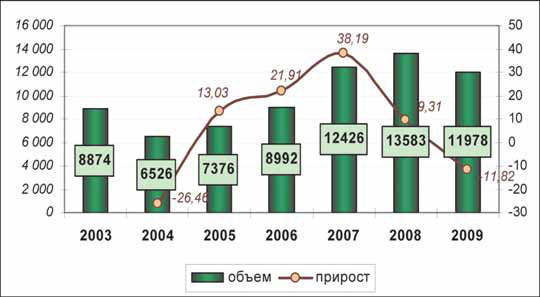

Производство теплоизоляционных материалов на основе минеральной ваты в предкризисный период демонстрировало тенденцию к увеличению. Это было связано с запуском заводов, принадлежащих иностранным компаниям, на территории России, а также с модернизацией производственной базы ряда отечественных предприятий.

В 2006 г. была запущена линия EUROVEK на заводе «Тизол» (Свердловская обл.), вторая линия на заводе «Минплита» (Челябинская обл.), производство на заводе «Изомин» (г. Ступино, Московская обл.) и «Изовол» (Белгородская обл.), началось строительство завода «Лайнрок» (г. Новосибирск) и завода «Техно» (г. Рязань). В 2007 г. в Татарстане состоялся запуск нового завода ГК «ТехноНИКОЛЬ», завода ГК «Термостепс» в Салавате, начато строительство завода «Минплита» в г. Троицк и завода Rockwool в Елабуге (Татарстан).

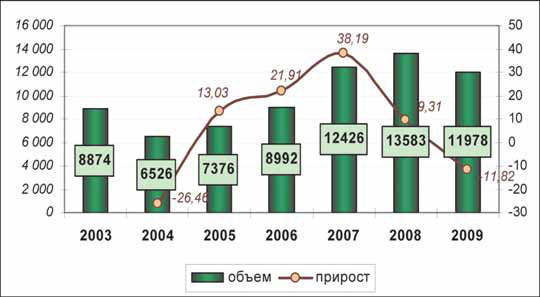

Рис. 2. Динамика производства теплоизоляционных материалов из минеральной ваты в РФ в 2003–2009 гг., тыс. м³, и темпы роста, %

Источник. ABARUS Market Research по данным ФСГС РФ.

В 2008 г., несмотря на начавшийся кризис, активность производителей теплоизоляционных изделий не сократилась. Из открытых источников известно, что новые линии были запущены компаниями «Тизол», «Завод «Минплита», «ТехноНИКОЛЬ». Кроме того, в апреле 2008 г. начал работать завод «Базис» по производству матов на основе базальтового волокна в пос. Винзили (Тюменская обл.). В январе 2009 г. в Ипатово (Ставропольский край) компанией «Ойлтехнострой» было запущено новое производство. В феврале была сдана первая линия завода по производству минераловатных плит в Богдановиче. В июле 2010 г. заработала третья линия на тамбовском заводе «Изорок».

Тем не менее, утверждать, что кризис прошел для российского рынка бесследно, нельзя. В 2008–2010 гг. некоторые производства сменили собственников. Так, в октябре 2008 г. ОАО «Термостепс-МТЛ» перешло иностранному ИФ Baring Vostok Capital Partners (Tabellion Limited). В июне 2010 г. ЗАО «Троицкий завод минераловатных плит» стал собственностью ГК «Rockwool Russia».

Что касается статистических показателей, в 2006 г. российскими предприятиями было произведено 8 992 тыс. м³ теплоизоляционных материалов на основе минеральной ваты, что на 21,9% больше показателя 2005 г. В 2007 г. выпуск составил 12 426 тыс. м³, прирост – 38,19%. Несмотря на это, в 2006-2007 гг. на рынке минераловатной теплоизоляции имел место дефицит продукции. В 2008 г. прирост составил лишь 9,31%. Всего было произведено 13 583 тыс. м³ минеральной ваты. В 2009 г. впервые за весь период имел место спад: выпуск сократился на 11,82% до 11 978 тыс. м³. В текущем году стоит ожидать некоторый прирост (до 7-10%).

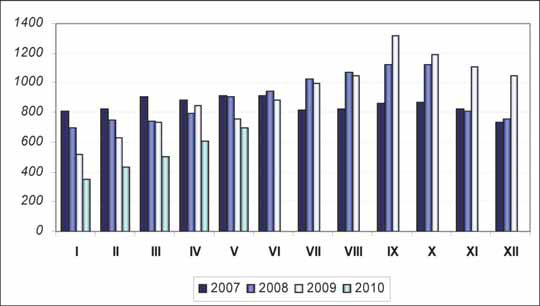

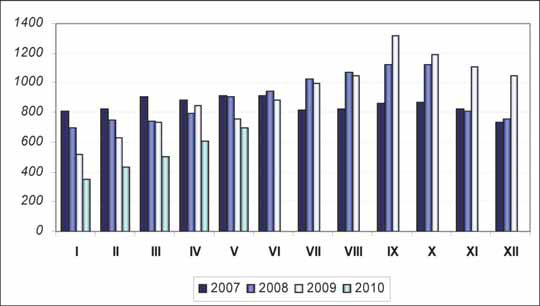

Рис. 3. Динамика производства теплоизоляционных материалов из минеральной ваты в РФ в 2007–2010 гг. по месяцам, тыс. м³

Источник. ABARUS Market Research по данным ФСГС РФ.

Помимо сокращения темпов роста в 2008 г., особенностью в 2008 г. стало иное, чем в 2007 г., распределение выпуска по месяцам. Так, если в 2007 г. наиболее продуктивными были первые месяцы года, то в 2008 г. производство активизировалось только к лету. Также стоит обратить внимание на снижение объемов производства в первом квартале 2009 г.: лишь в марте объем выпуска минераловатной теплоизоляции сравнялся с показателями 2008 г. Во втором квартале текущего года производство развивается более активно: в апреле выпуск даже превысил уровень 2008 г. С сентября 2009 г. объемы производства заметно превышали выпуск в соответствующий период 2008 г.

Ежемесячные показатели за 2010 г. более низкие, что вызвано, скорее всего, тем, что в текущем году не все предприятия успели предоставить федеральным органам данные об объемах выпуска.

Географическая структура производства

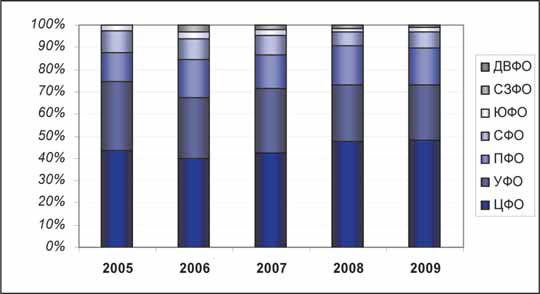

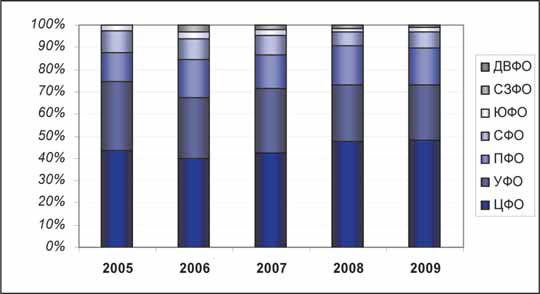

Если рассматривать географический аспект производства минеральной ваты, обнаруживается, что безусловными лидерами на рынке каменной ваты являются Центральный и Уральский федеральные округа. Более того, в 2008 г. доля ЦФО увеличилась за счет Сибирского и Южного ФО. Доля Поволжского федерального округа остается неизменной на протяжении всего рассматриваемого периода. В Дальневосточном округе производство отсутствует. В 2009 г. распределение производства по регионам сохранилось примерно таким же. Лишь доля Южного ФО несколько увеличилась за счет доли Северо-Запада.

Объяснить подобную ситуацию можно двумя факторами. Первая – статистические погрешности и дефицит достоверной информации. Так, в государственных источниках статистики представлены данные о ежегодном выпуске завода «Минеральная вата» (Rockwool), расположенного в Московской области, но нет данных о производстве предприятия «Роквул-Север», который находится в Северо-Западном ФО. То же характерно и для других достаточно крупных производств. Небольшие предприятия с производством в 1–30 тыс. м³ нами не рассматриваются, поскольку их и так небольшая доля со временем лишь снижается. Это относится к таким организациям, как Новомальтинский завод стройматериалов, Норильский обеспечивающий комплекс, Коксохимремонт, Дмитровская теплоизоляция, Ангарское управление строительства.

Рис. 4. Динамика соотношения долей федеральных округов в общем производстве минераловатной продукции в 2005–2009 гг. (%)

Источник. ABARUS Market Research по данным ФСГС РФ.

Также на распределение долей ФО на рынке каменной ваты влияет возможность дешевого импорта, близость к сырьевой базе, развитость инфраструктуры и динамика строительства в регионе, советское наследие. Дефицит теплоизоляционных изделий из каменной ваты в Дальневосточном ФО легко объясняется дешевым импортом из Китая. Незначительное производство материала в Южном федеральном округе определяется особенностями экономической деятельности региона, основной профиль деятельности которого – аграрная промышленность. Напротив, Урал, для которого характерно обилие полезных ископаемых, специализируется на производстве строительных материалов, в том числе теплоизоляционных. Стимулом к производству большого объема каменной ваты в Центральном ФО стала высокая активность строительного сектора в Москве и Московской области. Не стоит также забывать, что предпринимателю проще переоснастить существующий с советских времен завод, чем строить новый. Большинство подобных заводов расположено именно в ЦФО и УФО. Определенное воздействие оказывает и политический фактор – создание особых экономических зон, деятельность на территории которых связана с меньшими административными издержками. В связи с этим в ближайшем будущем стоит ожидать развития рынка теплоизоляционных материалов в Татарстане (ПФО).

Производители

Производителей, представленных на рынке минераловатной теплоизоляции, можно условно поделить на российские предприятия и производства, созданные на основе иностранного капитала. В свою очередь, в первой группе можно выделить компании, использующие политику активного и пассивного ведения бизнеса. Предприятия, относящиеся ко второй группе, существуют достаточно долго. Объемы их выпуска сравнительно стабильны на протяжении рассматриваемого периода. Однако в связи с активным завоеванием рынка компаниями первой группы, доля последних стремительно сокращается в последнее время. Так, если в 2003-2004 гг. объем ежегодного производства в 120–150 тыс. м³ позволял относить предприятие к разряду средних, то в настоящее время такие объемы характерны для мелких производителей.

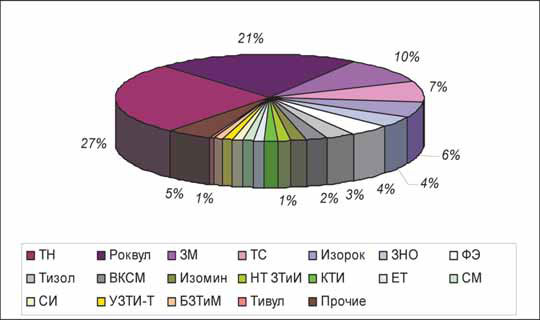

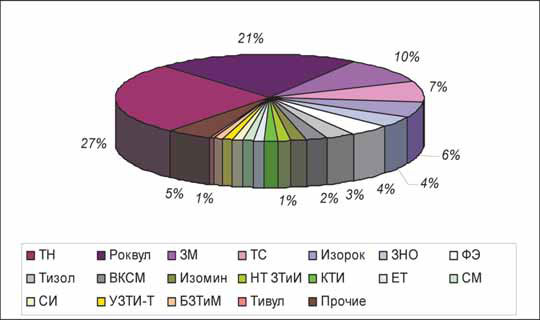

К настоящему времени один из крупнейших производителей утеплителей на основе минеральной ваты, долго удерживавший за собой первенство, по итогам 2008 гг. сместился на второе место: доля концерна Rockwool составила в 2008 г. всего 21%, в 2009 г. – 22%. Наиболее сильный конкурент концерна – холдинг «ТехноНИКОЛЬ»», – проводивший активную маркетинговую политику и интенсивно расширяющий производство на протяжении последних лет, вышел на первое место. Его доля в совокупном производстве возросла в кризисный период до 27-28%. Наибольший объем продукции Группы обеспечивает рязанский завод «Техно». Объемы выпуска у заинского «Техно» и челябинского «АКСИ» примерно одинаковы. ООО «Техно» (г. Заинск) – одно из тех немногих предприятий, которое продемонстрировало положительный рост в 2009 г.

Рис. 5. Распределение долей производителей минераловатной продукции в РФ по объему выпуска в 2008 г., %

Источник. ABARUS Market Research по данным ФСГС РФ.

Другим крупным предприятием с российским капиталом, производящим теплоизоляционные материалы на основе минеральной ваты, остается ЗАО «Завод «Минплита», чей вклад в производство составил в 2008-2009 гг. 10%. Стоит, однако, отметить, что объем выпуска этой компании незначительно снизился в 2009 г. В свою очередь на ЗАО «Изорок» имел место рост годового выпуска, что положительно повлияло на его вес в совокупном производстве. Так, если в 2008 г. на долю данного предприятия пришлось 6% произведенной в стране минеральной ваты, то в 2009 г. данный показатель возрос до 8%. Почти в полтора раза увеличился за год выпуск продукции на ЗАО «Завод нестандартного оборудования» в г. Белгород, что также сказалось на его доле: она возросла с 4% до 7%. Вес ОАО «Фирма «Энергозащита» остался на прежнем уровне (4%).

Хотя по объему суммарного производства ГК «Термостепс» в 2007 г. оставался на третьем месте, в 2008 г. снижение производства имело место практически на всех предприятиях Группы. Более того, закрылись производства заводов Группы в Омске и Кемерово. По итогам 2008 г. «Термостепс» уступил третье место Заводу «Минплита», переместившись на четвертое место. С учетом окончательной передачи ОАО «Термостепс-МТЛ» иностранному владельцу, положение Группы будет в будущем лишь ухудшаться. В соответствии с данными об объемах выпуска в 2009 г. доля Группы в совокупном производстве не превысила 4%. При этом вес переданного предприятия составил за прошедший год 2%.

В целом стоит отметить, что российские производители вполне успешно справились с кризисной ситуацией. На большинстве предприятий спад носит ограниченный характер, на некоторых даже наблюдается небольшой прирост.

Из более мелких компаний стоит отметить Воронежский комбинат строительных материалов, Изомин, Нижнетагильский завод теплоизоляционных изделий, Комбинат теплоизоляционных материалов, Евроизол-Термо, Строительные материалы, Стройизоляцию, Электрощит ТМ Самара. Первое предприятие входит в тройку наиболее крупных производителей силикатных изделий. Минеральную вату производит для собственных нужд. В 2000-2005 гг. доля компании в совокупном производстве устойчиво возрастала, однако далее начался период спада. В 2008 г. данный показатель составил 2,06%. По итогам 2009 г. удельный вес предприятия сократился до 0,60%. «Изомин» является одним из заводов ООО «Теплостар». Находится в г. Ступино Московской области. Действует с 2006 г. Доля компании сократилась в 2008-2009 гг. с 1,71% до 1,59%. Нижнетагильский завод теплоизоляционных изделий, чья доля в суммарном выпуске минеральной ваты возрастала до 2002 г., но снизилась к концу кризисного периода до 1,42%, действует с 1963 г. Комбинат теплоизоляционных изделий, осуществляющий свою деятельность в г. Саранск, усилил свою позицию в тяжелые для экономики времена: его доля производства возросла в 2008-2009 гг. с 1,29% до 1,37%. Евроизол-Термо, начавший производственную деятельность в 1957 г. как Завод теплоизоляционных изделий и реорганизованный в 2008 г. в филиал ООО «Евроизол», практически не изменил свою позицию: предприятие по-прежнему производит 1,22% всей минеральной ваты. Стоит отметить, что в 2006-2008 гг. доля этих двух предприятий в суммарном выпуске снижалась. «Строительные материалы» действуют в г. Колпино с 1959 г. Помимо минераловатных изделий «Изотэк» производит вспененный и экструдированный полистирол. Доля предприятия сократилась в 2008-2009 гг. с 1,12% до 0,89%. Доля октябрьского предприятия «Стройизоляция» возрастала до 2006 г. включительно. В кризисный период она сократилась с 1,09% до 0,42%. Производство изделий на основе минеральной ваты ведется на заводе с 60-х годов. Электрощит-ТМ Самара в 2004 г. отказалась от покупки минераловатных изделий у концерна Rockwool и приобрела собственные мощности. Удельный вес данного производства вырос в кризис с 1,06 по 1,09%.

Из оставшихся предприятий стоит выделить Билимбаевский завод термоизоляционных изделий и предприятия ГК «Тивул». Доли обоих в суммарном выпуске были достаточно велики в начале рассматриваемого периода, особенно у «Тивул». Тем не менее, позиции этих предприятий сильно ослабли к 2008 г. Кризис также неблаготворно отразился на их положении: доля первого снизилась с 0,79% до 0,67%, второго – с 0,71% до 0,42%. Билимбаевский завод осуществляет производственную деятельность с 1977 г., мощность линии составляет 300 тыс. м³. Первый завод ГК «Тивул» был запущен в 60-е годы, второй – в 1985 г. Как ГК «Тивул» предприятия существуют с 2006 г. До этого заводы действовали в рамках ГК «Минвата».

Что касается совсем небольших производств – Норильского обеспечивающего комплекса, Конструкционных материалов и Теплоизола, – они достойно выдержали проверку кризисом и продолжают функционировать. Первое предприятие было запущено в 2006 г. как дочерняя структура ОАО «Норильский горно-металлургический комбинат им. А. П. Завенягина», который включает два основных производства: Механический завод и Завод строительных материалов и конструкций. Последний в свою очередь был создан в 2009 г. на базе заводов «Строй-комплект» и «Тисма». «Комат» действует с 1978 г. Мощность шведской линии «Юнгерс» позволяет производить до 15 400 тонн продукции в год. «Теплоизол» образован в 1993 г. на базе Выксунского завода теплоизоляционных изделий, который существует с 1947 г.

Анализ производства минеральной ваты позволяет утверждать, что рынок теплоизоляции к настоящему моменту прошел фазы становления и развития, для которых характерны появление новых игроков и активное наращивание производственных мощностей. В настоящее время имеет смысл говорить о наступлении фазы зрелости. Экономический кризис, начавшийся в России в 2008 г., позволит в более сжатые сроки очистить рынок от наименее эффективных производителей и определит дальнейшие тенденции развития.

М. КУЗЯКИНА, ведущий аналитик агентства ABARUS Market Research

Минеральная (каменная) вата – это волокнистый материал, получаемый из силикатных расплавов металлургических шлаков, их смесей и горных пород с добавлением органического связующего компонента. Превращение расплава в тончайшие волокна может производиться как дутьевым (вытягивание нитей из раздробленного на капли расплава), так и центробежным (продавливание расплава через фильеры центрифуги) способом. Минеральная вата, получаемая центробежным способом, считается более высокого качества, поскольку прохождение расплава через фильеры обеспечивает минимальное присутствие неволокнистых включений, а также небольшой диаметр волокон ваты. Волокна минеральной ваты обычно имеют длину от 2 до 10 мм, их диаметр – не более 6 мк.

В зависимости от вида сырья минеральная вата делится на каменную и шлаковую. Каменная вата, производимая на основе диабаза, базальта, доломита и других горных пород, считается более высококачественной и долговечной. Шлаковая вата обладает меньшей долговечностью при изменении температур, более подвержена влажности и воздействию деформаций. Она чаще используется при строительстве временных сооружений и в дачном строительстве.

Рис. 1. Типы минеральной ваты

Источник. ABARUS Market Research.

Химический состав твердой основы определяет ценные свойства минеральной ваты – высокая химическая стойкость и негорючесть. Изделия из минеральной ваты препятствуют распространению пламени и применяются в качестве противопожарной изоляции и огнезащиты. К основному недостатку можно отнести способность впитывать влагу. Во избежание этого применяются специальные водоотталкивающие пропитки, покрытия из металлической фольги или синтетических пленок. Также высока стоимость монтажа: на 40-50 процентов больше, чем для вспененного полиэтилена и каучука.

Теплопроводность разных типов минеральных ват во многом зависит от геометрии и ориентации волокон в пространстве. Наиболее эффективным теплоизолятором является минеральная вата с беспорядочно ориентированными волокнами.

Таблица 1

Физико-механические показатели минераловатных изделий

Источник. ABARUS Market Research, по материалам Интернет.

Ориентация волокон влияет не только на теплопроводность, но и на прочностные характеристики минераловатных изделий. Прочность на сжатие возрастает с ростом количества вертикально ориентированных волокон. Волокнистая структура также обеспечивает другое важное свойство минеральной ваты – пренебрежимо малую усадку и сохранение геометрических размеров в течение всего периода эксплуатации здания.

Таблица 2

Основные сферы применения минераловатных плит

Источник. ABARUS Market Research.

Минераловатные теплоизоляционные изделия включают в себя непрошивную минеральную вату, минераловатные маты, плиты, цилиндры. Как правило, эти изделия применяются в многослойных теплоизоляционных системах:

• в системах наружного утепления «мокрого» типа

• в качестве теплоизоляционного слоя в навесных вентилируемых фасадах

• в системах с утеплителем с внутренней стороны ограждающей конструкции

• в системах с утеплителем внутри ограждающей конструкции (слоистая кладка, трехслойные бетонные или железобетонные панели, трехслойные панели с металлическими обшивками),

• для теплоизоляции труб.

Существуют различные виды изделий из каменной ваты:

– маты (прошивные, без обкладки, с односторонними и двухсторонними обкладками);

– плиты (легкие, мягкие, полужесткие, повышенной жесткости, твердые);

– цилиндры и полуцилиндры;

– пухшнур;

– сыпучая и рыхлая минеральная вата (мешки).

Характеристики приведенных изделий достаточно сильно различаются.

В целях гражданского строительства широко применяются лишь первые две группы изделий. Цилиндры и полуцилиндры используются в теплоизоляции трубопроводов строительного и промышленного сектора. Пухшнур – минераловатный жгут в сетчатой оплетке – используется для утепления трубопроводов небольшого диаметра, уплотнения стыков, криволинейной арматуры. Сыпучую и рыхлую минеральную вату применяют редко, поскольку она выделяет вредные для организма газы и пыль и требует больших трудозатрат при монтаже. Основная сфера ее применения – утепление чердачных помещений. Маты и плиты также могут быть использованы при утеплении трубопроводов и промышленного оборудования, полужесткие плиты применяются даже на холодильных установках, но основное направление – теплоизоляция строительных конструкций. Более конкретно сферы применения минераловатных плит рассматриваются ниже в таблице.

Производство теплоизоляционных материалов из минеральной ваты

Производство теплоизоляционных материалов на основе минеральной ваты в предкризисный период демонстрировало тенденцию к увеличению. Это было связано с запуском заводов, принадлежащих иностранным компаниям, на территории России, а также с модернизацией производственной базы ряда отечественных предприятий.

В 2006 г. была запущена линия EUROVEK на заводе «Тизол» (Свердловская обл.), вторая линия на заводе «Минплита» (Челябинская обл.), производство на заводе «Изомин» (г. Ступино, Московская обл.) и «Изовол» (Белгородская обл.), началось строительство завода «Лайнрок» (г. Новосибирск) и завода «Техно» (г. Рязань). В 2007 г. в Татарстане состоялся запуск нового завода ГК «ТехноНИКОЛЬ», завода ГК «Термостепс» в Салавате, начато строительство завода «Минплита» в г. Троицк и завода Rockwool в Елабуге (Татарстан).

Рис. 2. Динамика производства теплоизоляционных материалов из минеральной ваты в РФ в 2003–2009 гг., тыс. м³, и темпы роста, %

Источник. ABARUS Market Research по данным ФСГС РФ.

В 2008 г., несмотря на начавшийся кризис, активность производителей теплоизоляционных изделий не сократилась. Из открытых источников известно, что новые линии были запущены компаниями «Тизол», «Завод «Минплита», «ТехноНИКОЛЬ». Кроме того, в апреле 2008 г. начал работать завод «Базис» по производству матов на основе базальтового волокна в пос. Винзили (Тюменская обл.). В январе 2009 г. в Ипатово (Ставропольский край) компанией «Ойлтехнострой» было запущено новое производство. В феврале была сдана первая линия завода по производству минераловатных плит в Богдановиче. В июле 2010 г. заработала третья линия на тамбовском заводе «Изорок».

Тем не менее, утверждать, что кризис прошел для российского рынка бесследно, нельзя. В 2008–2010 гг. некоторые производства сменили собственников. Так, в октябре 2008 г. ОАО «Термостепс-МТЛ» перешло иностранному ИФ Baring Vostok Capital Partners (Tabellion Limited). В июне 2010 г. ЗАО «Троицкий завод минераловатных плит» стал собственностью ГК «Rockwool Russia».

Что касается статистических показателей, в 2006 г. российскими предприятиями было произведено 8 992 тыс. м³ теплоизоляционных материалов на основе минеральной ваты, что на 21,9% больше показателя 2005 г. В 2007 г. выпуск составил 12 426 тыс. м³, прирост – 38,19%. Несмотря на это, в 2006-2007 гг. на рынке минераловатной теплоизоляции имел место дефицит продукции. В 2008 г. прирост составил лишь 9,31%. Всего было произведено 13 583 тыс. м³ минеральной ваты. В 2009 г. впервые за весь период имел место спад: выпуск сократился на 11,82% до 11 978 тыс. м³. В текущем году стоит ожидать некоторый прирост (до 7-10%).

Рис. 3. Динамика производства теплоизоляционных материалов из минеральной ваты в РФ в 2007–2010 гг. по месяцам, тыс. м³

Источник. ABARUS Market Research по данным ФСГС РФ.

Помимо сокращения темпов роста в 2008 г., особенностью в 2008 г. стало иное, чем в 2007 г., распределение выпуска по месяцам. Так, если в 2007 г. наиболее продуктивными были первые месяцы года, то в 2008 г. производство активизировалось только к лету. Также стоит обратить внимание на снижение объемов производства в первом квартале 2009 г.: лишь в марте объем выпуска минераловатной теплоизоляции сравнялся с показателями 2008 г. Во втором квартале текущего года производство развивается более активно: в апреле выпуск даже превысил уровень 2008 г. С сентября 2009 г. объемы производства заметно превышали выпуск в соответствующий период 2008 г.

Ежемесячные показатели за 2010 г. более низкие, что вызвано, скорее всего, тем, что в текущем году не все предприятия успели предоставить федеральным органам данные об объемах выпуска.

Географическая структура производства

Если рассматривать географический аспект производства минеральной ваты, обнаруживается, что безусловными лидерами на рынке каменной ваты являются Центральный и Уральский федеральные округа. Более того, в 2008 г. доля ЦФО увеличилась за счет Сибирского и Южного ФО. Доля Поволжского федерального округа остается неизменной на протяжении всего рассматриваемого периода. В Дальневосточном округе производство отсутствует. В 2009 г. распределение производства по регионам сохранилось примерно таким же. Лишь доля Южного ФО несколько увеличилась за счет доли Северо-Запада.

Объяснить подобную ситуацию можно двумя факторами. Первая – статистические погрешности и дефицит достоверной информации. Так, в государственных источниках статистики представлены данные о ежегодном выпуске завода «Минеральная вата» (Rockwool), расположенного в Московской области, но нет данных о производстве предприятия «Роквул-Север», который находится в Северо-Западном ФО. То же характерно и для других достаточно крупных производств. Небольшие предприятия с производством в 1–30 тыс. м³ нами не рассматриваются, поскольку их и так небольшая доля со временем лишь снижается. Это относится к таким организациям, как Новомальтинский завод стройматериалов, Норильский обеспечивающий комплекс, Коксохимремонт, Дмитровская теплоизоляция, Ангарское управление строительства.

Рис. 4. Динамика соотношения долей федеральных округов в общем производстве минераловатной продукции в 2005–2009 гг. (%)

Источник. ABARUS Market Research по данным ФСГС РФ.

Также на распределение долей ФО на рынке каменной ваты влияет возможность дешевого импорта, близость к сырьевой базе, развитость инфраструктуры и динамика строительства в регионе, советское наследие. Дефицит теплоизоляционных изделий из каменной ваты в Дальневосточном ФО легко объясняется дешевым импортом из Китая. Незначительное производство материала в Южном федеральном округе определяется особенностями экономической деятельности региона, основной профиль деятельности которого – аграрная промышленность. Напротив, Урал, для которого характерно обилие полезных ископаемых, специализируется на производстве строительных материалов, в том числе теплоизоляционных. Стимулом к производству большого объема каменной ваты в Центральном ФО стала высокая активность строительного сектора в Москве и Московской области. Не стоит также забывать, что предпринимателю проще переоснастить существующий с советских времен завод, чем строить новый. Большинство подобных заводов расположено именно в ЦФО и УФО. Определенное воздействие оказывает и политический фактор – создание особых экономических зон, деятельность на территории которых связана с меньшими административными издержками. В связи с этим в ближайшем будущем стоит ожидать развития рынка теплоизоляционных материалов в Татарстане (ПФО).

Производители

Производителей, представленных на рынке минераловатной теплоизоляции, можно условно поделить на российские предприятия и производства, созданные на основе иностранного капитала. В свою очередь, в первой группе можно выделить компании, использующие политику активного и пассивного ведения бизнеса. Предприятия, относящиеся ко второй группе, существуют достаточно долго. Объемы их выпуска сравнительно стабильны на протяжении рассматриваемого периода. Однако в связи с активным завоеванием рынка компаниями первой группы, доля последних стремительно сокращается в последнее время. Так, если в 2003-2004 гг. объем ежегодного производства в 120–150 тыс. м³ позволял относить предприятие к разряду средних, то в настоящее время такие объемы характерны для мелких производителей.

К настоящему времени один из крупнейших производителей утеплителей на основе минеральной ваты, долго удерживавший за собой первенство, по итогам 2008 гг. сместился на второе место: доля концерна Rockwool составила в 2008 г. всего 21%, в 2009 г. – 22%. Наиболее сильный конкурент концерна – холдинг «ТехноНИКОЛЬ»», – проводивший активную маркетинговую политику и интенсивно расширяющий производство на протяжении последних лет, вышел на первое место. Его доля в совокупном производстве возросла в кризисный период до 27-28%. Наибольший объем продукции Группы обеспечивает рязанский завод «Техно». Объемы выпуска у заинского «Техно» и челябинского «АКСИ» примерно одинаковы. ООО «Техно» (г. Заинск) – одно из тех немногих предприятий, которое продемонстрировало положительный рост в 2009 г.

Рис. 5. Распределение долей производителей минераловатной продукции в РФ по объему выпуска в 2008 г., %

Источник. ABARUS Market Research по данным ФСГС РФ.

Другим крупным предприятием с российским капиталом, производящим теплоизоляционные материалы на основе минеральной ваты, остается ЗАО «Завод «Минплита», чей вклад в производство составил в 2008-2009 гг. 10%. Стоит, однако, отметить, что объем выпуска этой компании незначительно снизился в 2009 г. В свою очередь на ЗАО «Изорок» имел место рост годового выпуска, что положительно повлияло на его вес в совокупном производстве. Так, если в 2008 г. на долю данного предприятия пришлось 6% произведенной в стране минеральной ваты, то в 2009 г. данный показатель возрос до 8%. Почти в полтора раза увеличился за год выпуск продукции на ЗАО «Завод нестандартного оборудования» в г. Белгород, что также сказалось на его доле: она возросла с 4% до 7%. Вес ОАО «Фирма «Энергозащита» остался на прежнем уровне (4%).

Хотя по объему суммарного производства ГК «Термостепс» в 2007 г. оставался на третьем месте, в 2008 г. снижение производства имело место практически на всех предприятиях Группы. Более того, закрылись производства заводов Группы в Омске и Кемерово. По итогам 2008 г. «Термостепс» уступил третье место Заводу «Минплита», переместившись на четвертое место. С учетом окончательной передачи ОАО «Термостепс-МТЛ» иностранному владельцу, положение Группы будет в будущем лишь ухудшаться. В соответствии с данными об объемах выпуска в 2009 г. доля Группы в совокупном производстве не превысила 4%. При этом вес переданного предприятия составил за прошедший год 2%.

В целом стоит отметить, что российские производители вполне успешно справились с кризисной ситуацией. На большинстве предприятий спад носит ограниченный характер, на некоторых даже наблюдается небольшой прирост.

Из более мелких компаний стоит отметить Воронежский комбинат строительных материалов, Изомин, Нижнетагильский завод теплоизоляционных изделий, Комбинат теплоизоляционных материалов, Евроизол-Термо, Строительные материалы, Стройизоляцию, Электрощит ТМ Самара. Первое предприятие входит в тройку наиболее крупных производителей силикатных изделий. Минеральную вату производит для собственных нужд. В 2000-2005 гг. доля компании в совокупном производстве устойчиво возрастала, однако далее начался период спада. В 2008 г. данный показатель составил 2,06%. По итогам 2009 г. удельный вес предприятия сократился до 0,60%. «Изомин» является одним из заводов ООО «Теплостар». Находится в г. Ступино Московской области. Действует с 2006 г. Доля компании сократилась в 2008-2009 гг. с 1,71% до 1,59%. Нижнетагильский завод теплоизоляционных изделий, чья доля в суммарном выпуске минеральной ваты возрастала до 2002 г., но снизилась к концу кризисного периода до 1,42%, действует с 1963 г. Комбинат теплоизоляционных изделий, осуществляющий свою деятельность в г. Саранск, усилил свою позицию в тяжелые для экономики времена: его доля производства возросла в 2008-2009 гг. с 1,29% до 1,37%. Евроизол-Термо, начавший производственную деятельность в 1957 г. как Завод теплоизоляционных изделий и реорганизованный в 2008 г. в филиал ООО «Евроизол», практически не изменил свою позицию: предприятие по-прежнему производит 1,22% всей минеральной ваты. Стоит отметить, что в 2006-2008 гг. доля этих двух предприятий в суммарном выпуске снижалась. «Строительные материалы» действуют в г. Колпино с 1959 г. Помимо минераловатных изделий «Изотэк» производит вспененный и экструдированный полистирол. Доля предприятия сократилась в 2008-2009 гг. с 1,12% до 0,89%. Доля октябрьского предприятия «Стройизоляция» возрастала до 2006 г. включительно. В кризисный период она сократилась с 1,09% до 0,42%. Производство изделий на основе минеральной ваты ведется на заводе с 60-х годов. Электрощит-ТМ Самара в 2004 г. отказалась от покупки минераловатных изделий у концерна Rockwool и приобрела собственные мощности. Удельный вес данного производства вырос в кризис с 1,06 по 1,09%.

Из оставшихся предприятий стоит выделить Билимбаевский завод термоизоляционных изделий и предприятия ГК «Тивул». Доли обоих в суммарном выпуске были достаточно велики в начале рассматриваемого периода, особенно у «Тивул». Тем не менее, позиции этих предприятий сильно ослабли к 2008 г. Кризис также неблаготворно отразился на их положении: доля первого снизилась с 0,79% до 0,67%, второго – с 0,71% до 0,42%. Билимбаевский завод осуществляет производственную деятельность с 1977 г., мощность линии составляет 300 тыс. м³. Первый завод ГК «Тивул» был запущен в 60-е годы, второй – в 1985 г. Как ГК «Тивул» предприятия существуют с 2006 г. До этого заводы действовали в рамках ГК «Минвата».

Что касается совсем небольших производств – Норильского обеспечивающего комплекса, Конструкционных материалов и Теплоизола, – они достойно выдержали проверку кризисом и продолжают функционировать. Первое предприятие было запущено в 2006 г. как дочерняя структура ОАО «Норильский горно-металлургический комбинат им. А. П. Завенягина», который включает два основных производства: Механический завод и Завод строительных материалов и конструкций. Последний в свою очередь был создан в 2009 г. на базе заводов «Строй-комплект» и «Тисма». «Комат» действует с 1978 г. Мощность шведской линии «Юнгерс» позволяет производить до 15 400 тонн продукции в год. «Теплоизол» образован в 1993 г. на базе Выксунского завода теплоизоляционных изделий, который существует с 1947 г.

Анализ производства минеральной ваты позволяет утверждать, что рынок теплоизоляции к настоящему моменту прошел фазы становления и развития, для которых характерны появление новых игроков и активное наращивание производственных мощностей. В настоящее время имеет смысл говорить о наступлении фазы зрелости. Экономический кризис, начавшийся в России в 2008 г., позволит в более сжатые сроки очистить рынок от наименее эффективных производителей и определит дальнейшие тенденции развития.

М. КУЗЯКИНА, ведущий аналитик агентства ABARUS Market Research