Изучением рынка ковролина специалисты агентства ABARUS Market Research занимаются с 2007 года. За те неполные четыре года, которые миновали с тех пор, на рынке произошли значительные изменения.

Для того чтобы иметь возможность сравнивать рыночную картину разных лет между собой, в январе 2011 года, точно так же, как и в 2007 году, был проведен Интернет-мониторинг оптовых поставщиков отделочных материалов Москвы и Санкт-Петербурга1 на предмет представленности отечественных и зарубежных марок ковролина в товарном ассортименте.

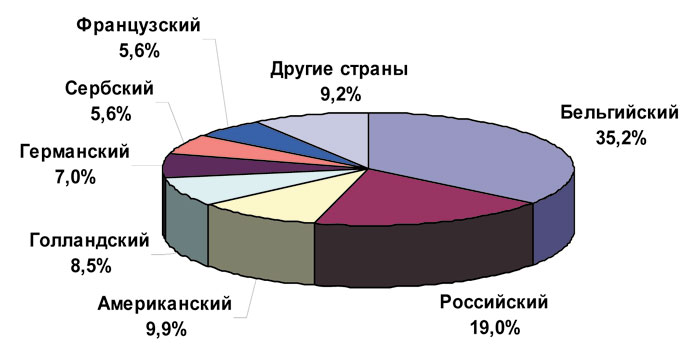

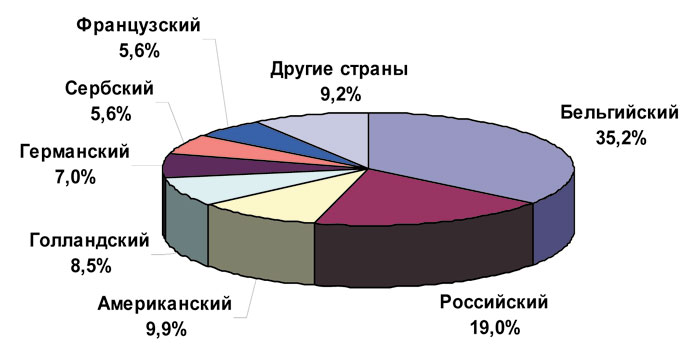

Главной и самой очевидной тенденцией рынка ковролина, проявляющейся в последние годы, является решительное укрепление рыночных позиций отечественных производителей. Если в 2007 году их доля не дотягивала до 10%, то в 2011г. российский ковролин занимает уже почти 20% среди торговых марок, представленных на рынке. Причем, по всей видимости, значительную часть позиций российский ковролин отвоевывает у лидера рынка – бельгийского производства, доля которого в 2007 году составляла 43,4%, а в 2011 г. – 35,2%.

Рис. 1. Соотношение иностранных и российских марок в оптовой торговле Москвы и Санкт-Петербурга, март 2007 г.

Источник. Расчеты ABARUS Market Research.

Рис. 2. Соотношение иностранных и российских марок в оптовой торговле Москвы и Санкт-Петербурга, январь 2011 г.

Источник. Расчеты ABARUS Market Research.

В связи с этим продавцы напольных материалов изменили подход к продвижению российской продукции – если раньше отечественный ковролин чаще выступал в качестве не основного товара, «разбавляя» собой более дорогой импортный ассортимент, то теперь все чаще встречаются компании, которые целенаправленно отдают предпочтение работе только с ковролином отечественного производства.

Как и раньше, российские производители по-прежнему увереннее чувствуют себя в сегменте бытового ковролина, чем коммерческого (в который мы включаем как офисный, так и собственно коммерческий ковролин – для гостиниц, ресторанов, кафе, корабельных кают и проч.). Однако стоит сказать, что производство коммерческого ковролина отечественными предприятиями осваивается все активнее. Если в 2007 году среди всех марок коммерческого направления российских набиралось едва 4-5%, то в 2011 году – более 10%. В сегменте бытового российских марок 4 года назад было около 13%, а сейчас – более 23%. Количественный рост происходит не только за счет наращивания потенциала уже известных игроков, но также и за счет появления новых.

В ассортименте 2007 года в основном встречались имена трех отечественных предприятий, выпускающих ковролин. Это Группа компаний «Тектус» в Московской области (располагает заводами в России и Словакии), калининградский завод «Калинка» и совместное российско-германское предприятие «Зартэкс» (бывшее название «DLW-Урал», Екатеринбург).

В настоящее время к этой тройке можно добавить компании «Нева Тафт» (Санкт-Петербург), «Политекс» (Московская область), «Авантекс» (Владимирская область) и «Технолайн» (Самарская область). Новые предприятия строятся с большим расчетом на будущее, с использованием импортного оборудования и значительными мощностями – до 2 млн.м² ковролина в год. Ориентируются такие предприятия на выпуск ковролина высокой степени износостойкости, с широким ассортиментом. Таким образом, если отечественное производство продолжит развиваться столь же активно, как и в предыдущие годы, то можно рассчитывать, что к 2015 году более 50% ковролина будет иметь российскую маркировку.

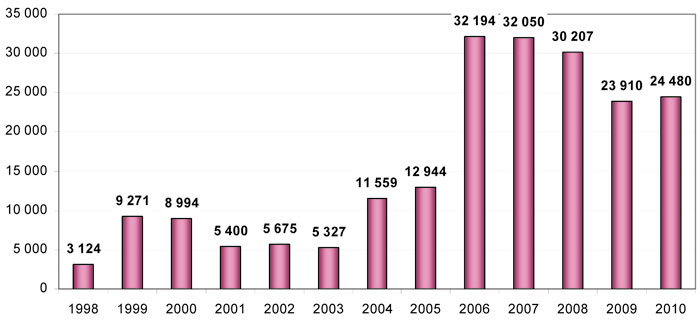

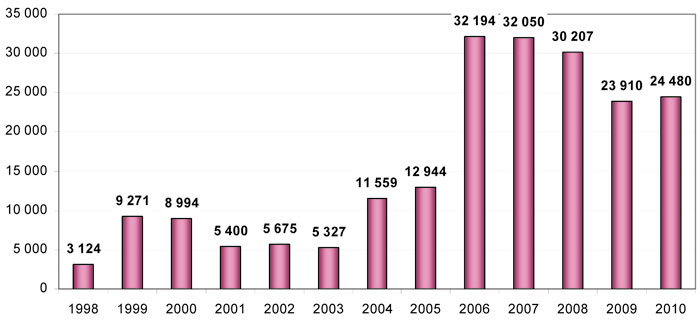

Рис. 3. Динамика российского производства ковров и ковровых изделий, тыс.м²

Источник. Данные ФСГС РФ.

Согласно официальной статистике производства, в России в 2006 году было выпущено 32,2 млн. кв. метров ковровых изделий, и это был самый успешный год. Затем производство стало немного корректироваться вниз, после чего произошел кризис, сказавшийся на падении выпуска до 23,9 млн.м² Стоит отметить, что доля рулонных ковровых покрытий (собственно ковролина) в приведенных цифрах невелика, и ее точное значение вычислить сложно. Скорее всего, в России в настоящее время производится не более 4-5 млн. м² ковролина. Однако резкий прирост выпуска ковровых изделий в период после 2005 года показывает, насколько увеличился потенциал отечественных предприятий, и на структуре рынка это уже заметно.

Кстати, аутсайдерам рынка тоже приходится нелегко из-за российской экспансии: совсем незаметной стала доля украинского ковролина, который 3 года назад занимал около 8,5% среди всех торговых марок, практически на одном уровне с продукцией из США и Германии. Это произошло по той причине, что количество российских производителей увеличивается, а украинский (Винисин) остается в одиночестве, хотя и сохраняет позиции одной из ведущих марок.

Таблица 1.

Представленность марок коммерческого ковролина в оптовой торговле Москвы и Санкт-Петербурга (2007 и 2011)

Источник. Мониторинг ABARUS Market Research.

Таблица 2.

Представленность марок бытового ковролина в оптовой торговле Москвы и Санкт-Петербурга (2007 и 2011)

Источник. Мониторинг ABARUS Market Research.

В сегменте коммерческого ковролина среди 15 ведущих марок российские бренды занимают с 9 по 11-ю строчку. А в сегменте бытового ковролина: 1-е, 3-е и 15 места (см. таблицы 1 и 2). В целом лидером рейтинга можно считать уже упомянутую нами сербско-украинскую марку Vinisin (Sintelon). Вторая по популярности иностранная марка – бельгийская Balta. За ней следует другая марка из Бельгии – Associated Weavers (AW), на третьем месте среди зарубежных можно считать марку Beaulieu of America.

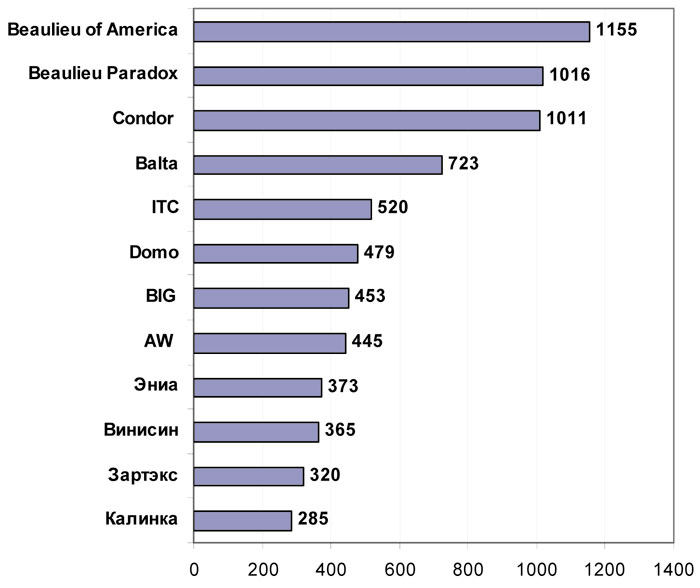

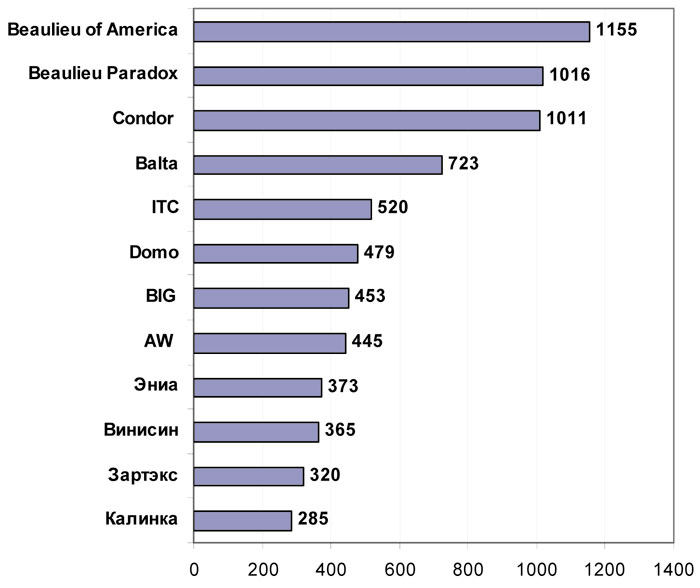

Многие зарубежные бренды, распространенные на российском рынке, отнюдь не относятся к дешевым. Средняя цена на марки Balta, Condor, Beaulieu Paradox и Beaulieu of America колеблется от 723 до 1155 руб. за 1 м². Средняя ценовая категория, в которую попадают Associated Weavers, Beaulieu International Group, Domo, ITC, находится в диапазоне от 450 до 550 руб. за квадратный метр. Самый дешевый ковролин производится в России и Украине, его средняя цена находится на уровне 300 руб., но при этом сильно колеблется, поэтому российский и украинский ковролин можно приобрести в том числе за 180-200 руб. за квадратный метр.

Рис. 4. Средние цены московского рынка на бытовой ковролин, руб. за 1 м², январь 2011 г.

Источник. Мониторинг ABARUS Market Research.

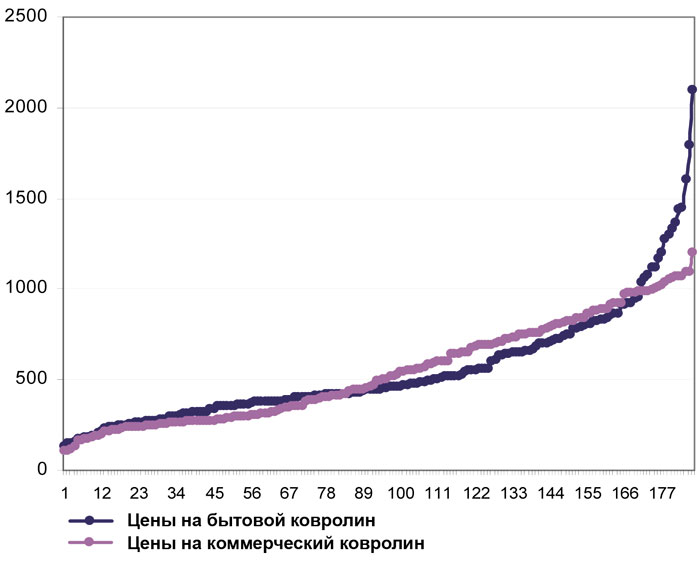

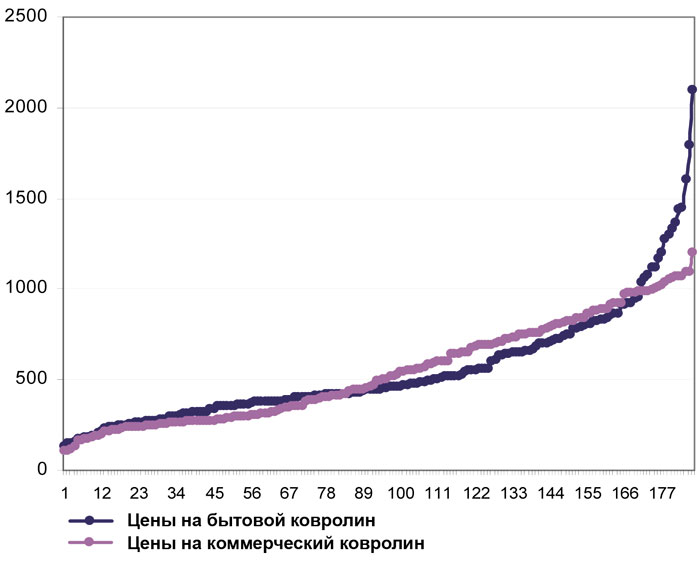

Рис. 5. Сравнение цен московского рынка на бытовой и коммерческий ковролин, руб. за 1 м², январь 2011 г.

Источник. Мониторинг ABARUS Market Research.

Мониторинг торговых точек показал, что средний арифметический уровень цены на коммерческий ковролин чуть выше, чем на бытовой (550 против 540 руб. за квадратный метр соответственно), хотя довольно распространенным является мнение, что коммерческий должен быть значительно дороже по причине более высокой износостойкости и срока службы. Полученные результаты могут объясняться несколькими причинами.

1. Цены на бытовой ковролин имеют более ярко выраженную структуру по сегментам, включая самый высокий ценовой сегмент, в то время как разброс цен на коммерческие покрытия более ровный.

2. Каждая торговая марка для бытового сегмента стремится предложить разный уровень качества и цены, что расширяет возможности выбора и поднимает средний ценовой уровень. Ассортимент офисного и коммерческого ковролина более однотипный.

3. Появившийся на рынке отечественный коммерческий ковролин задает низкую планку отсчета – от 150 руб. за 1 м².

Рынок ковролина, несмотря на некоторые структурные изменения, показывает стабильность положения основных игроков – все наиболее известные в 2007 году зарубежные бренды в 2011 году остались на заметных позициях. Пропавших из поля зрения торговых марок очень мало, и, как правило, это нишевые марки, под которыми выпускается ковролин узких сфер применения. Такая ситуация говорит о том, что законодателем мод на российском рынке ковролина по-прежнему является западное производство: бельгийское, американское, французское, немецкое, голландское, югославское. Четко сегментировать производство ковролина по конкретным странам удается не всегда, так как большинство действующих предприятий ведут бурную деятельность: строят заводы в разных концах света, создают совместные производства, входят в международные концерны, а иногда и выходят из них. Однако, несмотря на все маркетинговые и производственные мероприятия, известные бренды неизменно остаются на слуху.

В целом российский рынок ковролина развивается по сценарию, характерному для многих отделочных материалов, таких как ламинированный паркет, плиты МДФ и ХДФ, лакокрасочные материалы и некоторые другие. Для этого сценария характерно усиление склонности потребителей к более качественным и дорогостоящим маркам с одновременным расширением отечественного производства в низком и среднем ценовых сегментах. Правда, если на перечисленных выше рынках роль отечественных производителей играют чаще всего крупные концерны с иностранным капиталом, открывающие заводы на территории России, то случай с ковролином – это приятное исключение, где новые отечественные игроки появляются в основном с участием российских инвесторов.

1 В выборку попали 29 поставщиков в 2007 г. и 25 в 2011 г.

В.НИКОЛЬСКАЯ, директор по исследованиям агентства ABARUS Market Research

Для того чтобы иметь возможность сравнивать рыночную картину разных лет между собой, в январе 2011 года, точно так же, как и в 2007 году, был проведен Интернет-мониторинг оптовых поставщиков отделочных материалов Москвы и Санкт-Петербурга1 на предмет представленности отечественных и зарубежных марок ковролина в товарном ассортименте.

Главной и самой очевидной тенденцией рынка ковролина, проявляющейся в последние годы, является решительное укрепление рыночных позиций отечественных производителей. Если в 2007 году их доля не дотягивала до 10%, то в 2011г. российский ковролин занимает уже почти 20% среди торговых марок, представленных на рынке. Причем, по всей видимости, значительную часть позиций российский ковролин отвоевывает у лидера рынка – бельгийского производства, доля которого в 2007 году составляла 43,4%, а в 2011 г. – 35,2%.

Рис. 1. Соотношение иностранных и российских марок в оптовой торговле Москвы и Санкт-Петербурга, март 2007 г.

Источник. Расчеты ABARUS Market Research.

Рис. 2. Соотношение иностранных и российских марок в оптовой торговле Москвы и Санкт-Петербурга, январь 2011 г.

Источник. Расчеты ABARUS Market Research.

В связи с этим продавцы напольных материалов изменили подход к продвижению российской продукции – если раньше отечественный ковролин чаще выступал в качестве не основного товара, «разбавляя» собой более дорогой импортный ассортимент, то теперь все чаще встречаются компании, которые целенаправленно отдают предпочтение работе только с ковролином отечественного производства.

Как и раньше, российские производители по-прежнему увереннее чувствуют себя в сегменте бытового ковролина, чем коммерческого (в который мы включаем как офисный, так и собственно коммерческий ковролин – для гостиниц, ресторанов, кафе, корабельных кают и проч.). Однако стоит сказать, что производство коммерческого ковролина отечественными предприятиями осваивается все активнее. Если в 2007 году среди всех марок коммерческого направления российских набиралось едва 4-5%, то в 2011 году – более 10%. В сегменте бытового российских марок 4 года назад было около 13%, а сейчас – более 23%. Количественный рост происходит не только за счет наращивания потенциала уже известных игроков, но также и за счет появления новых.

В ассортименте 2007 года в основном встречались имена трех отечественных предприятий, выпускающих ковролин. Это Группа компаний «Тектус» в Московской области (располагает заводами в России и Словакии), калининградский завод «Калинка» и совместное российско-германское предприятие «Зартэкс» (бывшее название «DLW-Урал», Екатеринбург).

В настоящее время к этой тройке можно добавить компании «Нева Тафт» (Санкт-Петербург), «Политекс» (Московская область), «Авантекс» (Владимирская область) и «Технолайн» (Самарская область). Новые предприятия строятся с большим расчетом на будущее, с использованием импортного оборудования и значительными мощностями – до 2 млн.м² ковролина в год. Ориентируются такие предприятия на выпуск ковролина высокой степени износостойкости, с широким ассортиментом. Таким образом, если отечественное производство продолжит развиваться столь же активно, как и в предыдущие годы, то можно рассчитывать, что к 2015 году более 50% ковролина будет иметь российскую маркировку.

Рис. 3. Динамика российского производства ковров и ковровых изделий, тыс.м²

Источник. Данные ФСГС РФ.

Согласно официальной статистике производства, в России в 2006 году было выпущено 32,2 млн. кв. метров ковровых изделий, и это был самый успешный год. Затем производство стало немного корректироваться вниз, после чего произошел кризис, сказавшийся на падении выпуска до 23,9 млн.м² Стоит отметить, что доля рулонных ковровых покрытий (собственно ковролина) в приведенных цифрах невелика, и ее точное значение вычислить сложно. Скорее всего, в России в настоящее время производится не более 4-5 млн. м² ковролина. Однако резкий прирост выпуска ковровых изделий в период после 2005 года показывает, насколько увеличился потенциал отечественных предприятий, и на структуре рынка это уже заметно.

Кстати, аутсайдерам рынка тоже приходится нелегко из-за российской экспансии: совсем незаметной стала доля украинского ковролина, который 3 года назад занимал около 8,5% среди всех торговых марок, практически на одном уровне с продукцией из США и Германии. Это произошло по той причине, что количество российских производителей увеличивается, а украинский (Винисин) остается в одиночестве, хотя и сохраняет позиции одной из ведущих марок.

Таблица 1.

Представленность марок коммерческого ковролина в оптовой торговле Москвы и Санкт-Петербурга (2007 и 2011)

Источник. Мониторинг ABARUS Market Research.

Таблица 2.

Представленность марок бытового ковролина в оптовой торговле Москвы и Санкт-Петербурга (2007 и 2011)

Источник. Мониторинг ABARUS Market Research.

В сегменте коммерческого ковролина среди 15 ведущих марок российские бренды занимают с 9 по 11-ю строчку. А в сегменте бытового ковролина: 1-е, 3-е и 15 места (см. таблицы 1 и 2). В целом лидером рейтинга можно считать уже упомянутую нами сербско-украинскую марку Vinisin (Sintelon). Вторая по популярности иностранная марка – бельгийская Balta. За ней следует другая марка из Бельгии – Associated Weavers (AW), на третьем месте среди зарубежных можно считать марку Beaulieu of America.

Многие зарубежные бренды, распространенные на российском рынке, отнюдь не относятся к дешевым. Средняя цена на марки Balta, Condor, Beaulieu Paradox и Beaulieu of America колеблется от 723 до 1155 руб. за 1 м². Средняя ценовая категория, в которую попадают Associated Weavers, Beaulieu International Group, Domo, ITC, находится в диапазоне от 450 до 550 руб. за квадратный метр. Самый дешевый ковролин производится в России и Украине, его средняя цена находится на уровне 300 руб., но при этом сильно колеблется, поэтому российский и украинский ковролин можно приобрести в том числе за 180-200 руб. за квадратный метр.

Рис. 4. Средние цены московского рынка на бытовой ковролин, руб. за 1 м², январь 2011 г.

Источник. Мониторинг ABARUS Market Research.

Рис. 5. Сравнение цен московского рынка на бытовой и коммерческий ковролин, руб. за 1 м², январь 2011 г.

Источник. Мониторинг ABARUS Market Research.

Мониторинг торговых точек показал, что средний арифметический уровень цены на коммерческий ковролин чуть выше, чем на бытовой (550 против 540 руб. за квадратный метр соответственно), хотя довольно распространенным является мнение, что коммерческий должен быть значительно дороже по причине более высокой износостойкости и срока службы. Полученные результаты могут объясняться несколькими причинами.

1. Цены на бытовой ковролин имеют более ярко выраженную структуру по сегментам, включая самый высокий ценовой сегмент, в то время как разброс цен на коммерческие покрытия более ровный.

2. Каждая торговая марка для бытового сегмента стремится предложить разный уровень качества и цены, что расширяет возможности выбора и поднимает средний ценовой уровень. Ассортимент офисного и коммерческого ковролина более однотипный.

3. Появившийся на рынке отечественный коммерческий ковролин задает низкую планку отсчета – от 150 руб. за 1 м².

Рынок ковролина, несмотря на некоторые структурные изменения, показывает стабильность положения основных игроков – все наиболее известные в 2007 году зарубежные бренды в 2011 году остались на заметных позициях. Пропавших из поля зрения торговых марок очень мало, и, как правило, это нишевые марки, под которыми выпускается ковролин узких сфер применения. Такая ситуация говорит о том, что законодателем мод на российском рынке ковролина по-прежнему является западное производство: бельгийское, американское, французское, немецкое, голландское, югославское. Четко сегментировать производство ковролина по конкретным странам удается не всегда, так как большинство действующих предприятий ведут бурную деятельность: строят заводы в разных концах света, создают совместные производства, входят в международные концерны, а иногда и выходят из них. Однако, несмотря на все маркетинговые и производственные мероприятия, известные бренды неизменно остаются на слуху.

В целом российский рынок ковролина развивается по сценарию, характерному для многих отделочных материалов, таких как ламинированный паркет, плиты МДФ и ХДФ, лакокрасочные материалы и некоторые другие. Для этого сценария характерно усиление склонности потребителей к более качественным и дорогостоящим маркам с одновременным расширением отечественного производства в низком и среднем ценовых сегментах. Правда, если на перечисленных выше рынках роль отечественных производителей играют чаще всего крупные концерны с иностранным капиталом, открывающие заводы на территории России, то случай с ковролином – это приятное исключение, где новые отечественные игроки появляются в основном с участием российских инвесторов.

1 В выборку попали 29 поставщиков в 2007 г. и 25 в 2011 г.

В.НИКОЛЬСКАЯ, директор по исследованиям агентства ABARUS Market Research