Состояние рынка

Как и ожидалось, кризис 2008-2009 гг. сильно «подпортил» активную динамику рынка. Объем рынка в 2009 году упал даже сильнее, чем объем производства, так как к падению присоединилось еще и снижение импорта. Ожидаем, что к 2010 году объем рынка межкомнатных дверей составит 10,2 млн. шт., тогда как в 2008 этот показатель составлял 13,8 млн. дверных блоков.

Несмотря на то, что в 2010 г. оптимистично настроенные аналитики ожидают заметный рост рынка, таких темпов прироста рынка, как в 2005-2007 гг. – 25-45% в год, – в ближайшие 5 лет не будет. Степень концентрации торговых марок на рынке ослабла. За последние 2 года появились новые игроки, а также усилили свои позиции некоторые производители среднего звена. Ослабление концентрации свидетельствует о росте конкуренции. В 2010 г. рынок будет в стадии ожидания, передела собственности и пересмотра рыночных стратегий, так как уровень конкуренции за рассматриваемый период усилился.

Динамика производства дверей

Отечественная продукция знакома российскому потребителю еще с советских времен, когда на рынке, помимо нее, присутствовали лишь двери финского производства, а также ряда стран Восточной Европы. Переход страны на рыночные рельсы позволил расширить рынок итальянской, испанской, германской продукцией. В то время импортный товар выгодно отличался от отечественного по внешнему виду и качеству. При этом спрос на российские двери сохранялся как на наиболее дешевый.

Отечественная продукция знакома российскому потребителю еще с советских времен, когда на рынке, помимо нее, присутствовали лишь двери финского производства, а также ряда стран Восточной Европы. Переход страны на рыночные рельсы позволил расширить рынок итальянской, испанской, германской продукцией. В то время импортный товар выгодно отличался от отечественного по внешнему виду и качеству. При этом спрос на российские двери сохранялся как на наиболее дешевый.

Однако постоянно растущий спрос на качественный товар сделали для российского производителя оправданными серьезные вложения в современное оборудование. Внедрение западных технологий привело к тому, что внешний вид новой российской продукции почти сравнялся по качеству отделки с импортом, в то время как стоимость этих изделий была почти в полтора, а то и два раза ниже. Однако перелом в сознании потребителя произошел не сразу. Только после кризиса 1998 года, когда цены на импорт резко пошли вверх, спрос на российские двери стал расти.

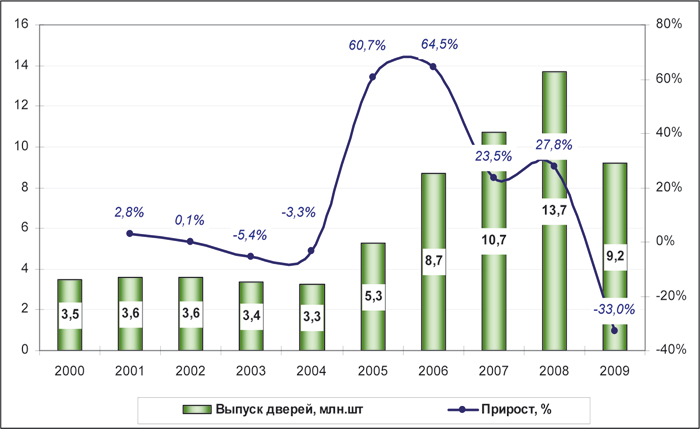

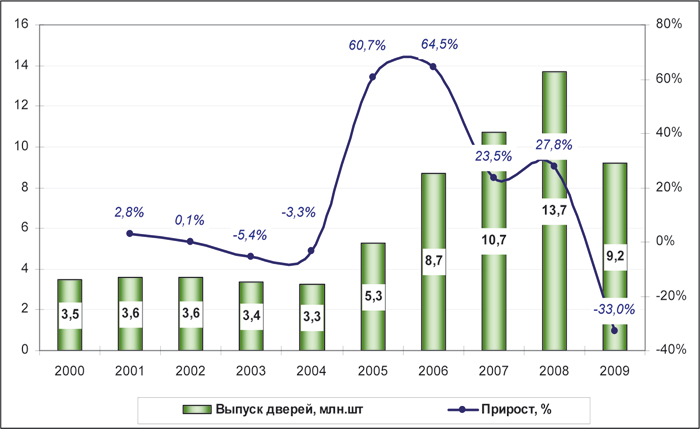

Темпы роста производства дверных блоков до 2004 года снижались в связи со слабой конкурентоспособностью отечественных предприятий или ее отсутствием вовсе. Однако российские предприятия стали перенимать опыт зарубежных производителей, покупать импортное высококачественное оборудование, переходя на новые технологии производства, выпуская двери все более высокого качества. Поэтому в 2005 году темп роста производства достиг отметки 60,7% по сравнению с 2004 годом. В 2006 году темп роста еще выше (64,5%). В 2007 году темп роста объемов производства составил 23,5%, что в натуральном выражении составило 9650 тыс. м² дверных блоков.

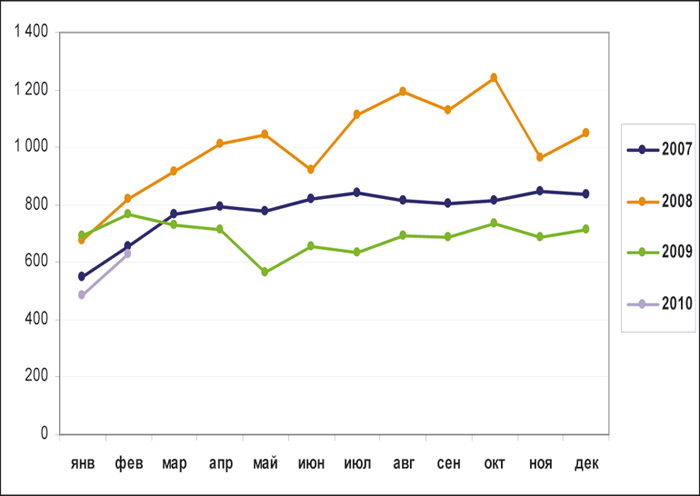

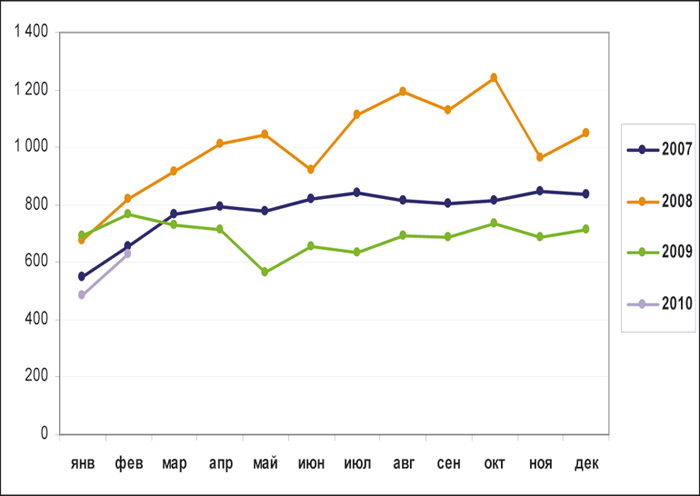

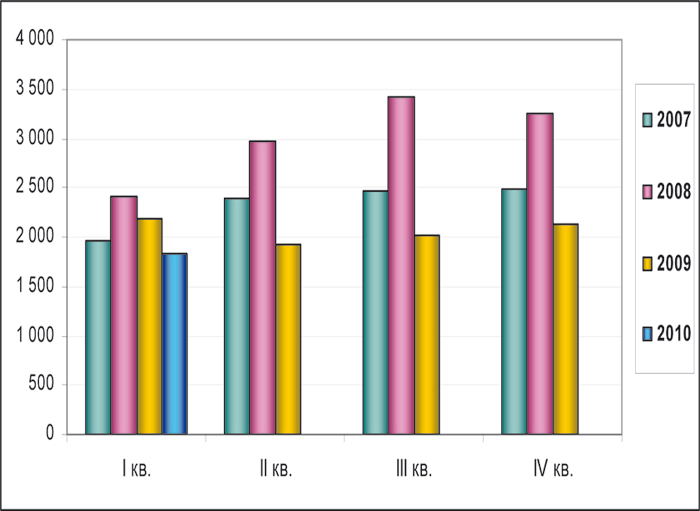

Если посмотреть на динамику производства дверных блоков по месяцам с января 2007 года по январь 2010 года, то видна положительная тенденция роста производства в течение года, хотя активный 2008 год имеет динамику с сильными перепадами, а кризисный 2009 г. «более ровный» (рис. 1).

Рис. 1. Официальная статистика объемов производства дверных блоков в России по месяцам, январь 2007 – январь 2010 гг., тыс. м².

Источник: ABARUS Market Research по данным ФСГС РФ.

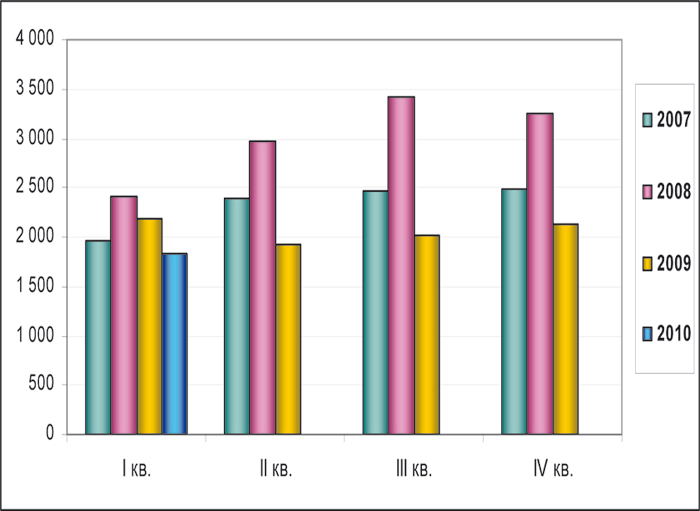

В январе 2010 года было произведено 486 тыс. м² дверных блоков, что на 33% меньше начальных периодов как 2008, так и 2009 г., и не дотягивает 11% до результатов начала докризисного 2007 года. Такое осторожное начало 2010 года не обещает, что в I квартале будет достигнут объем хотя бы в 2000 тыс. м², а это значит, что трудные времена для производителей дверей еще не закончились (рис. 2).

Рис. 2. Официальная статистика объемов производства дверных блоков по кварталам 2007–2009 гг., тыс. кв. м. (I квартал 2010 года – прогноз).

Источник: ABARUS Market Research по данным ФСГС РФ.

Для вычисления реального уровня производства аналитики ABARUS Market Research не опирались на данные официальной статистики, а задействовали результаты собственного расчета.

В 2008 г. в РФ было произведено около 12 млн., а в 2007 г. (по предыдущему расчету) – 9,5 млн. шт. межкомнатных дверей. Данные расчеты укладываются в диапазон, приведенный компанией «Дверное Дело» в 2008 году – 12-13 млн. шт., так как объем импорта и экспорта не слишком значительны в последнее время, и объем продаж практически равен объему внутреннего производства. Приведенные выше цифры убедительно свидетельствуют, что статистика российского производства занижена как минимум в два раза.

Таким образом, в 2008 году объем производства составил 13,7 млн. шт. дверей, что превышает показатель 2007 года на 28% (рис. 3).

Рис. 3. Расчетная динамика российского выпуска межкомнатных дверей в 2000–2009 гг., млн. шт.

Источник: ABARUS Market Research, «Дверное Дело» на основе данных ФСГС РФ.

Специалисты ABARUS Market Research ожидают, что уровень производства в 2010 г. составит около 9,7-9,8 млн. м² дверных блоков, исходя из очень медленных темпов восстановления в начале года, а также с учетом сдержанных темпов возобновления жилищного строительства. В 2011 г. с большой долей вероятности, производство тоже будет прирастать не слишком быстро. В эти два ближайших года темпы ежегодного прироста будут находиться на уровне 6-8% в год. И только в 2012-2013 гг., при условии благоприятной конъюнктуры жилищного строительства, когда объекты, начатые в 2010 г. (а также в более ранние периоды, но замороженные в период кризиса), подойдут к стадии финишной отделки, можно рассчитывать на активное восстановление производства.

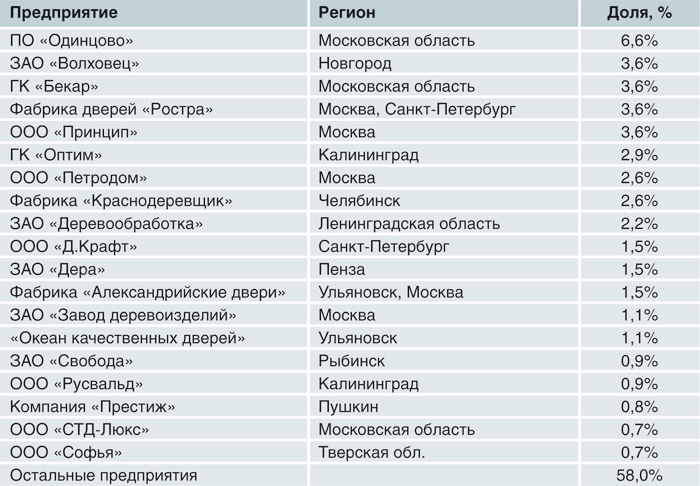

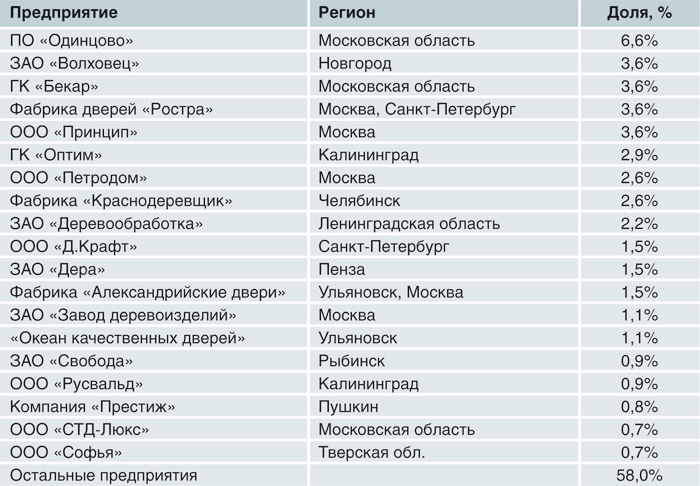

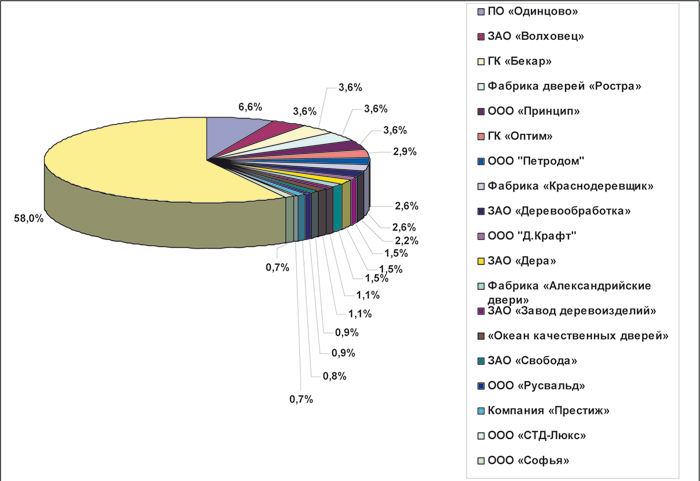

Объемы производства дверных блоков двадцатью крупнейшими предприятиями России в 2008 г., доля от общероссийского выпуска, %.

Источник: ABARUS Market Research по данным ФСГС РФ.

Импорт

Импорт еще совсем недавно занимал более 20% рынка, но в настоящее время составляет всего около 5% в общем объеме рынка, практически сравнявшись в количестве с экспортом. По всей видимости, этот уровень – 5% – станет постоянным, «естественным» для российского рынка показателем. Импортируются в Россию, в основном, дверные блоки, изготовленные крупнейшими европейскими производителями из Финляндии, Италии, Германии, Испании, а в последние годы и Китая.

Российские производители

За минувшие 10 лет позиции отечественных производителей укрепились настолько, что импорт оказался потесненным даже в группе элитной продукции, где выбор потребителя основывается уже не столько на цене, сколько на качестве товара. Все многообразие отечественных производителей можно условно подразделить на 5 групп:

1. Крупные специализированные предприятия. Именно эта категория заняла устойчивые лидирующие позиции на рынке. К этой категории относятся такие производители, как ПО «Одинцово», ЗАО «Волховец», ГК «Бекар», фабрика «Ростра», ООО «Принцип», ООО «Оптим», фабрика «Краснодеревщик». В основном, производят продукцию среднего ценового сегмента. Располагают современным оборудованием, которое позволяет производить продукцию в больших объемах, широкого ассортимента.

1. Крупные специализированные предприятия. Именно эта категория заняла устойчивые лидирующие позиции на рынке. К этой категории относятся такие производители, как ПО «Одинцово», ЗАО «Волховец», ГК «Бекар», фабрика «Ростра», ООО «Принцип», ООО «Оптим», фабрика «Краснодеревщик». В основном, производят продукцию среднего ценового сегмента. Располагают современным оборудованием, которое позволяет производить продукцию в больших объемах, широкого ассортимента.

2. Крупные и средние деревообрабатывающие заводы и комбинаты, лесокомбинаты, заводы деревоизделий и мебельные фабрики. Качество достойное, но без особых изысков. Снабжают крупные стройки и рынки. К этой категории можно отнести ЗАО «Деревообработка», многочисленные ДОКи и т.п.

3. Предприятия среднего масштаба, например, «Александрийские двери», «Софья», «Мебель-Массив», «Тульские двери», «Захаровские двери» и т.п., активно рекламирующиеся, уделяющие большое внимание ассортименту. Выступают как в среднем, так и высоком ценовых сегментах.

4. Небольшие нишевые предприятия, выпускающие дорогие двери, в том числе и на заказ. Например, московская компания «Мастер», «Эрис Мануфактура» и многие другие.

5. Небольшие столярные и мебельные мастерские, так называемые «подражатели». Выпускают дешевую продукцию, как правило, безымянную, или же под распространенными названиями коллекций типа «Лагуна», «Экзотик», «Прага», «Волна», «Модерн» и т.п.

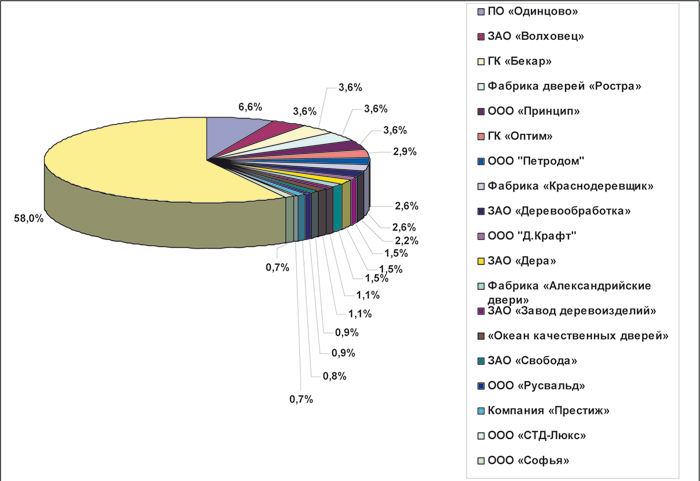

Производство дверных блоков на российском рынке нельзя назвать высоко концентрированным. По состоянию на конец 2008 года на рынке дверей можно было выделить 14 предприятий, каждое из которых обеспечивало не меньше 1% общероссийского производства, однако к наиболее крупным, имеющим значительную дилерскую сеть и занимающихся экспортом в страны ближнего зарубежья, можно отнести ПО «Одинцово», фабрику «Ростра», ГК «Бекар», фабрику специальных столярных изделий «Краснодеревщик», находящееся в Челябинской области, ЗАО «Волховец» из Новгорода, московское ООО «Принцип», фабрику дверей «Оптим» в Калининградской области и другие.

В таблице представлены данные о выпуске дверных блоков основными производителями страны за 2008 г.

Рис. 4. Структура распределения общероссийского объема производства дверных блоков по крупнейшим производителям страны в 2008 году, процентные доли.

Источник: ABARUS Market Research по данным ФСГС РФ.

В 2008 г. картина распределения ведущих производителей в общем объеме отечественного выпуска несколько изменилась. Появился новый игрок ООО «Петродом» (Домодедово), которое ранее занималось продажей дверей, а с недавних пор наладило и выпуск. Производственное объединение «Одинцово» усилило свои позиции в 2008 году, а компания «Оптим», согласно официальной отчетности, сократило выпуск практически втрое (см. рис. 4).

Ведущие торговые марки

Другой целью исследования было выяснение вопроса о степени несовпадения лидирующих позиций производителей межкомнатных дверей на рынке и в статистических сборниках. В частности, выяснилось, что многие известные производители, такие как «Бекар» (Московская область), «Стендор» (ЗАО «Деревообработка», Москва), ЗАО «Эрис мануфактура» (Тверь) и многие другие крупные компании вообще не предоставляют статистическим органам данные о собственном выпуске. В то же время ряд компаний могут занижать данные.

Другой целью исследования было выяснение вопроса о степени несовпадения лидирующих позиций производителей межкомнатных дверей на рынке и в статистических сборниках. В частности, выяснилось, что многие известные производители, такие как «Бекар» (Московская область), «Стендор» (ЗАО «Деревообработка», Москва), ЗАО «Эрис мануфактура» (Тверь) и многие другие крупные компании вообще не предоставляют статистическим органам данные о собственном выпуске. В то же время ряд компаний могут занижать данные.

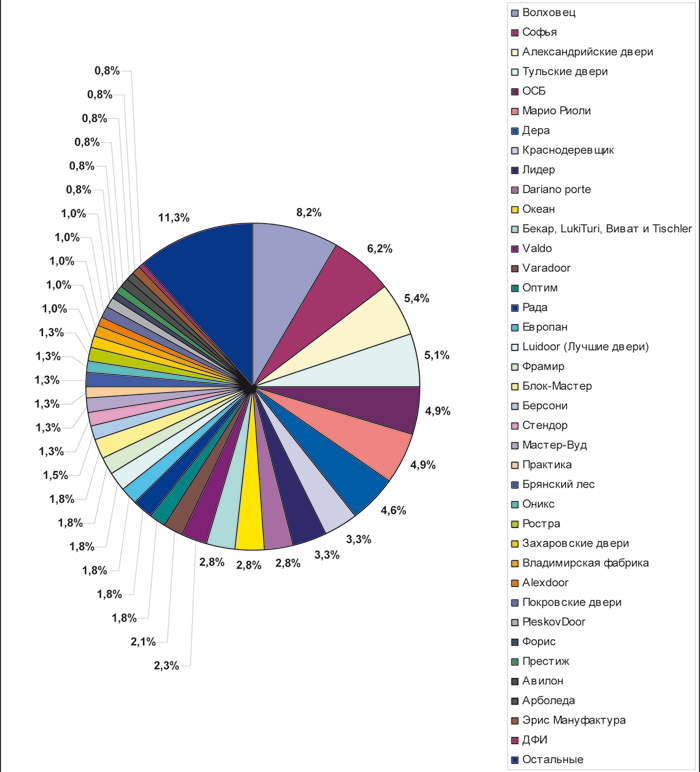

Специалисты ABARUS Market Research ежегодно проводят Интернет-мониторинг 50 предприятий оптовой и розничной торговли в Москве, Санкт-Петербурге и других крупных городах. Этот мониторинг позволяет выявить торговые марки, выпускаемые компаниями, хорошо известными на рынке, но часто не зафиксированными в официальной отчетности.

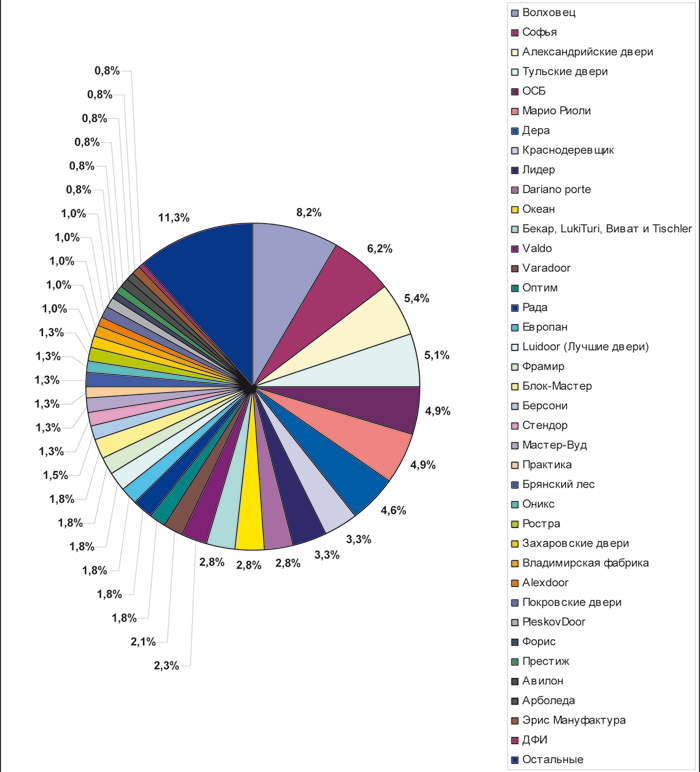

Результаты мониторинга выявили как в 2008, так и в 2010 г. около 80 наиболее популярных на российском рынке производителей. Положение в данном рейтинге не является прямой проекцией объема выпуска компаний, оно главным образом говорит о том, насколько активные мероприятия предпринимают компании для продвижения на розничном рынке (расширяют ли сеть дилеров, насколько эти дилеры активно продвигают себя в сети и т.п.). Очевидно, что положение в рейтинге отражает степень узнаваемости марки на рынке (см. рис. 5).

Рис. 5. Распределение ведущих торговых марок российских межкомнатных дверей по популярности (мониторинг рынков Москвы, Санкт-Петербурга и крупных городов РФ), март 2010 г., %

Источник: ABARUS Market Research.

В 2010 г., как и два года назад, лидерами мониторинга стали 4 торговые марки: «Волховец», «Александрийские двери», «Софья» и «Тульские двери» («Мебель Массив»). Компания «Волховец» сохранила за собой лидирующее место, в то время как «Александрийские двери» уступили вторую позицию бренду «Софья».

В первой десятке в основном остались узнаваемые бренды, хотя нельзя не отметить прорыв торговой марки «Марио Риоли» (совместное производство Италия-Росиия), которая в начале 2010 г. заняла 6-ю строчку, в то время как в 2008 г. она вообще отсутствовала в списке.

Отметим 3 основные тенденции.

Во-первых, это снижение концентрации. Если в 2008 году лидер удерживал 9% рыночного Интернет-пространства, а 50% приходилось на 9-10 компаний, то сейчас доля лидера сократилась до 8,2%, а в первую половину всего объема уже вписались 10-11 торговых марок. При этом стоит отметить, что общее число самих торговых марок практически не увеличилось. Изменение коснулось лишь конкретных названий – какие-то исчезли из поля зрения, какие-то появились. Можно ожидать, что сглаживание позиций ведущих торговых марок продолжится и в дальнейшем, что характерно для конкурентных рынков с большим количеством игроков.

Во-первых, это снижение концентрации. Если в 2008 году лидер удерживал 9% рыночного Интернет-пространства, а 50% приходилось на 9-10 компаний, то сейчас доля лидера сократилась до 8,2%, а в первую половину всего объема уже вписались 10-11 торговых марок. При этом стоит отметить, что общее число самих торговых марок практически не увеличилось. Изменение коснулось лишь конкретных названий – какие-то исчезли из поля зрения, какие-то появились. Можно ожидать, что сглаживание позиций ведущих торговых марок продолжится и в дальнейшем, что характерно для конкурентных рынков с большим количеством игроков.

Во-вторых, усилилась идентификация компаний-производителей. Теперь уже в значительно меньшей степени в каталогах продавцов встречаются «безадресные» названия, такие как Ульяновские, Ярославские, Московские двери и т.п., что послужило более точному распределению веса среди производителей. Например, понятие Ульяновские двери рассредоточилось по конкретным торговым маркам ульяновского производства: «Александрийские двери», Alexdoor, «Океан», «Покровские двери», «Захаровские двери» и др.

В-третьих, необходимо отметить усиление позиций торговых марок более высокого ценового сегмента, что говорит о продолжении роста качественных предпочтений, несмотря на кризисные явления.

В. НИКОЛЬСКАЯ, директор по исследованиям агентства ABARUS Market Research

Как и ожидалось, кризис 2008-2009 гг. сильно «подпортил» активную динамику рынка. Объем рынка в 2009 году упал даже сильнее, чем объем производства, так как к падению присоединилось еще и снижение импорта. Ожидаем, что к 2010 году объем рынка межкомнатных дверей составит 10,2 млн. шт., тогда как в 2008 этот показатель составлял 13,8 млн. дверных блоков.

Несмотря на то, что в 2010 г. оптимистично настроенные аналитики ожидают заметный рост рынка, таких темпов прироста рынка, как в 2005-2007 гг. – 25-45% в год, – в ближайшие 5 лет не будет. Степень концентрации торговых марок на рынке ослабла. За последние 2 года появились новые игроки, а также усилили свои позиции некоторые производители среднего звена. Ослабление концентрации свидетельствует о росте конкуренции. В 2010 г. рынок будет в стадии ожидания, передела собственности и пересмотра рыночных стратегий, так как уровень конкуренции за рассматриваемый период усилился.

Динамика производства дверей

Отечественная продукция знакома российскому потребителю еще с советских времен, когда на рынке, помимо нее, присутствовали лишь двери финского производства, а также ряда стран Восточной Европы. Переход страны на рыночные рельсы позволил расширить рынок итальянской, испанской, германской продукцией. В то время импортный товар выгодно отличался от отечественного по внешнему виду и качеству. При этом спрос на российские двери сохранялся как на наиболее дешевый.

Отечественная продукция знакома российскому потребителю еще с советских времен, когда на рынке, помимо нее, присутствовали лишь двери финского производства, а также ряда стран Восточной Европы. Переход страны на рыночные рельсы позволил расширить рынок итальянской, испанской, германской продукцией. В то время импортный товар выгодно отличался от отечественного по внешнему виду и качеству. При этом спрос на российские двери сохранялся как на наиболее дешевый.

Однако постоянно растущий спрос на качественный товар сделали для российского производителя оправданными серьезные вложения в современное оборудование. Внедрение западных технологий привело к тому, что внешний вид новой российской продукции почти сравнялся по качеству отделки с импортом, в то время как стоимость этих изделий была почти в полтора, а то и два раза ниже. Однако перелом в сознании потребителя произошел не сразу. Только после кризиса 1998 года, когда цены на импорт резко пошли вверх, спрос на российские двери стал расти.

Темпы роста производства дверных блоков до 2004 года снижались в связи со слабой конкурентоспособностью отечественных предприятий или ее отсутствием вовсе. Однако российские предприятия стали перенимать опыт зарубежных производителей, покупать импортное высококачественное оборудование, переходя на новые технологии производства, выпуская двери все более высокого качества. Поэтому в 2005 году темп роста производства достиг отметки 60,7% по сравнению с 2004 годом. В 2006 году темп роста еще выше (64,5%). В 2007 году темп роста объемов производства составил 23,5%, что в натуральном выражении составило 9650 тыс. м² дверных блоков.

Если посмотреть на динамику производства дверных блоков по месяцам с января 2007 года по январь 2010 года, то видна положительная тенденция роста производства в течение года, хотя активный 2008 год имеет динамику с сильными перепадами, а кризисный 2009 г. «более ровный» (рис. 1).

Рис. 1. Официальная статистика объемов производства дверных блоков в России по месяцам, январь 2007 – январь 2010 гг., тыс. м².

Источник: ABARUS Market Research по данным ФСГС РФ.

В январе 2010 года было произведено 486 тыс. м² дверных блоков, что на 33% меньше начальных периодов как 2008, так и 2009 г., и не дотягивает 11% до результатов начала докризисного 2007 года. Такое осторожное начало 2010 года не обещает, что в I квартале будет достигнут объем хотя бы в 2000 тыс. м², а это значит, что трудные времена для производителей дверей еще не закончились (рис. 2).

Рис. 2. Официальная статистика объемов производства дверных блоков по кварталам 2007–2009 гг., тыс. кв. м. (I квартал 2010 года – прогноз).

Источник: ABARUS Market Research по данным ФСГС РФ.

Для вычисления реального уровня производства аналитики ABARUS Market Research не опирались на данные официальной статистики, а задействовали результаты собственного расчета.

В 2008 г. в РФ было произведено около 12 млн., а в 2007 г. (по предыдущему расчету) – 9,5 млн. шт. межкомнатных дверей. Данные расчеты укладываются в диапазон, приведенный компанией «Дверное Дело» в 2008 году – 12-13 млн. шт., так как объем импорта и экспорта не слишком значительны в последнее время, и объем продаж практически равен объему внутреннего производства. Приведенные выше цифры убедительно свидетельствуют, что статистика российского производства занижена как минимум в два раза.

Таким образом, в 2008 году объем производства составил 13,7 млн. шт. дверей, что превышает показатель 2007 года на 28% (рис. 3).

Рис. 3. Расчетная динамика российского выпуска межкомнатных дверей в 2000–2009 гг., млн. шт.

Источник: ABARUS Market Research, «Дверное Дело» на основе данных ФСГС РФ.

Специалисты ABARUS Market Research ожидают, что уровень производства в 2010 г. составит около 9,7-9,8 млн. м² дверных блоков, исходя из очень медленных темпов восстановления в начале года, а также с учетом сдержанных темпов возобновления жилищного строительства. В 2011 г. с большой долей вероятности, производство тоже будет прирастать не слишком быстро. В эти два ближайших года темпы ежегодного прироста будут находиться на уровне 6-8% в год. И только в 2012-2013 гг., при условии благоприятной конъюнктуры жилищного строительства, когда объекты, начатые в 2010 г. (а также в более ранние периоды, но замороженные в период кризиса), подойдут к стадии финишной отделки, можно рассчитывать на активное восстановление производства.

Объемы производства дверных блоков двадцатью крупнейшими предприятиями России в 2008 г., доля от общероссийского выпуска, %.

Источник: ABARUS Market Research по данным ФСГС РФ.

Импорт

Импорт еще совсем недавно занимал более 20% рынка, но в настоящее время составляет всего около 5% в общем объеме рынка, практически сравнявшись в количестве с экспортом. По всей видимости, этот уровень – 5% – станет постоянным, «естественным» для российского рынка показателем. Импортируются в Россию, в основном, дверные блоки, изготовленные крупнейшими европейскими производителями из Финляндии, Италии, Германии, Испании, а в последние годы и Китая.

Российские производители

За минувшие 10 лет позиции отечественных производителей укрепились настолько, что импорт оказался потесненным даже в группе элитной продукции, где выбор потребителя основывается уже не столько на цене, сколько на качестве товара. Все многообразие отечественных производителей можно условно подразделить на 5 групп:

1. Крупные специализированные предприятия. Именно эта категория заняла устойчивые лидирующие позиции на рынке. К этой категории относятся такие производители, как ПО «Одинцово», ЗАО «Волховец», ГК «Бекар», фабрика «Ростра», ООО «Принцип», ООО «Оптим», фабрика «Краснодеревщик». В основном, производят продукцию среднего ценового сегмента. Располагают современным оборудованием, которое позволяет производить продукцию в больших объемах, широкого ассортимента.

1. Крупные специализированные предприятия. Именно эта категория заняла устойчивые лидирующие позиции на рынке. К этой категории относятся такие производители, как ПО «Одинцово», ЗАО «Волховец», ГК «Бекар», фабрика «Ростра», ООО «Принцип», ООО «Оптим», фабрика «Краснодеревщик». В основном, производят продукцию среднего ценового сегмента. Располагают современным оборудованием, которое позволяет производить продукцию в больших объемах, широкого ассортимента.

2. Крупные и средние деревообрабатывающие заводы и комбинаты, лесокомбинаты, заводы деревоизделий и мебельные фабрики. Качество достойное, но без особых изысков. Снабжают крупные стройки и рынки. К этой категории можно отнести ЗАО «Деревообработка», многочисленные ДОКи и т.п.

3. Предприятия среднего масштаба, например, «Александрийские двери», «Софья», «Мебель-Массив», «Тульские двери», «Захаровские двери» и т.п., активно рекламирующиеся, уделяющие большое внимание ассортименту. Выступают как в среднем, так и высоком ценовых сегментах.

4. Небольшие нишевые предприятия, выпускающие дорогие двери, в том числе и на заказ. Например, московская компания «Мастер», «Эрис Мануфактура» и многие другие.

5. Небольшие столярные и мебельные мастерские, так называемые «подражатели». Выпускают дешевую продукцию, как правило, безымянную, или же под распространенными названиями коллекций типа «Лагуна», «Экзотик», «Прага», «Волна», «Модерн» и т.п.

Производство дверных блоков на российском рынке нельзя назвать высоко концентрированным. По состоянию на конец 2008 года на рынке дверей можно было выделить 14 предприятий, каждое из которых обеспечивало не меньше 1% общероссийского производства, однако к наиболее крупным, имеющим значительную дилерскую сеть и занимающихся экспортом в страны ближнего зарубежья, можно отнести ПО «Одинцово», фабрику «Ростра», ГК «Бекар», фабрику специальных столярных изделий «Краснодеревщик», находящееся в Челябинской области, ЗАО «Волховец» из Новгорода, московское ООО «Принцип», фабрику дверей «Оптим» в Калининградской области и другие.

В таблице представлены данные о выпуске дверных блоков основными производителями страны за 2008 г.

Рис. 4. Структура распределения общероссийского объема производства дверных блоков по крупнейшим производителям страны в 2008 году, процентные доли.

Источник: ABARUS Market Research по данным ФСГС РФ.

В 2008 г. картина распределения ведущих производителей в общем объеме отечественного выпуска несколько изменилась. Появился новый игрок ООО «Петродом» (Домодедово), которое ранее занималось продажей дверей, а с недавних пор наладило и выпуск. Производственное объединение «Одинцово» усилило свои позиции в 2008 году, а компания «Оптим», согласно официальной отчетности, сократило выпуск практически втрое (см. рис. 4).

Ведущие торговые марки

Другой целью исследования было выяснение вопроса о степени несовпадения лидирующих позиций производителей межкомнатных дверей на рынке и в статистических сборниках. В частности, выяснилось, что многие известные производители, такие как «Бекар» (Московская область), «Стендор» (ЗАО «Деревообработка», Москва), ЗАО «Эрис мануфактура» (Тверь) и многие другие крупные компании вообще не предоставляют статистическим органам данные о собственном выпуске. В то же время ряд компаний могут занижать данные.

Другой целью исследования было выяснение вопроса о степени несовпадения лидирующих позиций производителей межкомнатных дверей на рынке и в статистических сборниках. В частности, выяснилось, что многие известные производители, такие как «Бекар» (Московская область), «Стендор» (ЗАО «Деревообработка», Москва), ЗАО «Эрис мануфактура» (Тверь) и многие другие крупные компании вообще не предоставляют статистическим органам данные о собственном выпуске. В то же время ряд компаний могут занижать данные.

Специалисты ABARUS Market Research ежегодно проводят Интернет-мониторинг 50 предприятий оптовой и розничной торговли в Москве, Санкт-Петербурге и других крупных городах. Этот мониторинг позволяет выявить торговые марки, выпускаемые компаниями, хорошо известными на рынке, но часто не зафиксированными в официальной отчетности.

Результаты мониторинга выявили как в 2008, так и в 2010 г. около 80 наиболее популярных на российском рынке производителей. Положение в данном рейтинге не является прямой проекцией объема выпуска компаний, оно главным образом говорит о том, насколько активные мероприятия предпринимают компании для продвижения на розничном рынке (расширяют ли сеть дилеров, насколько эти дилеры активно продвигают себя в сети и т.п.). Очевидно, что положение в рейтинге отражает степень узнаваемости марки на рынке (см. рис. 5).

Рис. 5. Распределение ведущих торговых марок российских межкомнатных дверей по популярности (мониторинг рынков Москвы, Санкт-Петербурга и крупных городов РФ), март 2010 г., %

Источник: ABARUS Market Research.

В 2010 г., как и два года назад, лидерами мониторинга стали 4 торговые марки: «Волховец», «Александрийские двери», «Софья» и «Тульские двери» («Мебель Массив»). Компания «Волховец» сохранила за собой лидирующее место, в то время как «Александрийские двери» уступили вторую позицию бренду «Софья».

В первой десятке в основном остались узнаваемые бренды, хотя нельзя не отметить прорыв торговой марки «Марио Риоли» (совместное производство Италия-Росиия), которая в начале 2010 г. заняла 6-ю строчку, в то время как в 2008 г. она вообще отсутствовала в списке.

Отметим 3 основные тенденции.

Во-первых, это снижение концентрации. Если в 2008 году лидер удерживал 9% рыночного Интернет-пространства, а 50% приходилось на 9-10 компаний, то сейчас доля лидера сократилась до 8,2%, а в первую половину всего объема уже вписались 10-11 торговых марок. При этом стоит отметить, что общее число самих торговых марок практически не увеличилось. Изменение коснулось лишь конкретных названий – какие-то исчезли из поля зрения, какие-то появились. Можно ожидать, что сглаживание позиций ведущих торговых марок продолжится и в дальнейшем, что характерно для конкурентных рынков с большим количеством игроков.

Во-первых, это снижение концентрации. Если в 2008 году лидер удерживал 9% рыночного Интернет-пространства, а 50% приходилось на 9-10 компаний, то сейчас доля лидера сократилась до 8,2%, а в первую половину всего объема уже вписались 10-11 торговых марок. При этом стоит отметить, что общее число самих торговых марок практически не увеличилось. Изменение коснулось лишь конкретных названий – какие-то исчезли из поля зрения, какие-то появились. Можно ожидать, что сглаживание позиций ведущих торговых марок продолжится и в дальнейшем, что характерно для конкурентных рынков с большим количеством игроков.

Во-вторых, усилилась идентификация компаний-производителей. Теперь уже в значительно меньшей степени в каталогах продавцов встречаются «безадресные» названия, такие как Ульяновские, Ярославские, Московские двери и т.п., что послужило более точному распределению веса среди производителей. Например, понятие Ульяновские двери рассредоточилось по конкретным торговым маркам ульяновского производства: «Александрийские двери», Alexdoor, «Океан», «Покровские двери», «Захаровские двери» и др.

В-третьих, необходимо отметить усиление позиций торговых марок более высокого ценового сегмента, что говорит о продолжении роста качественных предпочтений, несмотря на кризисные явления.

В. НИКОЛЬСКАЯ, директор по исследованиям агентства ABARUS Market Research