Технические и эксплуатационные характеристики пеностекла

Пеностекло (вспененное стекло, ячеистое стекло) -теплоизоляционный материал с плотностью от 120 до 200 кг/м3, состоящий из множества не сообщающихся между собой стеклянных ячеек, который обладает исключительной непроницаемостью для воды и водяных паров. Водо- и паронепроницаемые свойства материала успешно используются в промышленности в области высоких температур при теплоизоляции труб, резервуаров и технологического оборудования.

Перечень технических достоинств пеностекла очень широк. Это паронепроницаемость, пожаробезопасность, стойкость к агрессивным средам, прочность, стабильность размеров, морозостойкость, экологичность и устойчивость к воздействию паразитов, неэлектропроводность и в связи со всем перечисленным - долговечность. Подобного сочетания свойств нет ни у одного из известных теплоизоляционных материалов.

Все разнообразие пеностекольной продукции можно свести к четырем основным видам:

• Гравий, пенокрошка - низкокачественный утеплитель, стеклобой и отходы пеностеколь-ного производства

• Гранулят - высококачественный рассыпчатый утеплитель, состоящий из гранул сферической формы заданного диаметра

• Плиты (блоки, кирпичи)

• Формованная продукция - изделия в виде фитингов, муфт и «скорлупок» для труб и другой формы.

Производство гранулята - более простой технологический процесс, поэтому отечественные производители выпускают в основном именно гранулы. Пеностекольные гранулы -высококачественный материал, продается расфасованным в биг-бэги (мешки). Гомельское предприятие предлагает блоки и гравий (стеклобой), который продается навалом. Украинские поставщики также предлагают гравий из пеностекла. Недостаток плит и блоков возмещается импортом из Белоруссии и стран дальнего зарубежья (Бельгия, Германия и другие).

Сферы использования и распространённость применения

Впервые бетонные плиты с теплоизоляционной прослойкой из пеностекла были применены в 1946 г . при строительстве одного из зданий в Канаде. Этот опыт оказался настолько удачным, что материал сразу же получил всеобщее признание как долговечная изоляция для кровли, перегородок, стен и полов для всех видов построек. Но в СССР широкого распространения оно не получило из-за высокой себестоимости и неотработанной технологии производства. Так, в 70-х годах пеностекло производилось в СССР на нескольких заводах, но ни на одном из них не выпускалась продукция, способная конкурировать с европейской и американской. Высокая энергоемкость и большой процент брака неизбежно привели к сворачиванию производства пеностекла на всех заводах, кроме «Гомельстек-ло» (Белоруссия), где и сейчас производят пеностекло в промышленных объемах.

Сфера применения пеностекла в строительстве:

• изготовление кровли, особенно при размещении на них газона или зимнего сада

• изготовление полов, особенно в зданиях без подвала

• утепление стен старых зданий путем облицовки стен панелями с декоративной поверхностью

• возведение мансард без усиления несущих конструкций здания

• изготовление ограждающих конструкций саун и бассейнов

Применение пеностекла в промышленности: изоляция трубопроводов и теплотрасс путем изготовления полукруглых муфт заданного диаметра

• изоляция для тепловых и холодильных установок

• ограждающие конструкции в зонах с повышенной пожарной опасностью

• внутренняя облицовка резервуаров для хранения горючих или токсичных жидкостей

В Европе пеностекло используется главным образом в качестве универсального теплоизолятора: в строительном комплексе; жилищно-коммунальном комплексе; в сельском хозяйстве; энергетике; машиностроении; химической и нефтехимической отраслях; пищевом; бумажном; фармацевтическом и других производствах. В частности, в качестве утеплителя в стенах и кровлях пеностекло применяется более 50 лет.

В России же в настоящее время пеностекло, изготавливаемое по традиционным технологиям, из-за своей высокой стоимости используется в основном при сооружении военных объектов, а также особо ответственных гражданских объектов: атомных электростанций, автозаводов, стадионов, объектов нефтегазовой отрасли и др. Постепенно расширяется потребление пеностекла частными застройщиками для утепления индивидуальных жилых домов, а также в качестве утеплителя и звуко-изолятора в многоквартирных домах.

Динамика Российского производства пеностекла

По данным журнала «Стекло мира», изготовлением пеностекла на территории СНГ в настоящее время занимается не менее 12 промышленных предприятий, а интерес к разработке этого материала проявляет более 40 юридических лиц в России, Украине, Беларуси, Молдове.

В действительности число функционирующих заводов меньше, так как некоторые из тех, которые вышли на производственную стадию реализации проектов в 2008-2010 гг. по разным причинам (в основном финансового характера) были вынуждены приостановить процесс. Таким образом, можно сказать, что собственный выпуск пеностекла в России появился в 2009 году, когда было запущено экспериментальное производство пермского пеностекольного завода («Пеноситал»). Однако в 2010 году производство этого предприятия было остановлено (из-за недостатка финансирования, проект финансируется в том числе корпорацией «Роснано» как производитель современных энергосберегающих материалов).

Зато в том же году начали отсчет собственного производства сразу несколько новых предприятий, в числе которых подмосковные заводы «Пеностек» и «Сталькон-Д», а также рыбинское ЗАО «Модис». В следующем, 2011 году, к этой троице вновь присоединился «Пе-носитал», удачно избежавший процедуры банкротства, в результате чего общий объем российского выпуска в прошлом году составил около 20 тыс. м3 пеностекла.

При этом часть проектов, широко анонсировавшихся до кризиса, до сих пор находится в замороженном состоянии. Так, нет никакой информации о функционировании ЗАО «СТЭС-Владимир», так и не построен завод ООО «Экран» под Нижним Новгородом, по-прежнему только в планах производство пеностекла на ульяновском заводе Diamix.

При этом, скорее всего, в недрах рынка зреет ряд проектов, которые с большой долей вероятности могут быть запущены уже в текущем 2012 году. А благоприятная макроэкономическая обстановка (если не произойдет новых кризисных потрясений) способна привести к ежегодному появлению новых заводов. В результате чего силами неизвестных ныне новичков в 2015 году может быть произведено до 35 тыс. м3 пеностекла. На долю упомянутых выше предприятий придется до 40-45 тыс. м3.

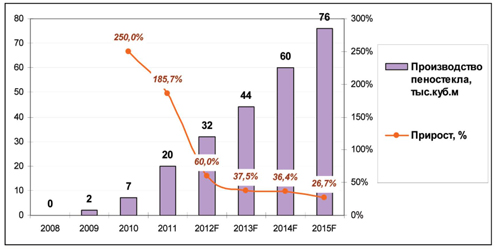

Итого через 4 года объем российского производства может увеличиться более чем в 3 раза и достигнуть 76-80 тыс. м3. И это при самых осторожных подсчетах, предполагающих ежегодный средний прирост на уровне 30-35%, тогда как в 2011 году он составил 185,7%.

Очевидно, что причиной высоких темпов роста в данном случае является эффект низкой базы, а точнее - практически полного отсутствия производства, на фоне которого даже пробный выпусктовара предприятиями-первопроходцами отражается на диаграммах в виде трехзначных цифр. В создавшейся ситуации сложно определить «естественный» уровень процентных приростов, на которые можно было бы опираться, чтобы сделать прогнозы. Но можно ориентироваться на ранее изученные рынки строительных материалов. Анализ показывает, что в среднесрочном периоде (3-4-й год развития) активно растущие рынки (а рынок пеностекла относится именно к таким) прирастают по 40-60% в год, а в дальнейшем (5-8-й год развития) приросты находятся на уровне 25-35%.

Опираясь на эти наблюдения, можно предположить, что в 2012 году объем выпуска пеностекла в России может составить 32 тыс. м3, в 2013 году - до 44 тыс., в 2014 году - около 60 тыс., а в 2015 году - не менее 76 тыс. м3.

Объем и динамика импорта пеностекла

Импортное пеностекло на российском рынке представлено двумя категориями - это пе-ноблоки из Белоруссии, а также пеностекло зарубежного производства. В небольшом количестве можно встретить блоки китайского производства и пенокрошку из Украины.

Самым заметным иностранным игроком российского рынка является международный концерн Pittsburgh Corning, поставляющий блоки и формованные изделия из пеностекла под маркой Foamglass. Несмотря на достаточно высокую цену блоков - от 12 000 руб. за 1 м3 -пеностекло Foamglass занимает почти половину продаж на российском рынке, что свидетельствует о серьезном дефиците материала.

Вторым по значимости «иностранным» производителем выступает ОАО «Гомельстек-ло», которое предлагает на российском рынке блоки из пеностекла экономкласса, а также пенокрошку. Также на российском рынке встречается продукция STO AG - немецкого концерна, являющегося мировым производителем материалов и систем для теплоизоляции фасадов зданий, а также красок и штука-турок для внутренних и наружных работ.

В России спросом пользуются акустические панели от этого производителя.

Импорт из дальнего зарубежья легко отследить по таможенной статистике, а что касается поступлений из Белоруссии, то он нигде не фиксируется, поэтому объем приводится оценочный, исходя из того, что производственные мощности гомельского комбината составляют 20 тыс. м3, и в Россию поступает от 25% до 50% произведенной продукции, в зависимости от колебаний спроса.

Количественный объем импорта заметно растет. До кризиса он составлял около 16 тыс. м3. В 2008 году поставки снизились на 30%, но уже в 2009 году выросли практически в 2 раза. Возможно, этот объем оказался слишком велик для рынка, поэтому в следующем, 2010 году, несмотря на продолжение улучшения макроэкономической ситуации, импорт пеностекла чуть-чуть снизился. Зато в 2011 году снова наблюдается усиление активности импортеров, в результате объем импорта составил около 35 тыс. м3.

Отметим, что в таможенной статистике импорт пеностекла учитывается в килограммах, но поскольку основной объем импорта приходится на продукцию Pittsburgh Corning, а средняя плотность ее продукции составляет 120 кг/м3, то именно эту плотность мы использовали для пересчета килограммов в кубические метры.

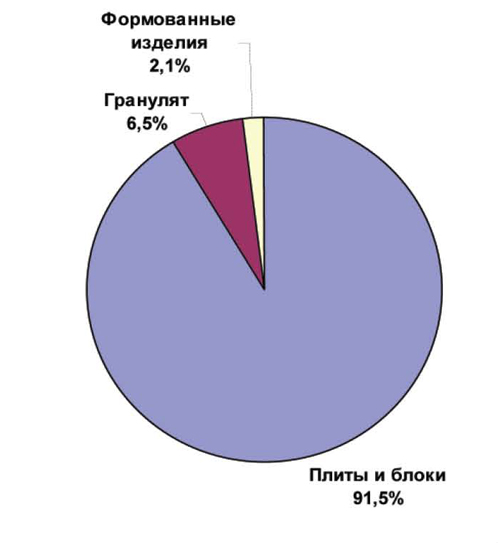

В структуре импорта пеностекла преобладают плиты и блоки, на их долю в среднем приходится более 90%. Блоки ввозят на территорию России оба главных игрока - и «Гомель-стекло», и Pittsburgh Corning. Пенокрошка (или гранулят) в Россию ввозится лишь периодически, то в малых объемах, то в больших, но в среднем она занимает 6-7% в общем объеме поставок. Этот продукт теперь производится и в России. Формованные изделия для трубопроводов и другого специального назначения ввозятся регулярно, но в небольших количествах, и составляют всего около 2%.

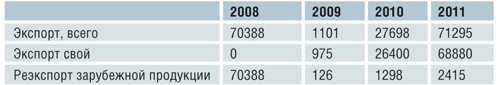

Объем и динамика экспорта пеностекла

До 2009 года экспорт пеностекла из России представлял собой «переброс» продукции зарубежного производства из Европы и Америки в страны Азии, в том числе в Китай. Собственно российский экспорт появился только в 2009 году, когда подмосковное ООО «Пеностек» и пермское ЗАО «Пеноситал» отправили в страны Прибалтики примерно по 500 кг пеностекольного гранулята. Затем, в 2010-2011 гг. «Пеноситал» временно сошел с экспортной дистанции, и на зарубежный рынок работало только ООО «Пеностек», планомерно наращивая поставки. Страны-получатели подмосковной пенокрошки-Литва и Германия. Реэкспорт зарубежной продукции встречается до сих пор, но уже в небольшом количестве, практически на 98% - это экспортные поставки отечественной продукции.

В количественном выражении российский экспорт пока едва достигает 1 тыс. м3, но если посмотреть на ежегодные приросты, то можно предположить, что через несколько лет экспорт будет составлять 3-4 тыс. м3 пеностекла в год, и все это будет продукция отечественного производства, а география поставок расширится.

Средняя таможенная цена на экспортируемый гранулят варьируется от 2500 до 3700 руб. за кубический метр. Напомним, что на российский рынок компания «Пеностек» в настоящее время поставляет продукцию по цене от 4500 до 5100 руб. за кубический метр (в зависимости от объема партии).

Цена пеностекла ЗАО «Пеноситал» в 2009 году почти в 2 раза превышала цену ООО «Пеностек», это подтверждается и отзывами российских потребителей, которые в 2009 году сочли продукцию пермского предприятия слишком дорогой (по сравнению с гомельской). В настоящее время ЗАО «Пеноситал» продает пеностекло по 5500 руб. за кубический метр.

Динамика рынка пеностекла

Независимые аналитические исследования прогнозируют минимальный объем потребности в высококачественной теплоизоляционной продукции из пеностекла в стране в объеме не менее 2,0-3,0 млн. м3 в год. По расчетам специалистов редакции журнала «Стекло мира» в СНГ выпускается около 170 тыс. м3. пеностекла, а нужны - миллионы, и только в России -не менее 5,5 млн. м3/год.

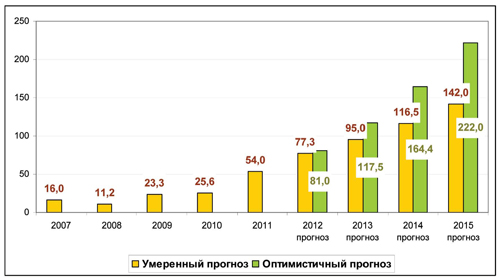

Проведенный анализ пока не подтверждает таких оптимистичных оценок. В настоящее время объем российского рынка пеностекла составляет 54-55 тыс. м3. Но распространение этого вида теплоизоляции происходит довольно быстро. В благоприятные периоды приросты рынка достигают двукратного увеличения.

При самом скромном варианте развития событий, то есть если рынок пеностекла будет расти на 20-30% в год, к 2015 году его объем достигнет 142 тыс. м3. Но если ситуация будет более благоприятной, то результат 2015 года может быть значительно выше-до 220 тыс. м3 и более.

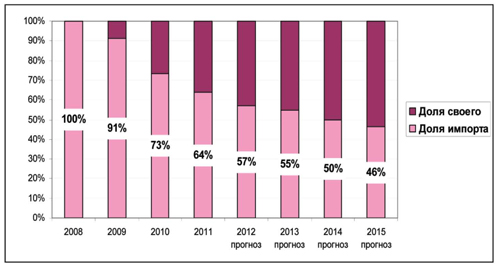

Доля импорта к 2015 году должна сократиться с нынешних 64% до 46%, то есть через 4 года более 50% реализуемого на российском рынке пеностекла будет отечественного производства. В действительности, этот процент может оказаться и выше.

Игроки пеностекольного рынка

Производителей на российском рынке совсем немного, поэтому информация об ассортименте и разбросе цен умещается в нижеследующей таблице.

Лидером российского рынка в течение последних лет является международный концерн Pittsburgh Corning (Foamglas). Его доля составляет приблизительно 40% рынка, несмотря на высокую стоимость продукции.

Российский рынок слабо концентрирован, появление новых игроков сразу отражается на рыночной доле функционирующих предприятий. Так, в 2010 году Foamglas был потеснен компанией «Пеностек», а в 2011 году на рынок вернулся «Пеноситал», и сразу «забрал» себе почти 20% рынка. И только резкий рост поставок со стороны Pittsburgh Corning в 2011 году позволил ему удержать свои 40%. Оценить положение второго по значимости игрока - белорусского ОАО «Го-мельстекло» - затруднительно по причине отсутствия точных данных поставок на российский рынок, но, похоже, что его доля тоже стремительно уменьшается.

Для российского рынка характерно наличие небольших производств - самым большим является завод «Пеноситал», который, в случая продолжение сотрудничества с ОАО «Росна-но», будет способен производить 20 тыс. м3 в год. Более крупные проекты - 40 тыс. м3 - в России пока не «приживаются». Для сравнения, на заводе Lanzhou Pengfei Heat Preservation Co.,Ltd - флагмана китайской промышленности по производству теплоизоляционных материалов - выпускается 100 тыс. м3/год утеплителя из пеностекла.

Тенденции рынка пеностекла

Можно сказать, что российский рынок пеностекла находится в зачаточном состоянии.

Познакомились российские потребители с пеностеклом совсем недавно - в середине 2000-х годов, а производство на российской территории только-только началось.

Несмотря на то, что пеностекло выпускается с 30-х гг. XX века - это малознакомый продукт для российского рынка. Потребители создают площадки по интересам (которых, кстати, можно насчитать по пальцам одной руки) в Интернете, чтобы делиться друг с другом опытом по использованию пеностекла, тонкостям его обработки и предостережениями от ошибок, сделанных пионерами строительного рынка. Технические консультации продавцов и производителей скудны и не избавляют потребителей от неприятных сюрпризов.

Дефицит предложения заметен и в информационном пространстве - пользователи делятся друг с другом ссылками на сайты немногочисленных производителей. Сказывается скованность молодых предприятий, не имеющих пока возможности широко рекламировать свою продукцию, а также предпринимать другие маркетинговые усилия для продвижения продукции.

Безусловно, рынок пеностекла, несмотря на все эти недостатки, в ближайшие годы будет активно расти. Наиболее востребованным продуктом являются блоки и плиты из пеностекла. Высокая цена не будет отпугивать, если качество будет приемлемым (на качество блоков гомельского производства часто озвучиваются претензии). Если отечественные компании не смогут предложить достаточное количество материала - будет расти импорт.

Также довольно перспективным выглядит сегмент формованных изделий из пеностекла. Россия - страна нефтепроводов и газопроводов, большая часть которых размещена на территориях со сложным переменчивым климатом. Да и сфера ЖКХ нуждается в обширном и качественном ремонте имеющихся труб, которые в России в значительной степени производятся из чугуна и стали - высокотеплопроводных материалов. Формованные изделия выгодно производить на заказ под типоразмеры каждого конкретного заказчика. Зарубежные производители ограничены в возможностях индивидуального подхода, поэтому российским компаниям можно смело занимать эту нишу.

Отдельно стоит сказать о многоэтажном строительстве. Если участники пеностекольно-го рынка смогут сломить барьер консерватизма технических регламентации в крупном строительстве и технология использования пеностекла начнет распространяться, это послужит толчком к настоящему взрывному росту спроса на пеностекло. Правда, для того, чтобы это случилось, должно пройти немало лет, в течение которых экспериментальным путем будут обкатаны лучшие методы работы с пеностеклом, ведь крупные застройщики несут большую ответственность за безопасность эксплуатации построенных ими объектов.

Пеностекло (вспененное стекло, ячеистое стекло) -теплоизоляционный материал с плотностью от 120 до 200 кг/м3, состоящий из множества не сообщающихся между собой стеклянных ячеек, который обладает исключительной непроницаемостью для воды и водяных паров. Водо- и паронепроницаемые свойства материала успешно используются в промышленности в области высоких температур при теплоизоляции труб, резервуаров и технологического оборудования.

Перечень технических достоинств пеностекла очень широк. Это паронепроницаемость, пожаробезопасность, стойкость к агрессивным средам, прочность, стабильность размеров, морозостойкость, экологичность и устойчивость к воздействию паразитов, неэлектропроводность и в связи со всем перечисленным - долговечность. Подобного сочетания свойств нет ни у одного из известных теплоизоляционных материалов.

Все разнообразие пеностекольной продукции можно свести к четырем основным видам:

• Гравий, пенокрошка - низкокачественный утеплитель, стеклобой и отходы пеностеколь-ного производства

• Гранулят - высококачественный рассыпчатый утеплитель, состоящий из гранул сферической формы заданного диаметра

• Плиты (блоки, кирпичи)

• Формованная продукция - изделия в виде фитингов, муфт и «скорлупок» для труб и другой формы.

Производство гранулята - более простой технологический процесс, поэтому отечественные производители выпускают в основном именно гранулы. Пеностекольные гранулы -высококачественный материал, продается расфасованным в биг-бэги (мешки). Гомельское предприятие предлагает блоки и гравий (стеклобой), который продается навалом. Украинские поставщики также предлагают гравий из пеностекла. Недостаток плит и блоков возмещается импортом из Белоруссии и стран дальнего зарубежья (Бельгия, Германия и другие).

Сферы использования и распространённость применения

Впервые бетонные плиты с теплоизоляционной прослойкой из пеностекла были применены в 1946 г . при строительстве одного из зданий в Канаде. Этот опыт оказался настолько удачным, что материал сразу же получил всеобщее признание как долговечная изоляция для кровли, перегородок, стен и полов для всех видов построек. Но в СССР широкого распространения оно не получило из-за высокой себестоимости и неотработанной технологии производства. Так, в 70-х годах пеностекло производилось в СССР на нескольких заводах, но ни на одном из них не выпускалась продукция, способная конкурировать с европейской и американской. Высокая энергоемкость и большой процент брака неизбежно привели к сворачиванию производства пеностекла на всех заводах, кроме «Гомельстек-ло» (Белоруссия), где и сейчас производят пеностекло в промышленных объемах.

| Таблица 1: Динамика производства пеностекла в России по производителям, 2009-2011 гг. и прогноз до 2013 года, тыс.м3 |

|

Сфера применения пеностекла в строительстве:

• изготовление кровли, особенно при размещении на них газона или зимнего сада

• изготовление полов, особенно в зданиях без подвала

• утепление стен старых зданий путем облицовки стен панелями с декоративной поверхностью

• возведение мансард без усиления несущих конструкций здания

• изготовление ограждающих конструкций саун и бассейнов

|

| Рис. 1. Динамика выпуска пеностекла российскими предприятиями в 2009-2011 гг. и прогноз до 2015 года Источник. Расчеты ABARUS Market Research по данным производителей. |

| Таблица 2: Расчет объемов импорта пеностекла в Россию в тыс. м3 |

|

| Источник. Расчеты ABARUS Market Research. |

Применение пеностекла в промышленности: изоляция трубопроводов и теплотрасс путем изготовления полукруглых муфт заданного диаметра

• изоляция для тепловых и холодильных установок

• ограждающие конструкции в зонах с повышенной пожарной опасностью

• внутренняя облицовка резервуаров для хранения горючих или токсичных жидкостей

В Европе пеностекло используется главным образом в качестве универсального теплоизолятора: в строительном комплексе; жилищно-коммунальном комплексе; в сельском хозяйстве; энергетике; машиностроении; химической и нефтехимической отраслях; пищевом; бумажном; фармацевтическом и других производствах. В частности, в качестве утеплителя в стенах и кровлях пеностекло применяется более 50 лет.

В России же в настоящее время пеностекло, изготавливаемое по традиционным технологиям, из-за своей высокой стоимости используется в основном при сооружении военных объектов, а также особо ответственных гражданских объектов: атомных электростанций, автозаводов, стадионов, объектов нефтегазовой отрасли и др. Постепенно расширяется потребление пеностекла частными застройщиками для утепления индивидуальных жилых домов, а также в качестве утеплителя и звуко-изолятора в многоквартирных домах.

|

| Рис. 2. Структура импорта по видам пеностекла Источник. Данные Федеральной таможенной службы. |

Динамика Российского производства пеностекла

По данным журнала «Стекло мира», изготовлением пеностекла на территории СНГ в настоящее время занимается не менее 12 промышленных предприятий, а интерес к разработке этого материала проявляет более 40 юридических лиц в России, Украине, Беларуси, Молдове.

В действительности число функционирующих заводов меньше, так как некоторые из тех, которые вышли на производственную стадию реализации проектов в 2008-2010 гг. по разным причинам (в основном финансового характера) были вынуждены приостановить процесс. Таким образом, можно сказать, что собственный выпуск пеностекла в России появился в 2009 году, когда было запущено экспериментальное производство пермского пеностекольного завода («Пеноситал»). Однако в 2010 году производство этого предприятия было остановлено (из-за недостатка финансирования, проект финансируется в том числе корпорацией «Роснано» как производитель современных энергосберегающих материалов).

Зато в том же году начали отсчет собственного производства сразу несколько новых предприятий, в числе которых подмосковные заводы «Пеностек» и «Сталькон-Д», а также рыбинское ЗАО «Модис». В следующем, 2011 году, к этой троице вновь присоединился «Пе-носитал», удачно избежавший процедуры банкротства, в результате чего общий объем российского выпуска в прошлом году составил около 20 тыс. м3 пеностекла.

При этом часть проектов, широко анонсировавшихся до кризиса, до сих пор находится в замороженном состоянии. Так, нет никакой информации о функционировании ЗАО «СТЭС-Владимир», так и не построен завод ООО «Экран» под Нижним Новгородом, по-прежнему только в планах производство пеностекла на ульяновском заводе Diamix.

При этом, скорее всего, в недрах рынка зреет ряд проектов, которые с большой долей вероятности могут быть запущены уже в текущем 2012 году. А благоприятная макроэкономическая обстановка (если не произойдет новых кризисных потрясений) способна привести к ежегодному появлению новых заводов. В результате чего силами неизвестных ныне новичков в 2015 году может быть произведено до 35 тыс. м3 пеностекла. На долю упомянутых выше предприятий придется до 40-45 тыс. м3.

Итого через 4 года объем российского производства может увеличиться более чем в 3 раза и достигнуть 76-80 тыс. м3. И это при самых осторожных подсчетах, предполагающих ежегодный средний прирост на уровне 30-35%, тогда как в 2011 году он составил 185,7%.

Очевидно, что причиной высоких темпов роста в данном случае является эффект низкой базы, а точнее - практически полного отсутствия производства, на фоне которого даже пробный выпусктовара предприятиями-первопроходцами отражается на диаграммах в виде трехзначных цифр. В создавшейся ситуации сложно определить «естественный» уровень процентных приростов, на которые можно было бы опираться, чтобы сделать прогнозы. Но можно ориентироваться на ранее изученные рынки строительных материалов. Анализ показывает, что в среднесрочном периоде (3-4-й год развития) активно растущие рынки (а рынок пеностекла относится именно к таким) прирастают по 40-60% в год, а в дальнейшем (5-8-й год развития) приросты находятся на уровне 25-35%.

Опираясь на эти наблюдения, можно предположить, что в 2012 году объем выпуска пеностекла в России может составить 32 тыс. м3, в 2013 году - до 44 тыс., в 2014 году - около 60 тыс., а в 2015 году - не менее 76 тыс. м3.

Объем и динамика импорта пеностекла

Импортное пеностекло на российском рынке представлено двумя категориями - это пе-ноблоки из Белоруссии, а также пеностекло зарубежного производства. В небольшом количестве можно встретить блоки китайского производства и пенокрошку из Украины.

Самым заметным иностранным игроком российского рынка является международный концерн Pittsburgh Corning, поставляющий блоки и формованные изделия из пеностекла под маркой Foamglass. Несмотря на достаточно высокую цену блоков - от 12 000 руб. за 1 м3 -пеностекло Foamglass занимает почти половину продаж на российском рынке, что свидетельствует о серьезном дефиците материала.

Вторым по значимости «иностранным» производителем выступает ОАО «Гомельстек-ло», которое предлагает на российском рынке блоки из пеностекла экономкласса, а также пенокрошку. Также на российском рынке встречается продукция STO AG - немецкого концерна, являющегося мировым производителем материалов и систем для теплоизоляции фасадов зданий, а также красок и штука-турок для внутренних и наружных работ.

В России спросом пользуются акустические панели от этого производителя.

Импорт из дальнего зарубежья легко отследить по таможенной статистике, а что касается поступлений из Белоруссии, то он нигде не фиксируется, поэтому объем приводится оценочный, исходя из того, что производственные мощности гомельского комбината составляют 20 тыс. м3, и в Россию поступает от 25% до 50% произведенной продукции, в зависимости от колебаний спроса.

Количественный объем импорта заметно растет. До кризиса он составлял около 16 тыс. м3. В 2008 году поставки снизились на 30%, но уже в 2009 году выросли практически в 2 раза. Возможно, этот объем оказался слишком велик для рынка, поэтому в следующем, 2010 году, несмотря на продолжение улучшения макроэкономической ситуации, импорт пеностекла чуть-чуть снизился. Зато в 2011 году снова наблюдается усиление активности импортеров, в результате объем импорта составил около 35 тыс. м3.

Отметим, что в таможенной статистике импорт пеностекла учитывается в килограммах, но поскольку основной объем импорта приходится на продукцию Pittsburgh Corning, а средняя плотность ее продукции составляет 120 кг/м3, то именно эту плотность мы использовали для пересчета килограммов в кубические метры.

В структуре импорта пеностекла преобладают плиты и блоки, на их долю в среднем приходится более 90%. Блоки ввозят на территорию России оба главных игрока - и «Гомель-стекло», и Pittsburgh Corning. Пенокрошка (или гранулят) в Россию ввозится лишь периодически, то в малых объемах, то в больших, но в среднем она занимает 6-7% в общем объеме поставок. Этот продукт теперь производится и в России. Формованные изделия для трубопроводов и другого специального назначения ввозятся регулярно, но в небольших количествах, и составляют всего около 2%.

Объем и динамика экспорта пеностекла

До 2009 года экспорт пеностекла из России представлял собой «переброс» продукции зарубежного производства из Европы и Америки в страны Азии, в том числе в Китай. Собственно российский экспорт появился только в 2009 году, когда подмосковное ООО «Пеностек» и пермское ЗАО «Пеноситал» отправили в страны Прибалтики примерно по 500 кг пеностекольного гранулята. Затем, в 2010-2011 гг. «Пеноситал» временно сошел с экспортной дистанции, и на зарубежный рынок работало только ООО «Пеностек», планомерно наращивая поставки. Страны-получатели подмосковной пенокрошки-Литва и Германия. Реэкспорт зарубежной продукции встречается до сих пор, но уже в небольшом количестве, практически на 98% - это экспортные поставки отечественной продукции.

| Таблица 3 Статистика экспорта пеностекла из России в 2008-2011 гг., кг. |

|

| Источник. Данные Федеральной таможенной службы. |

В количественном выражении российский экспорт пока едва достигает 1 тыс. м3, но если посмотреть на ежегодные приросты, то можно предположить, что через несколько лет экспорт будет составлять 3-4 тыс. м3 пеностекла в год, и все это будет продукция отечественного производства, а география поставок расширится.

Средняя таможенная цена на экспортируемый гранулят варьируется от 2500 до 3700 руб. за кубический метр. Напомним, что на российский рынок компания «Пеностек» в настоящее время поставляет продукцию по цене от 4500 до 5100 руб. за кубический метр (в зависимости от объема партии).

Цена пеностекла ЗАО «Пеноситал» в 2009 году почти в 2 раза превышала цену ООО «Пеностек», это подтверждается и отзывами российских потребителей, которые в 2009 году сочли продукцию пермского предприятия слишком дорогой (по сравнению с гомельской). В настоящее время ЗАО «Пеноситал» продает пеностекло по 5500 руб. за кубический метр.

Динамика рынка пеностекла

Независимые аналитические исследования прогнозируют минимальный объем потребности в высококачественной теплоизоляционной продукции из пеностекла в стране в объеме не менее 2,0-3,0 млн. м3 в год. По расчетам специалистов редакции журнала «Стекло мира» в СНГ выпускается около 170 тыс. м3. пеностекла, а нужны - миллионы, и только в России -не менее 5,5 млн. м3/год.

Проведенный анализ пока не подтверждает таких оптимистичных оценок. В настоящее время объем российского рынка пеностекла составляет 54-55 тыс. м3. Но распространение этого вида теплоизоляции происходит довольно быстро. В благоприятные периоды приросты рынка достигают двукратного увеличения.

При самом скромном варианте развития событий, то есть если рынок пеностекла будет расти на 20-30% в год, к 2015 году его объем достигнет 142 тыс. м3. Но если ситуация будет более благоприятной, то результат 2015 года может быть значительно выше-до 220 тыс. м3 и более.

Доля импорта к 2015 году должна сократиться с нынешних 64% до 46%, то есть через 4 года более 50% реализуемого на российском рынке пеностекла будет отечественного производства. В действительности, этот процент может оказаться и выше.

|

| Рис. 3. Прогноз динамики российского рынка пеностекла до 2015 года, тыс. м3.

Источник. Расчеты ABARUS Market Research. |

|

| Рис.4. Прогноз снижения доли импортной продукции на российском рынке пеностекла до 2015 года, % Источник. Расчеты ABARUS Market Research. |

Игроки пеностекольного рынка

Производителей на российском рынке совсем немного, поэтому информация об ассортименте и разбросе цен умещается в нижеследующей таблице.

Лидером российского рынка в течение последних лет является международный концерн Pittsburgh Corning (Foamglas). Его доля составляет приблизительно 40% рынка, несмотря на высокую стоимость продукции.

| Таблица 4 : Диапазон цен на пеностекло российского и белорусского производства в конце 2011-начале 2012 г., руб. за м3 |

|

| Источник. Данные компаний. |

Российский рынок слабо концентрирован, появление новых игроков сразу отражается на рыночной доле функционирующих предприятий. Так, в 2010 году Foamglas был потеснен компанией «Пеностек», а в 2011 году на рынок вернулся «Пеноситал», и сразу «забрал» себе почти 20% рынка. И только резкий рост поставок со стороны Pittsburgh Corning в 2011 году позволил ему удержать свои 40%. Оценить положение второго по значимости игрока - белорусского ОАО «Го-мельстекло» - затруднительно по причине отсутствия точных данных поставок на российский рынок, но, похоже, что его доля тоже стремительно уменьшается.

Для российского рынка характерно наличие небольших производств - самым большим является завод «Пеноситал», который, в случая продолжение сотрудничества с ОАО «Росна-но», будет способен производить 20 тыс. м3 в год. Более крупные проекты - 40 тыс. м3 - в России пока не «приживаются». Для сравнения, на заводе Lanzhou Pengfei Heat Preservation Co.,Ltd - флагмана китайской промышленности по производству теплоизоляционных материалов - выпускается 100 тыс. м3/год утеплителя из пеностекла.

Тенденции рынка пеностекла

Можно сказать, что российский рынок пеностекла находится в зачаточном состоянии.

Познакомились российские потребители с пеностеклом совсем недавно - в середине 2000-х годов, а производство на российской территории только-только началось.

Несмотря на то, что пеностекло выпускается с 30-х гг. XX века - это малознакомый продукт для российского рынка. Потребители создают площадки по интересам (которых, кстати, можно насчитать по пальцам одной руки) в Интернете, чтобы делиться друг с другом опытом по использованию пеностекла, тонкостям его обработки и предостережениями от ошибок, сделанных пионерами строительного рынка. Технические консультации продавцов и производителей скудны и не избавляют потребителей от неприятных сюрпризов.

Дефицит предложения заметен и в информационном пространстве - пользователи делятся друг с другом ссылками на сайты немногочисленных производителей. Сказывается скованность молодых предприятий, не имеющих пока возможности широко рекламировать свою продукцию, а также предпринимать другие маркетинговые усилия для продвижения продукции.

Безусловно, рынок пеностекла, несмотря на все эти недостатки, в ближайшие годы будет активно расти. Наиболее востребованным продуктом являются блоки и плиты из пеностекла. Высокая цена не будет отпугивать, если качество будет приемлемым (на качество блоков гомельского производства часто озвучиваются претензии). Если отечественные компании не смогут предложить достаточное количество материала - будет расти импорт.

Также довольно перспективным выглядит сегмент формованных изделий из пеностекла. Россия - страна нефтепроводов и газопроводов, большая часть которых размещена на территориях со сложным переменчивым климатом. Да и сфера ЖКХ нуждается в обширном и качественном ремонте имеющихся труб, которые в России в значительной степени производятся из чугуна и стали - высокотеплопроводных материалов. Формованные изделия выгодно производить на заказ под типоразмеры каждого конкретного заказчика. Зарубежные производители ограничены в возможностях индивидуального подхода, поэтому российским компаниям можно смело занимать эту нишу.

Отдельно стоит сказать о многоэтажном строительстве. Если участники пеностекольно-го рынка смогут сломить барьер консерватизма технических регламентации в крупном строительстве и технология использования пеностекла начнет распространяться, это послужит толчком к настоящему взрывному росту спроса на пеностекло. Правда, для того, чтобы это случилось, должно пройти немало лет, в течение которых экспериментальным путем будут обкатаны лучшие методы работы с пеностеклом, ведь крупные застройщики несут большую ответственность за безопасность эксплуатации построенных ими объектов.

В. НИКОЛЬСКАЯ,

директор по исследованиям агентства ABARUS Market Research

директор по исследованиям агентства ABARUS Market Research