В двух предыдущих номерах журнала «Стройка» анализировались факторы, влияющие на развитие российского цементного рынка. Довольно высокие темпы жилищного строительства стимулируют рост производства строительных материалов. Выпуск цемен-та неустанно рос в последние 4 года, строились новые заводы, а старые производственные линии подвергались модернизации. Но не все регионы развиваются одинаково. Где-то цементные производства едва поспевают за потребностями строительного рынка, а где-то наблюдается профицит имеющихся мощностей. Некоторые предприятия столкнулись с сокращением выпуска в 2013 году.

Строительство жилья и рынок цемента

В 2013 году рост жилищного строительства составил 5,5%. Этот показатель идентичен результатам 2012 года, когда объемы также выросли на 5,5%. В результате было введено 65,7 млн м2 жилья в 2012 г., и 69,3 млн в 2013 г. Но такие темпы устраивают далеко не всех. До кризиса приросты ежегодно превышали 10%, а в некоторые годы (2007) достигали 20%. Специалисты полагают, что в низких темпах ввода жилья виновата не-хватка стройматериалов.

Как пишет «Коммерсант», существующие заводы стройматериалов расположены по России неравномерно: на транспортные расходы приходится в среднем 18% себестоимости строительных материалов. Производство стеновых материалов (кирпич, газобетон) составляет по России в среднем 0,24 м3 на человека в год, железобетонных изделий – 0,25 м3. По предварительным оценкам Минрегиона, в России необходимо построить около 20 новых цементных заводов.

Напомним, что в 2013 году было введено в строй 3 новых цементных завода: Воронежский филиал «Евроцемент груп», Серебрянский цементный завод («Базэлцемент», Рязанская область) и завод «Омский цемент» (группа Dyckerhoff). В 2012 году был запущен завод «Чеченцемент». В 2011 г. открылось 2 завода – «Тулацемент» (холдинг HeidelbergCement) и «ЛСР. Цемент–Северо-Запад» в Ленинградской области. Таким образом, за 3 последних года совокупные мощности российских цементных предприятий пополнились почти на 10 млн тонн. Из них 6,8 млн тонн пришлось на Центральный федеральный округ, 1,9 млн – на Северо-Западный и по 0,7 млн тонн прибавилось в Южном и Сибирском округах.

С вводом новых заводов постепенно меняется структура рынка по игрокам. Например, холдинг «Евроцемент», который до кризиса аккумулировал 40% от всего объема производимого в стране цемента, в настоящее время немного потерял позиции – по результатам 2013 года его доля составляет около 34%.

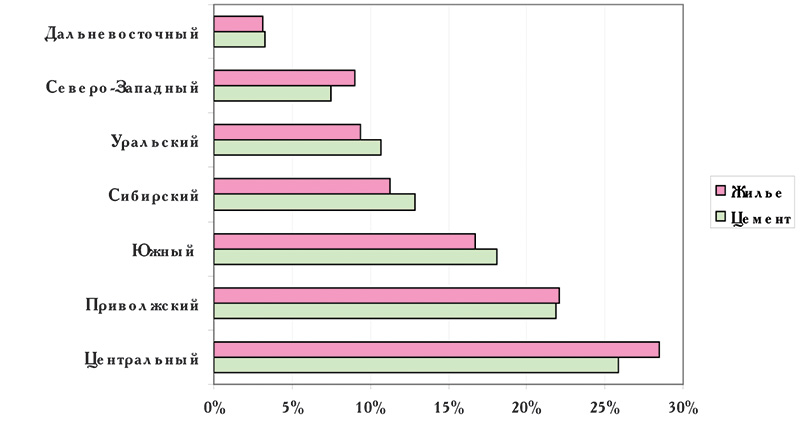

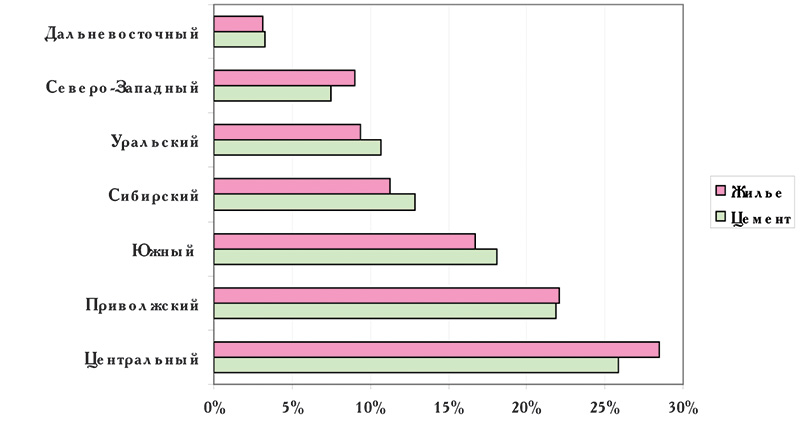

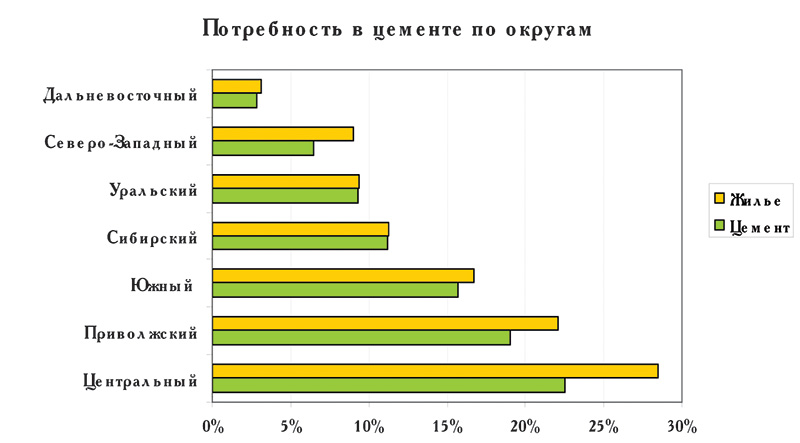

Если сравнивать объемы выпуска цемента по регионам с объемами строительства жилья, то получается, что в Центральном федеральном округе, несмотря на активное строительство заводов, по-прежнему ощущается дефицит (см. рис. 1). То же самое касается и Северо-Западного округа. А вот Сибирский и Южный округа выглядят вполне удовлетворенными в собственных поставках цемента, но так ли это?

Рис. 1. Соотношение объемов жилищного строительства к объемам выпускаемого цемента по федеральным округам, %

Источник: Расчеты агентства NEXVER Report.

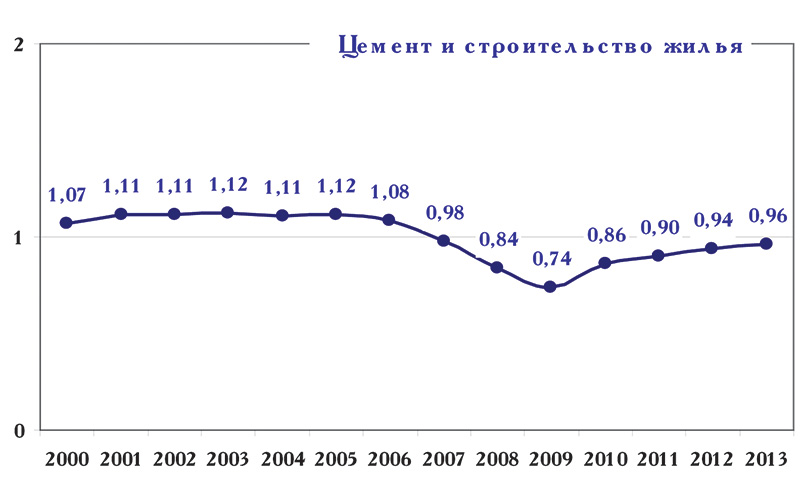

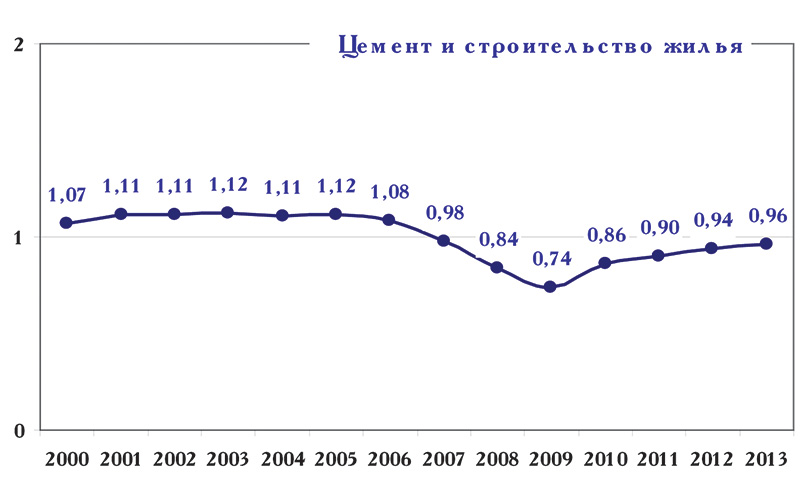

Если посмотреть на соотношение производства цемента и ввода жилья в ретроспективе, то можно увидеть, что в период умеренных темпов строительства (2001-2005 гг.) на каждый построенный квадратный метр приходилось 1,11-1,12 тонны цемента. В наиболее бурный период (2007-2008 гг.) наблюдался острый дефицит цемента и соотношение снизилось до 0,8 тонн/м2. В период кризиса, когда строительство продвигалось ни шатко ни валко, а производители цемента ожидали лучших времен, соотношение и вовсе упало до 0,7 тонн на квадратный метр (см. рис. 2).

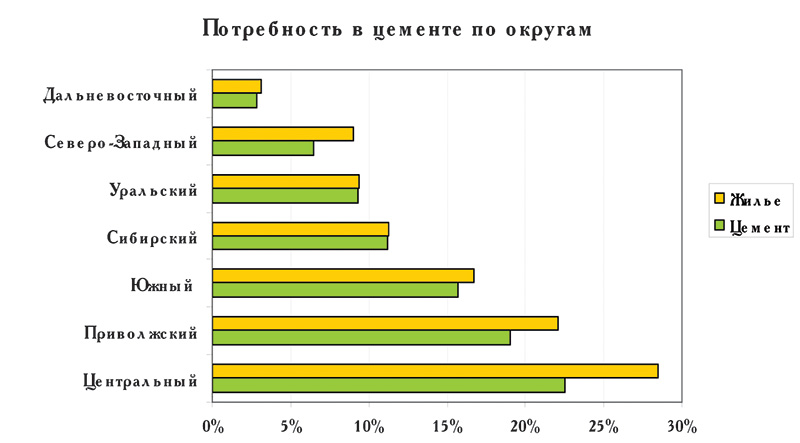

После 2009 года ситуация с обеспеченностью строительной отрасли цементом стала улучшаться, но даже к 2013 году соотношение «цемент/жилье» так и не достигло уровня 1 к 1. Предполагается, что нормальный показатель находится на отметке примерно 1,15 тонн цемента на каждый вновь построенный квадратный метр. И пока российский рынок не достиг этого уровня, все регионы страны фактически находятся в дефицитном режиме (см. рис. 3).

Рис.2. Соотношение массы выпускаемого в стране цемента к количеству возводимого жи-лья, тонн на 1м2.

Источник. Расчеты агентства NEXVER Report.

Дефицит

Наибольший дефицит, помимо упомянутых ЦФО и СЗФО, испытывает также Приволжский федеральный округ. Строительные компании этого региона, несмотря на работающие 11 цементных заводов, вынуждены «оттягивать» значительные объемы цемента из соседних областей Уральского и Сибирского округов. Большие транспортные расходы сказываются на итоговой стоимости материала – по оценкам представителей «Базэлцемента», затраты на логистику в Сибири доходят до 40% конечной цены. Поэтому данным территориям тоже не помешает пара новых заводов. Помимо прочего, продукция предприятия может быть востребована при строительстве объектов под проведение Чемпионата мира по футболу, которые будут возводиться в различных регионах страны.

Основные регионы потребления – Москва, Санкт-Петербург и до недавнего времени – Сочи, где создавались объекты для проведения зимней Олимпиады. Кстати, олимпийское строительство, как выяснилось, сказывается в том числе и негативно на состоянии рынка данного региона. Да, статистика показывает высокие темпы роста, но нехватка цемента привела к тому, что многие строительные компании оказались отрезаны от поставок – производители стройматериалов обеспечивали в первую очередь потребности Сочи в ущерб всем другим. На обычных игроков строительного рынка в крае действуют серьезные ограничения, в том числе и на перевозку материалов железнодорожным транспортом. Железная дорога тоже работает исключительно на олимпийскую стройку. Но, по ожиданиям местных строителей, в 2014 году, когда Олимпиада закончится, стоит ожидать роста потребления цемента со стороны «рядовых застройщиков», вынужденно простаивающих в настоящее время, и, соответственно, наращивания производства.

Рис.3. Соотношение объемов жилищного строительства к объемам выпускаемого цемента по федеральным округам, %

Источник. Расчеты агентства NEXVER Report.

Импорт цемента

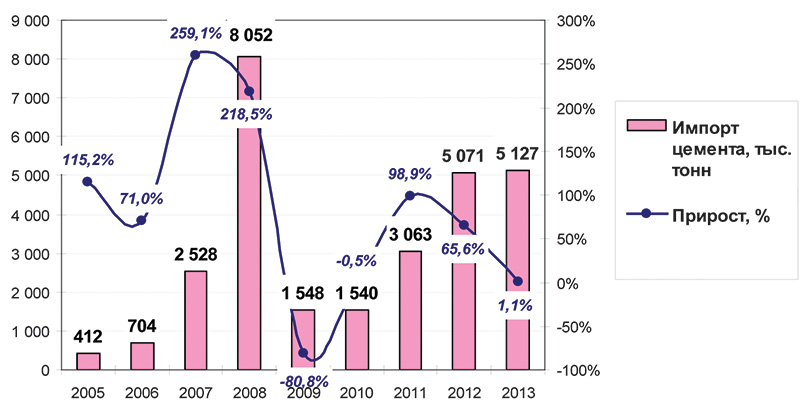

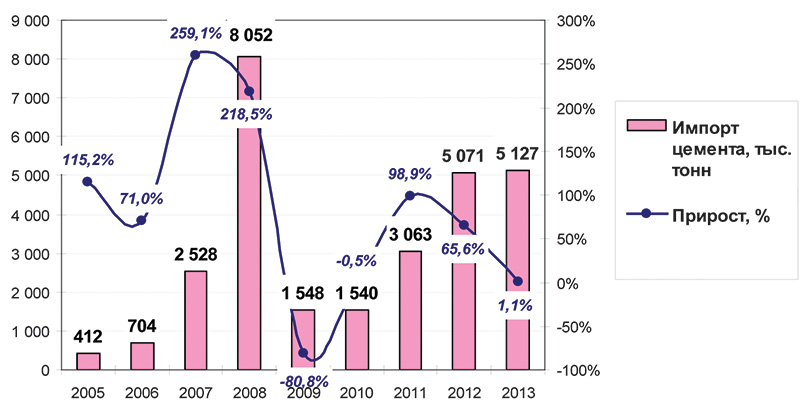

А пока сохраняется достаточно высокий объем импорта. Обычно рост объёмов им-порта происходит в случае нехватки собственных производственных мощностей. В Рос-сии общие мощности цементных заводов превысили 90 млн. тонн, потребление в 2013 году составило около 66,4 млн. тонн, импорт при этом составил 5,1 млн тонн, то есть 7,6% от всего объема потребления (см. табл.). В чём же причина присутствия на рынке цементов зарубежного производства?

Основные количественные характеристики российского рынка цемента, 2005-2013 гг., млн тонн

Источник. Расчеты агентства NEXVER Report.

Самым рекордным годом ввоза цемента из-за рубежа был 2008-й, тогда было ввезено более 8 млн тонн импортной продукции. Скачок произошел из-за того, что летом 2007 года наблюдался острый дефицит цемента, и поставщики, рассчитывая на аналогичное увеличение спроса в следующем году, с самого начала 2008 года значительно увеличили закупки зарубежного цемента. Однако лето 2008 года оказалось не таким жарким в плане спроса, а осенью объёмы и вовсе резко сократились с началом кризиса, и на рынке цемента возникли большие излишки. В связи с этим в 2009-2010 гг. ввозилось всего по 1,5 млн тонн импортного цемента. Но в условиях кризиса и такие объемы не выглядят маленькими, ведь, например, в благополучные 2005-2006 гг. импорт составлял всего 400-700 тыс. тонн.

Видимо, дело в том, что импортеры не захотели отказываться от налаженных в 2008 году каналов поставок импортного цемента, и с 2011 года, как мы видим, зарубежные цементные потоки снова растут. В 2013 году ведущими странами-импортерами цемента в Россию были следующие страны: Турция – 1795 тыс. тонн, Беларусь – около 800 тыс. тонн, Иран – 455 тыс. тонн, Эстония – 400 тыс. тонн, Латвия – 300 тыс. тонн, Южная Корея – 250 тыс. тонн, Китай – чуть больше 200 тыс. тонн (для сравнения, в 2008 году им-порт китайского цемента составил 1170 тыс. тонн).

Причины импорта цемента

В связи с большим транспортным плечом и нагрузкой на логистику, о которой говорилось выше, в некоторые регионы (северо-запада, центра, сибирской части страны и активно строящегося юга) выгоднее поставлять цемент из-за рубежа, чем ввозить из других российских регионов. Основными регионами поставок импортного цемента являются Краснодарский край, Ростовская, Астраханская и Московская области.

Рис. 4. Динамика импорта цемента в Россию в 2005-2013 гг., тыс. тонн

Источник. Расчеты агентства NEXVER Report на основе данных таможенной статистики.

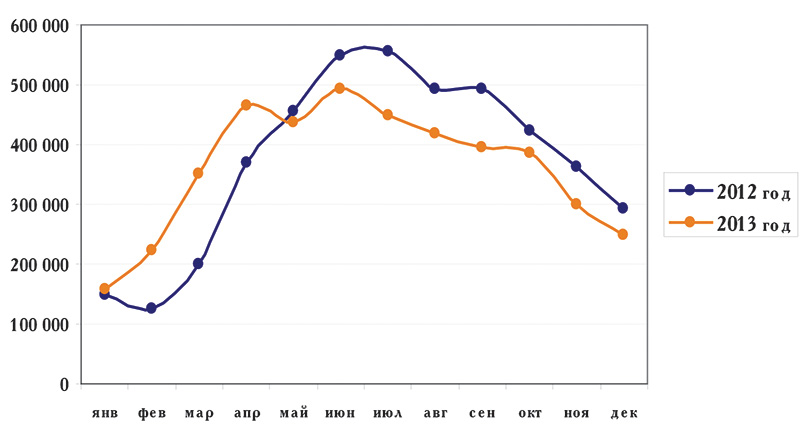

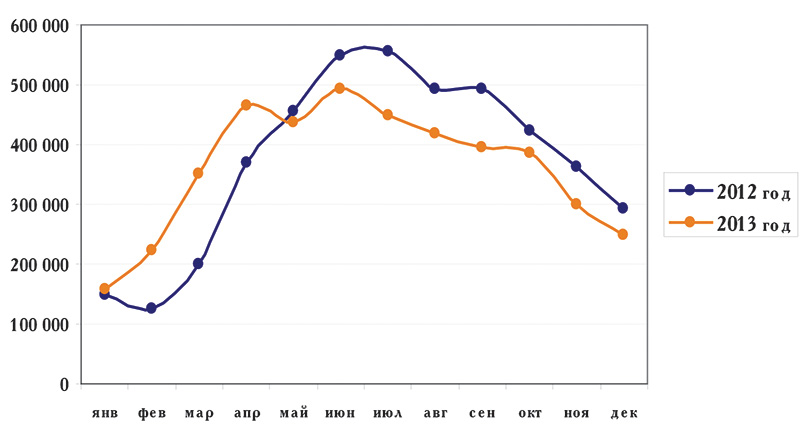

Правда, во второй половине заметно снижение активности в импортных поставках (см. рис. 5). Начиная с мая, потоки уменьшаются. Все-таки, некоторые проблемы на рынке ощущаются, о чем говорилось в первой части статьи.

Рис. 5. Динамика импорта цемента в Россию в течение 2012-2013 гг. по месяцам, тонн* .

Источник Расчеты агентства NEXVER Report на основе данных таможенной статистики.

По мнению Юрия Ерокина, руководителя интернет-журнала о цементе «РуЦ-ЕМ.РУ», основными причинами сохраняющегося высокого уровня ввоза цемента в Рос-сию являются следующие факторы:

1. Неразвитая транспортная инфраструктура – абсолютное большинство цемента из дальнего зарубежья поставляется водным транспортом судами типа «река-море», в то время как рынок речных перевозок цемента в России практически не развит, несмотря на огромный потенциал данного вида перевозок.

2. Высокая себестоимость отечественного цемента, старые заводы не достаточно эффективны, а новые обременены кредитами.

3. При всех возможных недостатках качества импортного цемента, он отличается стабильностью показателей.

4. Практическое отсутствие института дилерства. Основные продавцы импортного цемента – отечественные предприниматели, при условии предоставления им выгодных условий сотрудничества они бы с не меньшим энтузиазмом торговали отечественной продукцией.

5. Отсутствие обязательной сертификации цемента в аккредитованных лабораториях, что позволяет ввозить импортный цемент любого качества и состава практически без ограничений.

Тенденции рынка

В целом, проведенный анализ показывает, что, несмотря на замедление темпов ро-ста российского цементного рынка, он по своей сути продолжает оставаться дефицитным. Стране не хватает собственного цемента. Нехватка ощущается по-разному в различных регионах страны, но она есть, и она влияет на цену материала. Цены на цемент, по мнению участников рынка, остаются высокими, что в свою очередь ограничивает спрос. Правительство страны пытается стимулировать рост жилищного строительства, особенно в экономсегменте, но недостаток основных строительных материалов выступает серьезным ограничением для многих благих начинаний.

В течение 2014-2015 гг. запланирован ввод нескольких новых цементных заводов. Но инвесторы внимательно присматриваются к текущему состоянию рынка. Если 2014 год окажется более трудным, чем 2013 год, то некоторые мощности рискуют быть замороженными. Однако, те, кто все же осуществит запуск производств, в итоге окажутся в выигрыше. Ведь кризис не может длиться вечно. В выигрыше останутся и потребители, поскольку все вновь построенные заводы «исповедуют» более эффективный сухой метод производства, соответственно, рынок рассчитывает на более высокое качество нового цемента по привлекательным ценам.

Никольская В., директор агентства NEXVER Report

Строительство жилья и рынок цемента

В 2013 году рост жилищного строительства составил 5,5%. Этот показатель идентичен результатам 2012 года, когда объемы также выросли на 5,5%. В результате было введено 65,7 млн м2 жилья в 2012 г., и 69,3 млн в 2013 г. Но такие темпы устраивают далеко не всех. До кризиса приросты ежегодно превышали 10%, а в некоторые годы (2007) достигали 20%. Специалисты полагают, что в низких темпах ввода жилья виновата не-хватка стройматериалов.

Как пишет «Коммерсант», существующие заводы стройматериалов расположены по России неравномерно: на транспортные расходы приходится в среднем 18% себестоимости строительных материалов. Производство стеновых материалов (кирпич, газобетон) составляет по России в среднем 0,24 м3 на человека в год, железобетонных изделий – 0,25 м3. По предварительным оценкам Минрегиона, в России необходимо построить около 20 новых цементных заводов.

Напомним, что в 2013 году было введено в строй 3 новых цементных завода: Воронежский филиал «Евроцемент груп», Серебрянский цементный завод («Базэлцемент», Рязанская область) и завод «Омский цемент» (группа Dyckerhoff). В 2012 году был запущен завод «Чеченцемент». В 2011 г. открылось 2 завода – «Тулацемент» (холдинг HeidelbergCement) и «ЛСР. Цемент–Северо-Запад» в Ленинградской области. Таким образом, за 3 последних года совокупные мощности российских цементных предприятий пополнились почти на 10 млн тонн. Из них 6,8 млн тонн пришлось на Центральный федеральный округ, 1,9 млн – на Северо-Западный и по 0,7 млн тонн прибавилось в Южном и Сибирском округах.

С вводом новых заводов постепенно меняется структура рынка по игрокам. Например, холдинг «Евроцемент», который до кризиса аккумулировал 40% от всего объема производимого в стране цемента, в настоящее время немного потерял позиции – по результатам 2013 года его доля составляет около 34%.

Если сравнивать объемы выпуска цемента по регионам с объемами строительства жилья, то получается, что в Центральном федеральном округе, несмотря на активное строительство заводов, по-прежнему ощущается дефицит (см. рис. 1). То же самое касается и Северо-Западного округа. А вот Сибирский и Южный округа выглядят вполне удовлетворенными в собственных поставках цемента, но так ли это?

Рис. 1. Соотношение объемов жилищного строительства к объемам выпускаемого цемента по федеральным округам, %

Источник: Расчеты агентства NEXVER Report.

Если посмотреть на соотношение производства цемента и ввода жилья в ретроспективе, то можно увидеть, что в период умеренных темпов строительства (2001-2005 гг.) на каждый построенный квадратный метр приходилось 1,11-1,12 тонны цемента. В наиболее бурный период (2007-2008 гг.) наблюдался острый дефицит цемента и соотношение снизилось до 0,8 тонн/м2. В период кризиса, когда строительство продвигалось ни шатко ни валко, а производители цемента ожидали лучших времен, соотношение и вовсе упало до 0,7 тонн на квадратный метр (см. рис. 2).

После 2009 года ситуация с обеспеченностью строительной отрасли цементом стала улучшаться, но даже к 2013 году соотношение «цемент/жилье» так и не достигло уровня 1 к 1. Предполагается, что нормальный показатель находится на отметке примерно 1,15 тонн цемента на каждый вновь построенный квадратный метр. И пока российский рынок не достиг этого уровня, все регионы страны фактически находятся в дефицитном режиме (см. рис. 3).

Рис.2. Соотношение массы выпускаемого в стране цемента к количеству возводимого жи-лья, тонн на 1м2.

Источник. Расчеты агентства NEXVER Report.

Дефицит

Наибольший дефицит, помимо упомянутых ЦФО и СЗФО, испытывает также Приволжский федеральный округ. Строительные компании этого региона, несмотря на работающие 11 цементных заводов, вынуждены «оттягивать» значительные объемы цемента из соседних областей Уральского и Сибирского округов. Большие транспортные расходы сказываются на итоговой стоимости материала – по оценкам представителей «Базэлцемента», затраты на логистику в Сибири доходят до 40% конечной цены. Поэтому данным территориям тоже не помешает пара новых заводов. Помимо прочего, продукция предприятия может быть востребована при строительстве объектов под проведение Чемпионата мира по футболу, которые будут возводиться в различных регионах страны.

Основные регионы потребления – Москва, Санкт-Петербург и до недавнего времени – Сочи, где создавались объекты для проведения зимней Олимпиады. Кстати, олимпийское строительство, как выяснилось, сказывается в том числе и негативно на состоянии рынка данного региона. Да, статистика показывает высокие темпы роста, но нехватка цемента привела к тому, что многие строительные компании оказались отрезаны от поставок – производители стройматериалов обеспечивали в первую очередь потребности Сочи в ущерб всем другим. На обычных игроков строительного рынка в крае действуют серьезные ограничения, в том числе и на перевозку материалов железнодорожным транспортом. Железная дорога тоже работает исключительно на олимпийскую стройку. Но, по ожиданиям местных строителей, в 2014 году, когда Олимпиада закончится, стоит ожидать роста потребления цемента со стороны «рядовых застройщиков», вынужденно простаивающих в настоящее время, и, соответственно, наращивания производства.

Рис.3. Соотношение объемов жилищного строительства к объемам выпускаемого цемента по федеральным округам, %

Источник. Расчеты агентства NEXVER Report.

Импорт цемента

А пока сохраняется достаточно высокий объем импорта. Обычно рост объёмов им-порта происходит в случае нехватки собственных производственных мощностей. В Рос-сии общие мощности цементных заводов превысили 90 млн. тонн, потребление в 2013 году составило около 66,4 млн. тонн, импорт при этом составил 5,1 млн тонн, то есть 7,6% от всего объема потребления (см. табл.). В чём же причина присутствия на рынке цементов зарубежного производства?

Основные количественные характеристики российского рынка цемента, 2005-2013 гг., млн тонн

|

|

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

|

Производство |

48 738 |

54 731 |

59 933 |

53 548 |

44 266 |

50 389 |

56 153 |

61 691 |

66 400 |

|

Импорт |

412 |

704 |

2 528 |

8 052 |

1 548 |

1 540 |

3 063 |

5 071 |

5 127 |

|

Экспорт |

3015 |

3170 |

1866 |

488 |

2805 |

3922 |

2809 |

4196 |

4100 |

|

Рынок |

46 135 |

52 265 |

60 595 |

61 112 |

43 009 |

48 006 |

56 406 |

62 566 |

67 427 |

|

Прирост |

|

13,3% |

15,9% |

0,9% |

-29,6% |

11,6% |

17,5% |

10,9% |

7,8% |

|

Доля импорта |

0,9% |

1,3% |

4,2% |

13,2% |

3,6% |

3,2% |

5,4% |

8,1% |

7,6% |

Источник. Расчеты агентства NEXVER Report.

Самым рекордным годом ввоза цемента из-за рубежа был 2008-й, тогда было ввезено более 8 млн тонн импортной продукции. Скачок произошел из-за того, что летом 2007 года наблюдался острый дефицит цемента, и поставщики, рассчитывая на аналогичное увеличение спроса в следующем году, с самого начала 2008 года значительно увеличили закупки зарубежного цемента. Однако лето 2008 года оказалось не таким жарким в плане спроса, а осенью объёмы и вовсе резко сократились с началом кризиса, и на рынке цемента возникли большие излишки. В связи с этим в 2009-2010 гг. ввозилось всего по 1,5 млн тонн импортного цемента. Но в условиях кризиса и такие объемы не выглядят маленькими, ведь, например, в благополучные 2005-2006 гг. импорт составлял всего 400-700 тыс. тонн.

Видимо, дело в том, что импортеры не захотели отказываться от налаженных в 2008 году каналов поставок импортного цемента, и с 2011 года, как мы видим, зарубежные цементные потоки снова растут. В 2013 году ведущими странами-импортерами цемента в Россию были следующие страны: Турция – 1795 тыс. тонн, Беларусь – около 800 тыс. тонн, Иран – 455 тыс. тонн, Эстония – 400 тыс. тонн, Латвия – 300 тыс. тонн, Южная Корея – 250 тыс. тонн, Китай – чуть больше 200 тыс. тонн (для сравнения, в 2008 году им-порт китайского цемента составил 1170 тыс. тонн).

Причины импорта цемента

В связи с большим транспортным плечом и нагрузкой на логистику, о которой говорилось выше, в некоторые регионы (северо-запада, центра, сибирской части страны и активно строящегося юга) выгоднее поставлять цемент из-за рубежа, чем ввозить из других российских регионов. Основными регионами поставок импортного цемента являются Краснодарский край, Ростовская, Астраханская и Московская области.

Рис. 4. Динамика импорта цемента в Россию в 2005-2013 гг., тыс. тонн

Источник. Расчеты агентства NEXVER Report на основе данных таможенной статистики.

Правда, во второй половине заметно снижение активности в импортных поставках (см. рис. 5). Начиная с мая, потоки уменьшаются. Все-таки, некоторые проблемы на рынке ощущаются, о чем говорилось в первой части статьи.

Рис. 5. Динамика импорта цемента в Россию в течение 2012-2013 гг. по месяцам, тонн* .

Источник Расчеты агентства NEXVER Report на основе данных таможенной статистики.

По мнению Юрия Ерокина, руководителя интернет-журнала о цементе «РуЦ-ЕМ.РУ», основными причинами сохраняющегося высокого уровня ввоза цемента в Рос-сию являются следующие факторы:

1. Неразвитая транспортная инфраструктура – абсолютное большинство цемента из дальнего зарубежья поставляется водным транспортом судами типа «река-море», в то время как рынок речных перевозок цемента в России практически не развит, несмотря на огромный потенциал данного вида перевозок.

2. Высокая себестоимость отечественного цемента, старые заводы не достаточно эффективны, а новые обременены кредитами.

3. При всех возможных недостатках качества импортного цемента, он отличается стабильностью показателей.

4. Практическое отсутствие института дилерства. Основные продавцы импортного цемента – отечественные предприниматели, при условии предоставления им выгодных условий сотрудничества они бы с не меньшим энтузиазмом торговали отечественной продукцией.

5. Отсутствие обязательной сертификации цемента в аккредитованных лабораториях, что позволяет ввозить импортный цемент любого качества и состава практически без ограничений.

Тенденции рынка

В целом, проведенный анализ показывает, что, несмотря на замедление темпов ро-ста российского цементного рынка, он по своей сути продолжает оставаться дефицитным. Стране не хватает собственного цемента. Нехватка ощущается по-разному в различных регионах страны, но она есть, и она влияет на цену материала. Цены на цемент, по мнению участников рынка, остаются высокими, что в свою очередь ограничивает спрос. Правительство страны пытается стимулировать рост жилищного строительства, особенно в экономсегменте, но недостаток основных строительных материалов выступает серьезным ограничением для многих благих начинаний.

В течение 2014-2015 гг. запланирован ввод нескольких новых цементных заводов. Но инвесторы внимательно присматриваются к текущему состоянию рынка. Если 2014 год окажется более трудным, чем 2013 год, то некоторые мощности рискуют быть замороженными. Однако, те, кто все же осуществит запуск производств, в итоге окажутся в выигрыше. Ведь кризис не может длиться вечно. В выигрыше останутся и потребители, поскольку все вновь построенные заводы «исповедуют» более эффективный сухой метод производства, соответственно, рынок рассчитывает на более высокое качество нового цемента по привлекательным ценам.

Никольская В., директор агентства NEXVER Report