Динамика производства

Производство минеральной ваты как в предкризисный период, так и после него демонстрирует тенденцию к увеличению. В абсолютном выражении прирост составляет 2800 тыс. м3 ежегодно в последние три года. Непосредственно перед кризисом, в 2007 году, этот прирост составил почти 3200 тыс. м3, а в 2008 году мог бы увеличиться и до 3500 тыс. Возможно, именно такими «широкими шагами» отечественное производство и предпочло бы развиваться дальше, в том числе и после упадка, но посткризисное замедление сказывается даже на таком перспективном сегменте.

Производство минеральной ваты как в предкризисный период, так и после него демонстрирует тенденцию к увеличению. В абсолютном выражении прирост составляет 2800 тыс. м3 ежегодно в последние три года. Непосредственно перед кризисом, в 2007 году, этот прирост составил почти 3200 тыс. м3, а в 2008 году мог бы увеличиться и до 3500 тыс. Возможно, именно такими «широкими шагами» отечественное производство и предпочло бы развиваться дальше, в том числе и после упадка, но посткризисное замедление сказывается даже на таком перспективном сегменте.

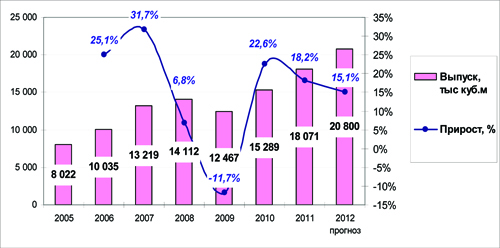

В 2006 г. российскими предприятиями было произведено 10 млн. м3. теплоизоляционных материалов на основе минеральной ваты, что на 25,1% больше показателя 2005 г. В 2007 г. выпуск составил 13,2 млн. м3, прирост – 31,7%. Несмотря на это, в 2006-2007 гг. на рынке минераловатной теплоизоляции отмечался дефицит продукции. В 2008 г. прирост составил лишь 6,8% – всего было произведено 14,1 млн. м3 минеральной ваты. В 2009 г. впервые за весь период имел место спад: выпуск сократился на 11,7% до 12,5 млн. м3.

В 2010 году был зафиксирован заметный прирост – сразу на 22,6%, в 2011 году ситуация была более сдержанной – прирост снизился до 18,2% (но в абсолютном выражении все те же дополнительные 2800 тыс. м3, что и в 2010 году). Логично предположить, что в 2012 году, несмотря на все пессимистичные ожидания, отечественное производство выдаст не меньше чем 20,5 млн. м3.

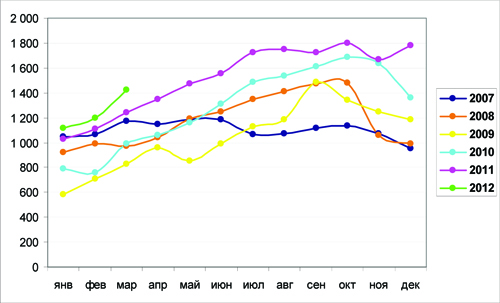

Помимо сокращения темпов роста в 2008 г. и 2009 г, особенностью этого периода стала иная, чем в 2007 г., динамика выпуска по месяцам. Так, если в 2007 г. наиболее продуктивными были весенние и летние месяцы года, то в 2008-2009 гг. производство активизировалось только к осени. 2010 и 2011 годы повторяют эту динамику, но более высокой линией. Также стоит обратить внимание на сильное снижение объемов производства в первом квартале 2009 г.: лишь в апреле объем выпуска минераловатной теплоизоляции сравнялся с показателями 2008 г., но затем снова упал.

Во втором полугодии 2010 года производство развивается более активно: в апреле-мае выпуск сравнялся с уровнем 2007 и 2008 гг. А с июня объемы производства заметно превышают выпуск всех предыдущих лет.

Весь 2011 год смотрится хорошо – в январе наконец-то произведено столько же, сколько в самом удачном январе всего рассматриваемого периода, а именно – 2007 года. А затем линия уверенно идет вверх, и даже в декабре не делает традиционный «кивок носом», а растет вверх, в расчете на удачный строительный сезон наступающего года. Действительно, начало 2012 года также выглядит оптимистичным – в январе–марте было произведено на 28,7% больше, чем за аналогичный период 2011 года. Но прирост всего 2012 года вряд ли будет таким же высоким, поскольку все еще срабатывает эффект низкой базы – к примеру, в первом квартале прошлого года тоже был прирост 30% по отношению к аналогичному периоду, только в результате (по итогам всего года) получилось 18,3%.

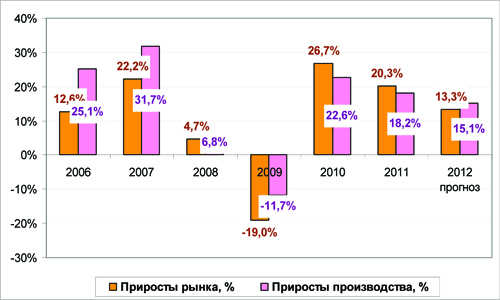

В целом видно, что российский рынок минеральной ваты держится в основном на собственном производстве. До кризиса ежегодные приросты производства были значительно выше, чем приросты рынка, а кризисное падение – меньше. В дальнейшем это соотношение восстановится, и приросты производства снова будут опережать приросты рынка. Обратное соотношение, зафиксированное в 2010-2011 гг., свидетельствует о том, что объем рынка, включая импорт, отталкивался от более низкой базы (импорт сократился сильнее производства, но и восстанавливается в первые годы после кризиса активнее).

Производство в географическом разрезе

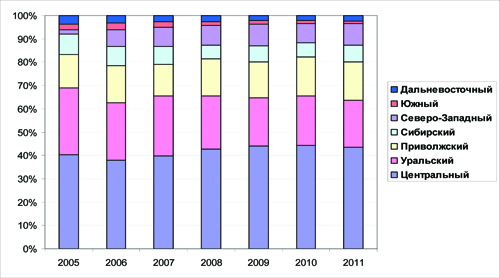

Если рассматривать географический аспект, то обнаруживается, что безусловным лидером на рынке каменной ваты является Центральный округ – его доля в последние три года стабильно держится на уровне 42-43% от общероссийского выпуска.

Значительную долю занимают Уральский и Приволжский федеральные округа. Более того, можно сказать, доля ПФО увеличивается за счет УФО, и если в 2005 г. в Уральском округе производилось в 2,5 раза больше, чем в Приволжском, то теперь они почти сравнялись. Создается впечатление, что в Уральском округе сокращается производство минеральной ваты, на самом же деле оно растет, просто в этом производстве участвуют всего два представителя от УФО – Свердловская и Челябинская области – и им трудно соревноваться с многочисленными регионами из других округов.

Доля Северо-Западного округа с 2006 года остается практически неизменной (с еле заметной тенденцией к увеличению). Доля Сибирского округа колеблется от 6% до 10%. Доли Южного федерального округа, как и Дальневосточного, и без того небольшие, продолжают медленно уменьшаться.

Распределение производства по регионам выглядит следующим образом. Основными «соперниками» являются Московская и Челябинская область. В настоящее время выпуск в этих регионах практически одинаков, тогда как в 2005 году в Московской производилось значительно больше. Оба региона испытывают давление со стороны других активно развивающихся областей. Особенно следует выделить Белгородскую, Ленинградскую, Рязанскую и Тамбовскую области, а также Республику Татарстан. В целом можно отметить тенденцию к более равномерному распределению производства по регионам.

Таким образом, можно сказать, что производство минераловатной теплоизоляции тяготеет к рынкам сбыта – региональная структура распределения выпуска все больше становится похожей на структуру распределения строительства. Исключением является только Южный федеральный округ – в плане строительства он находится в лидерах, а в плане производства минеральной ваты – в аутсайдерах. Объяснить это расхождение можно тем, что в южных регионах необходимость теплоизоляции конструкций не так актуальна, как для других регионов страны – северных и восточных.

Также на распределение долей ФО на рынке каменной ваты влияет возможность дешевого импорта, близость к сырьевой базе, развитость инфраструктуры, а также советское наследие. Дефицит теплоизоляционных изделий из каменной ваты в Дальневосточном ФО легко объясняется дешевым импортом из Китая. Незначительное производство материала в Южном федеральном округе определяется особенностями экономической деятельности региона, основной профиль деятельности которого – аграрная промышленность. Напротив, Урал, для которого характерно обилие полезных ископаемых, специализируется на производстве строительных материалов, в том числе теплоизоляционных. Стимулом к производству большого объема каменной ваты в Центральном ФО стала высокая активность строительного сектора в Москве и Московской области. Не стоит также забывать, что предпринимателю проще переоснастить существующий с советских времен завод, чем строить новый. Большинство подобных заводов расположено именно в ЦФО и УФО. Определенное воздействие оказывает и политический фактор – создание особых экономических зон, деятельность на территории которых связана с меньшими административными издержками. В связи с этим в ближайшем будущем стоит ожидать развитие рынка теплоизоляционных материалов в Татарстане.

Низкая плотность материала не способствует снижению издержек на его перевозку, поэтому любой локальный рынок, который предъявляет высокий спрос на минеральную вату, но снабжается при этом завозными материалами, является потенциально привлекательным для инвестиций в местное производство.

Производители

После пяти лет ежегодного мониторинга рынка теплоизоляционных материалов специалисты ABARUS Market Research отмечают все возрастающую разницу между официальной статистикой производства теплоизолирующей продукции, в том числе минеральной ваты, и ее реальным объемом выпуска. Если в 2005 году эта разница составляла 600 тыс. м3 (8000 против 7400), то в 2011 г. это уже 5 100 тыс. м3 (18 100 против 13 000), несмотря на все попытки Росстата усовершенствовать учет. Такой разрыв говорит о том, что на российском рынке теплоизоляции по-прежнему работает множество небольших компаний, не отчитывающихся должным образом перед местными статистическими организациями.

Однако некоторые из этих организаций растут, предпринимают более активные маркетинговые усилия на рынке, что впоследствии делает возможным их обнаружение «в ручном режиме». Так, в мае этого года список производителей минеральной ваты вновь пополнился несколькими компаниями, которые на самом деле работали и до кризиса, просто не попадали в фокус зрения исследователей. Также в данном списке появились и новички – предприятия, открывшиеся или начавшие фактический выпуск минеральной ваты в 2010 или 2011 г. Всего в России, по последним подсчетам, работает порядка 45-50 заводов самого различного масштаба.

Уже в разгар кризиса стало понятно, что не всем участника рынка удастся его пережить, основной объем банкротств пришелся на 2009-2010 гг., но закрытия наблюдались и в 2011 г.

В числе самых крупных потерь можно назвать холдинг «Термостепс», владельцы которого выбрали не самое подходящее время для раскрутки бизнеса под масштабные кредиты, в результате чего встали екатеринбургский, ярославский, салаватский и омский заводы. Хотя еще совсем недавно этот производитель был одним из самых заметных и перспективных игроков российского строительного рынка, оснащающий свое производство современным оборудованием. В результате выстояло всего одно предприятие – Волгоградский завод «Термостепс». На рубеже 2010-2011 гг. существовал риск, что активы этой компании могут подвергнуться принудительной реализации в счет уплаты долгов всей группы, которых накопилось немало, однако по состоянию на середину мая 2012 года волгоградское предприятие «Термостепс» продолжает функционировать и даже понемногу наращивает выпуск. Еще одна компания, бывшая в составе Группы, – «Термостепс-МТЛ» из Самары – сменила собственника и начала «сольную карьеру» сразу же, как только наступили тяжелые времена (в октябре 2008 г.). Теперь кредиторам довольно сложно доказать ее причастность к долгам бывшего холдинга, а «МТЛ» активно развивается, правда, к рынку минеральной ваты имеет не совсем прямое отношение, так как производит материал только для собственных нужд (предприятие изготавливает «сэндвич-панели»).

В 2009 г. процедуру банкротства пережило ОАО «Теплоизоляция», оставив в белгородской области только одного, но зато очень крупного производителя – Завод нестандартного оборудования (Izovol). По всей видимости, совсем потеряла своих производителей Нижегородская область – в 2009 году остановилось производство Группы «Тивул» (заводы «Тивул-Кстово» и «Тивул-Арзамас»), а в 2010 г. прекратило производство ОАО «Теплоизол». Первый завод ГК «Тивул» был запущен в 60-е годы, второй – в 1985 г. Как ГК «Тивул» предприятия существуют с 2006 г. До этого заводы действовали в рамках ГК «Минвата».

В 2010 г. прекратил производство теплоизоляции Воронежский завод строительных материалов, сосредоточив свои усилия на выпуске силикатных изделий. Нет сведений о функционировании новосибирского ЗАО «Термиз». И довольно новое производство в Ставропольском крае («Ойлтехнострой», торговая марка «Базиз»), которое было запущено в январе 2009 года, тоже не продемонстрировало долговечности. В 2011 году остановилось производство на заводе «Изоплит» (Тверская область, также входило в Группу «Термостепс»), а также на Новомальтинском заводе строительных материалов (Иркутская область).

Кроме этого, стоит отметить наблюдавшийся в 2008-2011 гг. процесс смены собственников с отечественных на иностранных у некоторых предприятий, что тоже является прямым следствием кризиса. Как уже было сказано выше, в 2008 г. ОАО «Термостепс-МТЛ» перешло к ИФ Baring Vostok Capital Partners (Tabellion Limited). В июне 2010 г. ЗАО «Троицкий завод минераловатных плит» от компании Linerock перешел в собственность ГК «Rockwool Russia». А сам Linerock в июле 2011 г. стал собственностью международного концерна Saint-Gobain.

Новые игроки рынка

В целом стоит отметить, что крупные российские производители вполне успешно справились с кризисной ситуацией. На большинстве предприятий спад носил ограниченный характер, а на некоторых даже в 2009 г. наблюдался положительный прирост. Главное наблюдение сводится к тому, что кризисный период подтолкнул структуру производства к усилению концентрации. Если в 2007 году на первую тройку компаний приходилось 47% от общего объема производства, то в 2010 г. уже почти 60%. При этом доля малых предприятий стремительно сокращалась.

Но вот кризис отпустил, и на рынке снова стали появляться новые предприятия. Экономический кризис, начавшийся в России в 2008 г., помог в более сжатые сроки очистить рынок от наименее эффективных производителей, а успех отдельных молодых предприятий (главным образом, «Изовол») в сочетании с продолжающимся активным рыночным ростом все еще привлекает в отрасль новых игроков.

Что касается новичков, то самым ярким событием последнего времени стало открытие нового завода Rockwool в Алабуге в феврале 2012 года. Завод, по обещаниям собственников, может стать одним из самых крупных не только в России, но и во всей Евразии. Но пока его мощности – 140 тыс. тонн в год – хоть и являются внушительными для отечественного рынка в целом, но с точки зрения ведущих игроков, скорее, выглядят как средние. Обещана вторая производственная линия в самое ближайшее время.

Среди других новичков можно отметить предприятие «Эковер», заработавшее в Свердловской области в середине 2010 года; башкирское ООО «Агидель», начавшее выпускать минеральную вату под маркой Baswool в 2011 году; ООО «Базальт» из Смоленской области с продукцией Hitrock, а также Завод базальтовых материалов из Якутии. Как показывает практика, наиболее хорошие перспективы открываются компаниям, тщательно прорабатывающим свою маркетинговую стратегию (даже если они одни в своем регионе), включая оригинальную торговую марку. Возможно, именно поэтому наиболее сомневающимся в своем успехе выглядит якутская компания, которая пока не только не обзавелась фирменным названием, но и опирается в своем продвижении не столько на рыночные усилия, сколько на помощь региональных властей.

середине 2010 года; башкирское ООО «Агидель», начавшее выпускать минеральную вату под маркой Baswool в 2011 году; ООО «Базальт» из Смоленской области с продукцией Hitrock, а также Завод базальтовых материалов из Якутии. Как показывает практика, наиболее хорошие перспективы открываются компаниям, тщательно прорабатывающим свою маркетинговую стратегию (даже если они одни в своем регионе), включая оригинальную торговую марку. Возможно, именно поэтому наиболее сомневающимся в своем успехе выглядит якутская компания, которая пока не только не обзавелась фирменным названием, но и опирается в своем продвижении не столько на рыночные усилия, сколько на помощь региональных властей.

1

Производство минеральной ваты как в предкризисный период, так и после него демонстрирует тенденцию к увеличению. В абсолютном выражении прирост составляет 2800 тыс. м3 ежегодно в последние три года. Непосредственно перед кризисом, в 2007 году, этот прирост составил почти 3200 тыс. м3, а в 2008 году мог бы увеличиться и до 3500 тыс. Возможно, именно такими «широкими шагами» отечественное производство и предпочло бы развиваться дальше, в том числе и после упадка, но посткризисное замедление сказывается даже на таком перспективном сегменте.

Производство минеральной ваты как в предкризисный период, так и после него демонстрирует тенденцию к увеличению. В абсолютном выражении прирост составляет 2800 тыс. м3 ежегодно в последние три года. Непосредственно перед кризисом, в 2007 году, этот прирост составил почти 3200 тыс. м3, а в 2008 году мог бы увеличиться и до 3500 тыс. Возможно, именно такими «широкими шагами» отечественное производство и предпочло бы развиваться дальше, в том числе и после упадка, но посткризисное замедление сказывается даже на таком перспективном сегменте.

В 2006 г. российскими предприятиями было произведено 10 млн. м3. теплоизоляционных материалов на основе минеральной ваты, что на 25,1% больше показателя 2005 г. В 2007 г. выпуск составил 13,2 млн. м3, прирост – 31,7%. Несмотря на это, в 2006-2007 гг. на рынке минераловатной теплоизоляции отмечался дефицит продукции. В 2008 г. прирост составил лишь 6,8% – всего было произведено 14,1 млн. м3 минеральной ваты. В 2009 г. впервые за весь период имел место спад: выпуск сократился на 11,7% до 12,5 млн. м3.

| Рис. 1. Динамика производства теплоизоляционных материалов из минеральной ваты в РФ в 2005-2011 гг. и прогноз на 2012 г., тыс. м3, и темпы роста, % |

|

| Источник. ABARUS Market Research по данным ФСГС РФ |

В 2010 году был зафиксирован заметный прирост – сразу на 22,6%, в 2011 году ситуация была более сдержанной – прирост снизился до 18,2% (но в абсолютном выражении все те же дополнительные 2800 тыс. м3, что и в 2010 году). Логично предположить, что в 2012 году, несмотря на все пессимистичные ожидания, отечественное производство выдаст не меньше чем 20,5 млн. м3.

Помимо сокращения темпов роста в 2008 г. и 2009 г, особенностью этого периода стала иная, чем в 2007 г., динамика выпуска по месяцам. Так, если в 2007 г. наиболее продуктивными были весенние и летние месяцы года, то в 2008-2009 гг. производство активизировалось только к осени. 2010 и 2011 годы повторяют эту динамику, но более высокой линией. Также стоит обратить внимание на сильное снижение объемов производства в первом квартале 2009 г.: лишь в апреле объем выпуска минераловатной теплоизоляции сравнялся с показателями 2008 г., но затем снова упал.

Во втором полугодии 2010 года производство развивается более активно: в апреле-мае выпуск сравнялся с уровнем 2007 и 2008 гг. А с июня объемы производства заметно превышают выпуск всех предыдущих лет.

| Рис. 2. Динамика производства теплоизоляционных материалов из минеральной ваты в РФ по месяцам в 2007-2012 гг. (2012 г. – январь-март), тыс. м3 |

|

| Источник. ABARUS Market Research по данным ФСГС РФ. |

Весь 2011 год смотрится хорошо – в январе наконец-то произведено столько же, сколько в самом удачном январе всего рассматриваемого периода, а именно – 2007 года. А затем линия уверенно идет вверх, и даже в декабре не делает традиционный «кивок носом», а растет вверх, в расчете на удачный строительный сезон наступающего года. Действительно, начало 2012 года также выглядит оптимистичным – в январе–марте было произведено на 28,7% больше, чем за аналогичный период 2011 года. Но прирост всего 2012 года вряд ли будет таким же высоким, поскольку все еще срабатывает эффект низкой базы – к примеру, в первом квартале прошлого года тоже был прирост 30% по отношению к аналогичному периоду, только в результате (по итогам всего года) получилось 18,3%.

В целом видно, что российский рынок минеральной ваты держится в основном на собственном производстве. До кризиса ежегодные приросты производства были значительно выше, чем приросты рынка, а кризисное падение – меньше. В дальнейшем это соотношение восстановится, и приросты производства снова будут опережать приросты рынка. Обратное соотношение, зафиксированное в 2010-2011 гг., свидетельствует о том, что объем рынка, включая импорт, отталкивался от более низкой базы (импорт сократился сильнее производства, но и восстанавливается в первые годы после кризиса активнее).

| Рис. 3. Сравнительная динамика ежегодных приростов производства минеральной ваты и объема рынка в 2006-2011 гг., % |

|

| Источник. Расчеты ABARUS Market Research. |

Производство в географическом разрезе

Если рассматривать географический аспект, то обнаруживается, что безусловным лидером на рынке каменной ваты является Центральный округ – его доля в последние три года стабильно держится на уровне 42-43% от общероссийского выпуска.

| Рис. 4. Динамика соотношения долей Федеральных округов в общем производстве минераловатной продукции в 2005-2011 гг. (%). |

|

| Источник. ABARUS Market Research по данным ФСГС РФ. |

Значительную долю занимают Уральский и Приволжский федеральные округа. Более того, можно сказать, доля ПФО увеличивается за счет УФО, и если в 2005 г. в Уральском округе производилось в 2,5 раза больше, чем в Приволжском, то теперь они почти сравнялись. Создается впечатление, что в Уральском округе сокращается производство минеральной ваты, на самом же деле оно растет, просто в этом производстве участвуют всего два представителя от УФО – Свердловская и Челябинская области – и им трудно соревноваться с многочисленными регионами из других округов.

Доля Северо-Западного округа с 2006 года остается практически неизменной (с еле заметной тенденцией к увеличению). Доля Сибирского округа колеблется от 6% до 10%. Доли Южного федерального округа, как и Дальневосточного, и без того небольшие, продолжают медленно уменьшаться.

Распределение производства по регионам выглядит следующим образом. Основными «соперниками» являются Московская и Челябинская область. В настоящее время выпуск в этих регионах практически одинаков, тогда как в 2005 году в Московской производилось значительно больше. Оба региона испытывают давление со стороны других активно развивающихся областей. Особенно следует выделить Белгородскую, Ленинградскую, Рязанскую и Тамбовскую области, а также Республику Татарстан. В целом можно отметить тенденцию к более равномерному распределению производства по регионам.

Таким образом, можно сказать, что производство минераловатной теплоизоляции тяготеет к рынкам сбыта – региональная структура распределения выпуска все больше становится похожей на структуру распределения строительства. Исключением является только Южный федеральный округ – в плане строительства он находится в лидерах, а в плане производства минеральной ваты – в аутсайдерах. Объяснить это расхождение можно тем, что в южных регионах необходимость теплоизоляции конструкций не так актуальна, как для других регионов страны – северных и восточных.

Также на распределение долей ФО на рынке каменной ваты влияет возможность дешевого импорта, близость к сырьевой базе, развитость инфраструктуры, а также советское наследие. Дефицит теплоизоляционных изделий из каменной ваты в Дальневосточном ФО легко объясняется дешевым импортом из Китая. Незначительное производство материала в Южном федеральном округе определяется особенностями экономической деятельности региона, основной профиль деятельности которого – аграрная промышленность. Напротив, Урал, для которого характерно обилие полезных ископаемых, специализируется на производстве строительных материалов, в том числе теплоизоляционных. Стимулом к производству большого объема каменной ваты в Центральном ФО стала высокая активность строительного сектора в Москве и Московской области. Не стоит также забывать, что предпринимателю проще переоснастить существующий с советских времен завод, чем строить новый. Большинство подобных заводов расположено именно в ЦФО и УФО. Определенное воздействие оказывает и политический фактор – создание особых экономических зон, деятельность на территории которых связана с меньшими административными издержками. В связи с этим в ближайшем будущем стоит ожидать развитие рынка теплоизоляционных материалов в Татарстане.

Низкая плотность материала не способствует снижению издержек на его перевозку, поэтому любой локальный рынок, который предъявляет высокий спрос на минеральную вату, но снабжается при этом завозными материалами, является потенциально привлекательным для инвестиций в местное производство.

Производители

После пяти лет ежегодного мониторинга рынка теплоизоляционных материалов специалисты ABARUS Market Research отмечают все возрастающую разницу между официальной статистикой производства теплоизолирующей продукции, в том числе минеральной ваты, и ее реальным объемом выпуска. Если в 2005 году эта разница составляла 600 тыс. м3 (8000 против 7400), то в 2011 г. это уже 5 100 тыс. м3 (18 100 против 13 000), несмотря на все попытки Росстата усовершенствовать учет. Такой разрыв говорит о том, что на российском рынке теплоизоляции по-прежнему работает множество небольших компаний, не отчитывающихся должным образом перед местными статистическими организациями.

Однако некоторые из этих организаций растут, предпринимают более активные маркетинговые усилия на рынке, что впоследствии делает возможным их обнаружение «в ручном режиме». Так, в мае этого года список производителей минеральной ваты вновь пополнился несколькими компаниями, которые на самом деле работали и до кризиса, просто не попадали в фокус зрения исследователей. Также в данном списке появились и новички – предприятия, открывшиеся или начавшие фактический выпуск минеральной ваты в 2010 или 2011 г. Всего в России, по последним подсчетам, работает порядка 45-50 заводов самого различного масштаба.

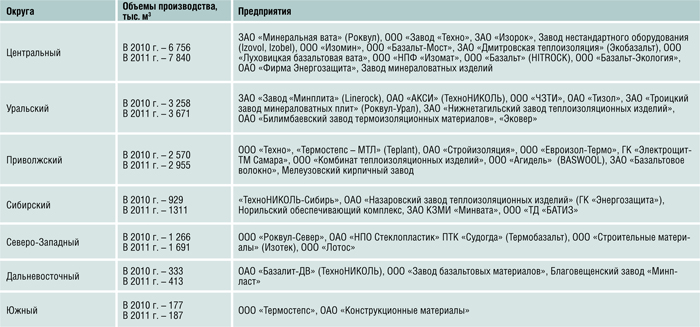

| Производство минераловатных изделий в РФ по округам и перечень работающих производителей |

|

| Источник. Расчеты ABARUS Market Research по данным компаний и официальной статистики. |

Уже в разгар кризиса стало понятно, что не всем участника рынка удастся его пережить, основной объем банкротств пришелся на 2009-2010 гг., но закрытия наблюдались и в 2011 г.

В числе самых крупных потерь можно назвать холдинг «Термостепс», владельцы которого выбрали не самое подходящее время для раскрутки бизнеса под масштабные кредиты, в результате чего встали екатеринбургский, ярославский, салаватский и омский заводы. Хотя еще совсем недавно этот производитель был одним из самых заметных и перспективных игроков российского строительного рынка, оснащающий свое производство современным оборудованием. В результате выстояло всего одно предприятие – Волгоградский завод «Термостепс». На рубеже 2010-2011 гг. существовал риск, что активы этой компании могут подвергнуться принудительной реализации в счет уплаты долгов всей группы, которых накопилось немало, однако по состоянию на середину мая 2012 года волгоградское предприятие «Термостепс» продолжает функционировать и даже понемногу наращивает выпуск. Еще одна компания, бывшая в составе Группы, – «Термостепс-МТЛ» из Самары – сменила собственника и начала «сольную карьеру» сразу же, как только наступили тяжелые времена (в октябре 2008 г.). Теперь кредиторам довольно сложно доказать ее причастность к долгам бывшего холдинга, а «МТЛ» активно развивается, правда, к рынку минеральной ваты имеет не совсем прямое отношение, так как производит материал только для собственных нужд (предприятие изготавливает «сэндвич-панели»).

В 2009 г. процедуру банкротства пережило ОАО «Теплоизоляция», оставив в белгородской области только одного, но зато очень крупного производителя – Завод нестандартного оборудования (Izovol). По всей видимости, совсем потеряла своих производителей Нижегородская область – в 2009 году остановилось производство Группы «Тивул» (заводы «Тивул-Кстово» и «Тивул-Арзамас»), а в 2010 г. прекратило производство ОАО «Теплоизол». Первый завод ГК «Тивул» был запущен в 60-е годы, второй – в 1985 г. Как ГК «Тивул» предприятия существуют с 2006 г. До этого заводы действовали в рамках ГК «Минвата».

В 2010 г. прекратил производство теплоизоляции Воронежский завод строительных материалов, сосредоточив свои усилия на выпуске силикатных изделий. Нет сведений о функционировании новосибирского ЗАО «Термиз». И довольно новое производство в Ставропольском крае («Ойлтехнострой», торговая марка «Базиз»), которое было запущено в январе 2009 года, тоже не продемонстрировало долговечности. В 2011 году остановилось производство на заводе «Изоплит» (Тверская область, также входило в Группу «Термостепс»), а также на Новомальтинском заводе строительных материалов (Иркутская область).

Кроме этого, стоит отметить наблюдавшийся в 2008-2011 гг. процесс смены собственников с отечественных на иностранных у некоторых предприятий, что тоже является прямым следствием кризиса. Как уже было сказано выше, в 2008 г. ОАО «Термостепс-МТЛ» перешло к ИФ Baring Vostok Capital Partners (Tabellion Limited). В июне 2010 г. ЗАО «Троицкий завод минераловатных плит» от компании Linerock перешел в собственность ГК «Rockwool Russia». А сам Linerock в июле 2011 г. стал собственностью международного концерна Saint-Gobain.

Новые игроки рынка

В целом стоит отметить, что крупные российские производители вполне успешно справились с кризисной ситуацией. На большинстве предприятий спад носил ограниченный характер, а на некоторых даже в 2009 г. наблюдался положительный прирост. Главное наблюдение сводится к тому, что кризисный период подтолкнул структуру производства к усилению концентрации. Если в 2007 году на первую тройку компаний приходилось 47% от общего объема производства, то в 2010 г. уже почти 60%. При этом доля малых предприятий стремительно сокращалась.

Но вот кризис отпустил, и на рынке снова стали появляться новые предприятия. Экономический кризис, начавшийся в России в 2008 г., помог в более сжатые сроки очистить рынок от наименее эффективных производителей, а успех отдельных молодых предприятий (главным образом, «Изовол») в сочетании с продолжающимся активным рыночным ростом все еще привлекает в отрасль новых игроков.

Что касается новичков, то самым ярким событием последнего времени стало открытие нового завода Rockwool в Алабуге в феврале 2012 года. Завод, по обещаниям собственников, может стать одним из самых крупных не только в России, но и во всей Евразии. Но пока его мощности – 140 тыс. тонн в год – хоть и являются внушительными для отечественного рынка в целом, но с точки зрения ведущих игроков, скорее, выглядят как средние. Обещана вторая производственная линия в самое ближайшее время.

Среди других новичков можно отметить предприятие «Эковер», заработавшее в Свердловской области в

середине 2010 года; башкирское ООО «Агидель», начавшее выпускать минеральную вату под маркой Baswool в 2011 году; ООО «Базальт» из Смоленской области с продукцией Hitrock, а также Завод базальтовых материалов из Якутии. Как показывает практика, наиболее хорошие перспективы открываются компаниям, тщательно прорабатывающим свою маркетинговую стратегию (даже если они одни в своем регионе), включая оригинальную торговую марку. Возможно, именно поэтому наиболее сомневающимся в своем успехе выглядит якутская компания, которая пока не только не обзавелась фирменным названием, но и опирается в своем продвижении не столько на рыночные усилия, сколько на помощь региональных властей.

середине 2010 года; башкирское ООО «Агидель», начавшее выпускать минеральную вату под маркой Baswool в 2011 году; ООО «Базальт» из Смоленской области с продукцией Hitrock, а также Завод базальтовых материалов из Якутии. Как показывает практика, наиболее хорошие перспективы открываются компаниям, тщательно прорабатывающим свою маркетинговую стратегию (даже если они одни в своем регионе), включая оригинальную торговую марку. Возможно, именно поэтому наиболее сомневающимся в своем успехе выглядит якутская компания, которая пока не только не обзавелась фирменным названием, но и опирается в своем продвижении не столько на рыночные усилия, сколько на помощь региональных властей.

1