Производство

На современном рынке напольных покрытий присутствует большое разнообразие материалов. Но, несмотря на это обилие, линолеум по-прежнему является самым известным и продаваемым напольным покрытием в России. Линолеум обладает целым рядом привлекательных для потребителя сторон:

• доступная цена – большой диапазон качественных характеристик и соответствующей им стоимости;

• простота укладки – отсутствие строгих требований к подготовке и выравниванию чернового пола, возможность использования недорогих средств для приклеивания;

• непритязательный уход – влагостойкость и эластичность материала, которые позволяют использовать простые способы мытья и удаления загрязнений;

• высокая степень изнашиваемости и долгий срок службы;

• широкий спектр применения – благодаря свойствам, перечисленным выше, линолеум можно укладывать практически везде: от жилых помещений до специальных.

Производство линолеума в стране до кризиса ежегодно росло на 20%, за исключением некоторых годов «застоя». В 2009 году, когда большая часть строительных материалов потеряла от 20 до 40% докризисного выпуска, производство линолеума снизилось всего на 10%, а в 2010 году уже наметился положительный прирост.

На современном рынке напольных покрытий присутствует большое разнообразие материалов. Но, несмотря на это обилие, линолеум по-прежнему является самым известным и продаваемым напольным покрытием в России. Линолеум обладает целым рядом привлекательных для потребителя сторон:

• доступная цена – большой диапазон качественных характеристик и соответствующей им стоимости;

• простота укладки – отсутствие строгих требований к подготовке и выравниванию чернового пола, возможность использования недорогих средств для приклеивания;

• непритязательный уход – влагостойкость и эластичность материала, которые позволяют использовать простые способы мытья и удаления загрязнений;

• высокая степень изнашиваемости и долгий срок службы;

• широкий спектр применения – благодаря свойствам, перечисленным выше, линолеум можно укладывать практически везде: от жилых помещений до специальных.

Производство линолеума в стране до кризиса ежегодно росло на 20%, за исключением некоторых годов «застоя». В 2009 году, когда большая часть строительных материалов потеряла от 20 до 40% докризисного выпуска, производство линолеума снизилось всего на 10%, а в 2010 году уже наметился положительный прирост.

Рис. 1. Динамика российского рынка линолеума в 2003–2010 гг., млн. м2

Источник. Расчеты ABARUS Market Research по данным ФСГС РФ (Росстат).

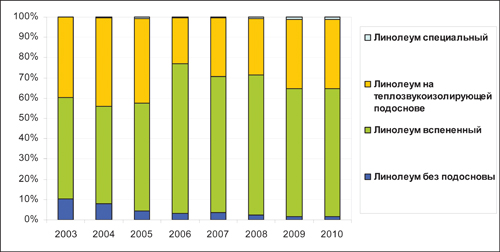

С ростом благосостояния спрос ориентируется в сторону более качественных видов покрытий. Потребительские предпочтения уверенно смещаются в пользу вспененного линолеума, несмотря на то, что, по сравнению с обычным вспененный линолеум значительно дороже. Вспененный линолеум более долговечен, удобен в укладке, обладает повышенными амортизирующими характеристиками и выпускается обычно в широких рулонах.

Источник. Расчеты ABARUS Market Research по данным ФСГС РФ (Росстат).

С ростом благосостояния спрос ориентируется в сторону более качественных видов покрытий. Потребительские предпочтения уверенно смещаются в пользу вспененного линолеума, несмотря на то, что, по сравнению с обычным вспененный линолеум значительно дороже. Вспененный линолеум более долговечен, удобен в укладке, обладает повышенными амортизирующими характеристиками и выпускается обычно в широких рулонах.

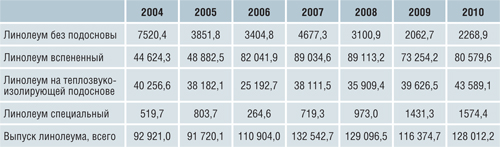

Таблица 1

Производство основных видов линолеума в 2004–2010 г., тыс. м2

Источник. Расчеты ABARUS Market Research по данным ФСГС РФ (Росстат).

Отечественное предложение следует за этими изменениями, хотя в тяжелый кризисный период доля вспененного линолеума в общем объеме выпуска сократилась, уступив около 5% традиционному линолеуму на подоснове.

Производство основных видов линолеума в 2004–2010 г., тыс. м2

Источник. Расчеты ABARUS Market Research по данным ФСГС РФ (Росстат).

Отечественное предложение следует за этими изменениями, хотя в тяжелый кризисный период доля вспененного линолеума в общем объеме выпуска сократилась, уступив около 5% традиционному линолеуму на подоснове.

Рис. 2. Динамика производства основных видов линолеума в России в 2003–2010 гг., %

Источник. Расчеты ABARUS Market Research по данным ФСГС РФ (Росстат).

Структура рынка и основные игроки

За последние пять-шесть лет российское производство продемонстрировало существенное усиление концентрации. Если в 2005 году на долю первых трех производителей приходилось 72,7% общего объема выпуска, что уже тогда было высоким коэффициентом концентрации, то в 2009 году первая тройка аккумулировала уже почти 95%. К слову сказать, первые места остались за теми же компаниями – ЗАО «Таркетт», ООО «Комитекс Лин» и ООО «Стройпластмасс-СП» - правда, последние две компании поменялись местами в этом рейтинге (см. таблицу 2).

Лидером по выпуску линолеума в России по-прежнему является ЗАО «Таркетт» (бренды «Таркетт», «Синтерос» и «Полистиль»). С 2005 г. по 2008 г. завод удвоил объем выпуска (с 49 млн. м2 до 90 млн.). В 2009-2010 гг. производство пришлось снизить, но при этом на долю предприятия все равно приходится более 60% отечественного выпуска.

ООО «Комитекс Лин» (г. Сыктывкар) осуществило в 2006 г. существенный рывок, увеличив производство практически в 2 раза – с 7 млн. м2 до 12,7 млн., оттеснив тем самым на третье место ульяновское ООО «Стройпластмасс-СП». С этого времени «Комитекс Лин» продолжает активно наращивать объемы выпуска, в том числе в кризисном 2009 г. выпуск завода увеличился более чем на 20%.

Среди других заметных игроков можно назвать ООО «Новобалт-Евролин» (Новгородская область), тульские предприятия ООО «Щекинский линолеум» (бывш. ОАО «Химволокно») и ООО «Линстрой» (бывш. ОАО «Камертон»), самарское ОАО «Комбинат «Полимерстройматериалы», ООО «Форбо Калуга». Все перечисленные торговые марки встречаются на московском линолеумном рынке, и попали в поле зрения специалистов агентства ABARUS Market Research в процессе мониторинга, результаты которого представлены в конце статьи.

За рассматриваемый период многие предприятия, производившие линолеум, прекратили выпуск. Из наиболее крупных заводов, покинвших этот рынок, можно назвать подмосковные предприятия ОАО «Мосстройпластмасс» и ОАО «Стройполимер», санкт-петербургское ЗАО «Стройполимер» и чувашское ЗАО «Канашский завод «Полимерстройматериалы». Большая часть этих компаний продолжает функционировать, сосредоточив свои усилия на профильной продукции – различных форм ПВХ, пластмасс и других материалов. Рынок линолеума им пришлось оставить по причине необходимости больших вложений в рекламу и маркетинг, поскольку этот сегмент потребительского рынка уже достиг того уровня развития, когда более важным фактором являются широта ассортимента и узнаваемость бренда, а не доступная цена.

Источник. Расчеты ABARUS Market Research по данным ФСГС РФ (Росстат).

Структура рынка и основные игроки

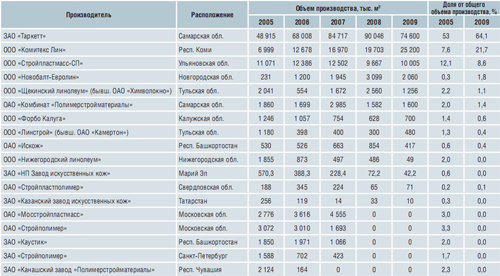

За последние пять-шесть лет российское производство продемонстрировало существенное усиление концентрации. Если в 2005 году на долю первых трех производителей приходилось 72,7% общего объема выпуска, что уже тогда было высоким коэффициентом концентрации, то в 2009 году первая тройка аккумулировала уже почти 95%. К слову сказать, первые места остались за теми же компаниями – ЗАО «Таркетт», ООО «Комитекс Лин» и ООО «Стройпластмасс-СП» - правда, последние две компании поменялись местами в этом рейтинге (см. таблицу 2).

Лидером по выпуску линолеума в России по-прежнему является ЗАО «Таркетт» (бренды «Таркетт», «Синтерос» и «Полистиль»). С 2005 г. по 2008 г. завод удвоил объем выпуска (с 49 млн. м2 до 90 млн.). В 2009-2010 гг. производство пришлось снизить, но при этом на долю предприятия все равно приходится более 60% отечественного выпуска.

ООО «Комитекс Лин» (г. Сыктывкар) осуществило в 2006 г. существенный рывок, увеличив производство практически в 2 раза – с 7 млн. м2 до 12,7 млн., оттеснив тем самым на третье место ульяновское ООО «Стройпластмасс-СП». С этого времени «Комитекс Лин» продолжает активно наращивать объемы выпуска, в том числе в кризисном 2009 г. выпуск завода увеличился более чем на 20%.

Среди других заметных игроков можно назвать ООО «Новобалт-Евролин» (Новгородская область), тульские предприятия ООО «Щекинский линолеум» (бывш. ОАО «Химволокно») и ООО «Линстрой» (бывш. ОАО «Камертон»), самарское ОАО «Комбинат «Полимерстройматериалы», ООО «Форбо Калуга». Все перечисленные торговые марки встречаются на московском линолеумном рынке, и попали в поле зрения специалистов агентства ABARUS Market Research в процессе мониторинга, результаты которого представлены в конце статьи.

За рассматриваемый период многие предприятия, производившие линолеум, прекратили выпуск. Из наиболее крупных заводов, покинвших этот рынок, можно назвать подмосковные предприятия ОАО «Мосстройпластмасс» и ОАО «Стройполимер», санкт-петербургское ЗАО «Стройполимер» и чувашское ЗАО «Канашский завод «Полимерстройматериалы». Большая часть этих компаний продолжает функционировать, сосредоточив свои усилия на профильной продукции – различных форм ПВХ, пластмасс и других материалов. Рынок линолеума им пришлось оставить по причине необходимости больших вложений в рекламу и маркетинг, поскольку этот сегмент потребительского рынка уже достиг того уровня развития, когда более важным фактором являются широта ассортимента и узнаваемость бренда, а не доступная цена.

Таблица 2

Статистика производства линолеума ведущими отечественными предприятиями в 2005–2009 гг.

Источник. Расчеты ABARUS Market Research по данным ФСГС РФ (Росстат).

Сферы применения

В процессе подготовки материала был проведен мониторинг 40 розничных и оптовых компаний Москвы, занимающихся продажей напольных материалов, включая линолеум. Точно такое же мероприятие было проведено четыре года назад, в марте 2007 года, поэтому теперь у нас есть возможность увидеть изменения, произошедшие на рынке.

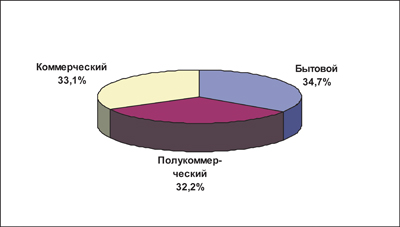

Сфера применения линолеума, как показал мониторинг, примерно равным образом делится на линолеум разных сфер применения. Бытовой линолеум опережает полукоммерческий и коммерческий совсем с небольшим отрывом. Полукоммерческий линолеум с успехом применяется в помещениях с разной нагрузкой, поэтому определить лидера не получается. В целом на каждую из этих категорий приходится треть всей обследованной продукции.

Статистика производства линолеума ведущими отечественными предприятиями в 2005–2009 гг.

Источник. Расчеты ABARUS Market Research по данным ФСГС РФ (Росстат).

Сферы применения

В процессе подготовки материала был проведен мониторинг 40 розничных и оптовых компаний Москвы, занимающихся продажей напольных материалов, включая линолеум. Точно такое же мероприятие было проведено четыре года назад, в марте 2007 года, поэтому теперь у нас есть возможность увидеть изменения, произошедшие на рынке.

Сфера применения линолеума, как показал мониторинг, примерно равным образом делится на линолеум разных сфер применения. Бытовой линолеум опережает полукоммерческий и коммерческий совсем с небольшим отрывом. Полукоммерческий линолеум с успехом применяется в помещениях с разной нагрузкой, поэтому определить лидера не получается. В целом на каждую из этих категорий приходится треть всей обследованной продукции.

Рис. 3. Распределение линолеума в оптовой торговле Москвы по видам

Источник. Мониторинг ABARUS Market Research.

Роль импорта на российском рынке линолеума

Экспертные оценки количественного объема рынка линолеума часто расходятся. Грешат непостоянством и собственные оценки ABARUS Market Research, поскольку статистика производства страдает неточностями и часто меняется, а выяснение правильных показателей импорта затрудняется присутствием в «линолеумных» кодах ТН ВЭД иных материалов, как напольных, так и настенных.

В настоящее время, после проведенных заново расчетов, мы полагаем, что российский рынок линолеума составляет около 156,4 млн. м2 покрытий, из которых чуть меньше 35 млн. приходится на импорт. Ожидается, что уже в 2011 году рынок достигнет предкризисного уровня – 160-165 млн. м2.

Источник. Мониторинг ABARUS Market Research.

Роль импорта на российском рынке линолеума

Экспертные оценки количественного объема рынка линолеума часто расходятся. Грешат непостоянством и собственные оценки ABARUS Market Research, поскольку статистика производства страдает неточностями и часто меняется, а выяснение правильных показателей импорта затрудняется присутствием в «линолеумных» кодах ТН ВЭД иных материалов, как напольных, так и настенных.

В настоящее время, после проведенных заново расчетов, мы полагаем, что российский рынок линолеума составляет около 156,4 млн. м2 покрытий, из которых чуть меньше 35 млн. приходится на импорт. Ожидается, что уже в 2011 году рынок достигнет предкризисного уровня – 160-165 млн. м2.

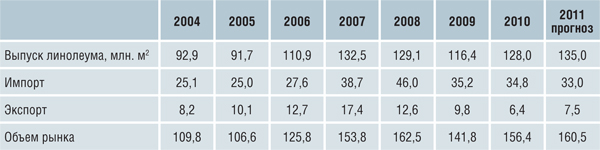

Таблица 3

Расчет объема российского рынка линолеума в 2004–2010 г., млн. м2

Источник. Расчеты ABARUS Market Research.

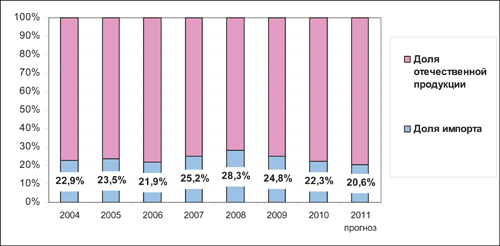

Доля импортного линолеума на российском рынке в период строительного бума 2007–2008 гг. росла и стремилась «пробить планку» в 30%. Однако кризис сыграл на руку предприятиям, расположенным внутри страны, и доля импорта снова начала понижаться. Сейчас она находится на уровне 20-21%.

Расчет объема российского рынка линолеума в 2004–2010 г., млн. м2

Источник. Расчеты ABARUS Market Research.

Доля импортного линолеума на российском рынке в период строительного бума 2007–2008 гг. росла и стремилась «пробить планку» в 30%. Однако кризис сыграл на руку предприятиям, расположенным внутри страны, и доля импорта снова начала понижаться. Сейчас она находится на уровне 20-21%.

Рис. 4. Доля импортной продукции на российском рынке линолеума в 2004–2010 гг., %

Источник. Расчеты ABARUS Market Research по данным ФТС РФ.

Соответственно, сейчас около 80% линолеума, продающегося на российском рынке, приходится на долю отечественных производителей, хотя «отечественной» эту продукцию можно назвать лишь с натяжкой, так как вспомним, что почти 65% российского производства принадлежит немецкому предприятию.

Импортируется линолеум в основном из Сербии (марка Tarkett и Синтелон), Бельгии (марки IVC, Beauflor), Германии (Tarkett, Armstrong), Украины (Винисин), Южной Кореи (LG), Венгрии (Graboplast, Grabo, Terraba), Словении (Juteks).

В меньших количествах поступает линолеум из Польши (Lentex), Нидерландов (Forbo-Linoleum), Швеции (Forbo), Франции (Gerflor), Великобритании (Marley, Polyflor, Altro), Италии.

Марочная структура

Отметим, что на столичных рынках доминируют более дорогие иностранные торговые марки линолеума. Практически не видно югославского «Синтелона» и украинского «Винисина», которые были так популярны еще несколько лет назад.

Источник. Расчеты ABARUS Market Research по данным ФТС РФ.

Соответственно, сейчас около 80% линолеума, продающегося на российском рынке, приходится на долю отечественных производителей, хотя «отечественной» эту продукцию можно назвать лишь с натяжкой, так как вспомним, что почти 65% российского производства принадлежит немецкому предприятию.

Импортируется линолеум в основном из Сербии (марка Tarkett и Синтелон), Бельгии (марки IVC, Beauflor), Германии (Tarkett, Armstrong), Украины (Винисин), Южной Кореи (LG), Венгрии (Graboplast, Grabo, Terraba), Словении (Juteks).

В меньших количествах поступает линолеум из Польши (Lentex), Нидерландов (Forbo-Linoleum), Швеции (Forbo), Франции (Gerflor), Великобритании (Marley, Polyflor, Altro), Италии.

Марочная структура

Отметим, что на столичных рынках доминируют более дорогие иностранные торговые марки линолеума. Практически не видно югославского «Синтелона» и украинского «Винисина», которые были так популярны еще несколько лет назад.

Рис. 5. Представленность марок линолеума в оптовой торговле Москвы, март 2011 г.*

Источник. Мониторинг ABARUS Market Research.

При этом лидерские позиции занимают все те же марки, что и четыре года назад, когда агентство ABARUS Market Research проводило аналогичное исследование – Tarkett (как российского, так и зарубежного производства) и Forbo. На третье место вышла марка Juteks, в 2007 году она занимала пятое место. А четвертым стал Armstrong (в 2007 году он был третьим). Мониторинг показал, что наиболее популярные зарубежные марки не просто сохранили на российском рынке свои позиции, но даже укрепили их. Например, марка Tarkett встречалась в 2007 г. у 22 поставщиков из рассмотренных 40, а в 2011 году – у 33 компаний из 40. Чуть более скромная экспансия удалась марке Forbo: в 2007 г. 21 из 40 поставщиков имели ее в своем ассортименте, а в 2011 г. – уже 27 из того же количества.

Таким образом, можно сказать, что усиление концентрации наблюдается не только в производстве, но и на рынке в целом, раз в этот процесс вовлечены иностранные бренды тоже. При этом важно отметить, что позиции сугубо отечественных производителей («Комитекс», «Новобалт», «Щекино», «Стройпластмасс», «Линолюкс» и др.) стали более заметны в марочном ассортименте. Все эти наблюдения говорят о том, что в процессе концентрации российские торговые марки сформировали некую коалицию, силами которой с рынка постепенно «выдавливаются» менее популярные зарубежные марки, которым отводятся ниши либо дорогого линолеума (в основном коммерческого), либо линолеума особых видов.

______________________________

*Всего 40 оптовых и розничных поставщиков в базе мониторинга.

В. Никольская, директор по исследованиям агентства ABARUS Market Research

Источник. Мониторинг ABARUS Market Research.

При этом лидерские позиции занимают все те же марки, что и четыре года назад, когда агентство ABARUS Market Research проводило аналогичное исследование – Tarkett (как российского, так и зарубежного производства) и Forbo. На третье место вышла марка Juteks, в 2007 году она занимала пятое место. А четвертым стал Armstrong (в 2007 году он был третьим). Мониторинг показал, что наиболее популярные зарубежные марки не просто сохранили на российском рынке свои позиции, но даже укрепили их. Например, марка Tarkett встречалась в 2007 г. у 22 поставщиков из рассмотренных 40, а в 2011 году – у 33 компаний из 40. Чуть более скромная экспансия удалась марке Forbo: в 2007 г. 21 из 40 поставщиков имели ее в своем ассортименте, а в 2011 г. – уже 27 из того же количества.

Таким образом, можно сказать, что усиление концентрации наблюдается не только в производстве, но и на рынке в целом, раз в этот процесс вовлечены иностранные бренды тоже. При этом важно отметить, что позиции сугубо отечественных производителей («Комитекс», «Новобалт», «Щекино», «Стройпластмасс», «Линолюкс» и др.) стали более заметны в марочном ассортименте. Все эти наблюдения говорят о том, что в процессе концентрации российские торговые марки сформировали некую коалицию, силами которой с рынка постепенно «выдавливаются» менее популярные зарубежные марки, которым отводятся ниши либо дорогого линолеума (в основном коммерческого), либо линолеума особых видов.

______________________________

*Всего 40 оптовых и розничных поставщиков в базе мониторинга.

В. Никольская, директор по исследованиям агентства ABARUS Market Research