Характеристика мягких кровельных материалов

Многообразие рулонных кровельных материалов не позволяет их классифицировать по материалу изготовления, так как природа большинства материалов многокомпонентная: они состоят из различных связующих (покровный состав), нанесенных на разную основу, имеют различный финишный внутренний слой; комплекс исходных материалов влияет также на способ соединения кровельного материала и поверхности – приклеивание, наплавление, механическое крепление и т.д. Специалисты классифицируют кровельные материалы различными способами: по назначению, связующему, основе, по способу крепления, по степени современности («поколения») и т.д.

Таблица 1

Сравнительные характеристики основных видов рулонных кровельных материалов

Источник. ABARUS Market Research по данным предприятий, исследовательских организаций и периодических изданий.

При этом следует учитывать, что в рыночных расчетах трудно обойтись без статистической информации, а российская практика учета имеет собственный взгляд на разделение материалов по категориям, и этот взгляд несколько устарел по отношению к реалиям рынка. В частности, статистика разделяет рубероид и пергамин на отдельные категории, тогда как в реальности эти материалы имеют больше общего, чем различий. При этом в статистике нет упоминания о большинстве современных материалов.

Все рулонные кровельные материалы можно разбить на пять групп, четыре из которых относятся к битуминозным:

* Пергамин

* Битумные материалы на картонной основе (рубероид)

* Материалы из окисленного битума на негниющих основах (стеклохолсте, стеклоткани, полиэстере)

* Материалы из битума, модифицированного полимерами на негниющих основах (полимерно-битумные);

* Полимерные мембраны.

В настоящее время ни один из этих сегментов нельзя рассматривать в качестве аутсайдера. Тот факт, что производство материалов первой и второй групп растет медленными темпами – по 7-10% в год даже в благополучные периоды – свидетельствует лишь о значительном масштабе этого сегмента: даже 5% ежегодного прироста представляют собой ни много ни мало 25-30 млн м2. Это в 5 раз больше всего объема рынка полимерных мембран (материалов из третьего сегмента), который, к слову сказать, растет гораздо активнее – на 20-30% в год.

Поэтому у каждой ниши есть свои плюсы: у традиционных материалов – широкая группа верных потребителей с устоявшимися привычками и стабильные заказы (в том числе за рубежом, куда ежегодно уходит по 70-80 млн м2), а у новых материалов – более высокая рыночная маржа и хорошие перспективы развития.

Динамика производства

До 2011 года агентство ABARUS Market Research, как и многие участники исследовательского рынка, при оценке объема производства мягких кровельных материалов опиралось на данные официальной статистики. Однако из-за некорректной классификации предприятий в статистику производства попадали материалы, не имеющие отношения к битуминозным – нетканые пароизоляционные пленки, геомембраны и т.д. По причине включения «неправильных» заводов получалось, что общий объем производства мягких кровельных материалов в России за период с 1998 по 2008 гг. увеличился почти в 2 раза и достиг 700 млн. м2.

На самом деле отечественные производственные мощности, даже с учетом незадействованных, не способны на подобные объемы. В связи с этим в 2012 году специалисты ABARUS Market Research рассчитали общий объем производства, исходя из суммы выпуска всеми заводами, производящими именно битумные рулонные материалы. Полученная таким образом динамика производства изображена на рис. 1, а информация о выпуске по отдельным регионам – в Таблице 1.

Рис. 1. Динамика выпуска рулонных кровельных материалов в России, 2005-2011 гг. и прогноз на 2012 г., млн. м2

Источник. ABARUS Market Research, скорректированные данные ФСГС РФ (Росстат).

Непосредственно перед кризисом производство росло на 9-10% в год, в предыдущие периоды приросты выпуска носили более аккуратный характер – 5-7% в год. В 2007 г. объем произведенной продукции составил 580 млн м2, в 2008 г. – 553 млн.м2 (без учета мягкой битумной черепицы «шингласс», подкровельных пленок и полимерных мембран). В 2009 г. выпуск рулонных кровельных материалов сократился на 19,2% и составил 447 млн.м2. После кризиса объем стал восстанавливаться привычными для него невысокими темпами. В результате даже в 2012 году докризисный уровень производства, скорее всего, не будет достигнут.

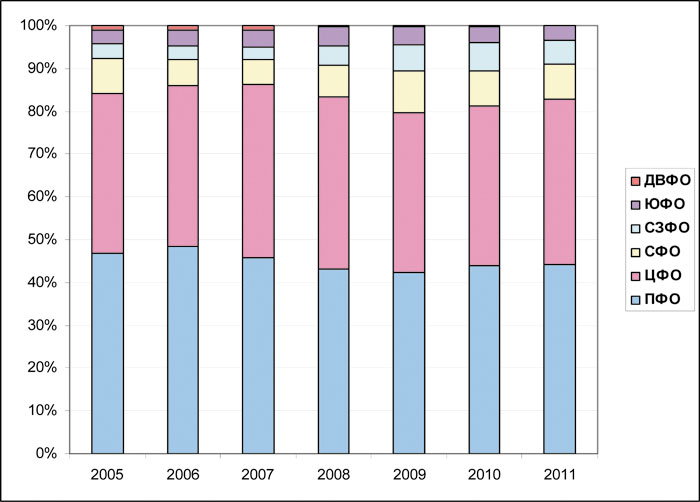

География производства

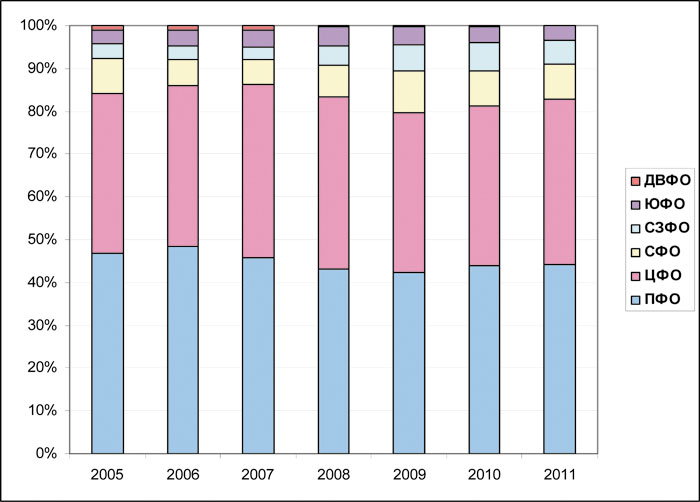

Основной объем данной продукции по-прежнему производится в Центральном и Приволжском округах. Доля Приволжского округа, несмотря на некоторые колебания, остается стабильной в течение последних семи лет и составляет около 45%. Доля Центрального округа тоже приблизилась к 40%.

Постепенно растет доля Северо-Западного и Сибирского округов. Доля Южного округа (вместе с Северо-Кавказским) остается стабильной, а Дальневосточного – уменьшается и становится на общем фоне незаметной. Регионы Уральского ФО в общем перечне отсутствуют, так как либо не производят мягкие кровельные материалы, либо делают это в незначительном объеме.

Рис. 2. Структура производства рулонных кровельных материалов по федеральным округам РФ, 2005-2011 гг., %

Источник. ABARUS Market Research, скорректированные данные ФСГС РФ (Росстат).

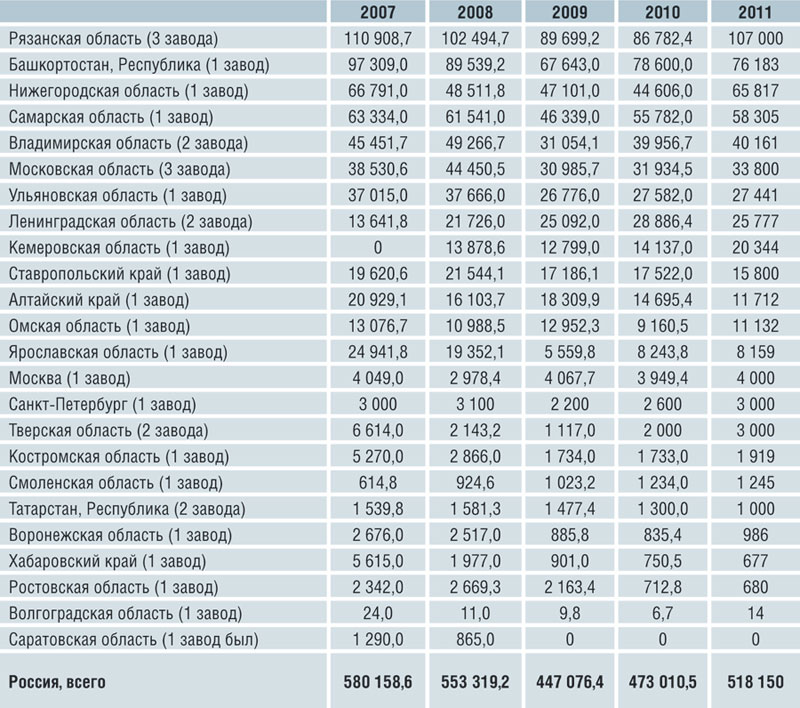

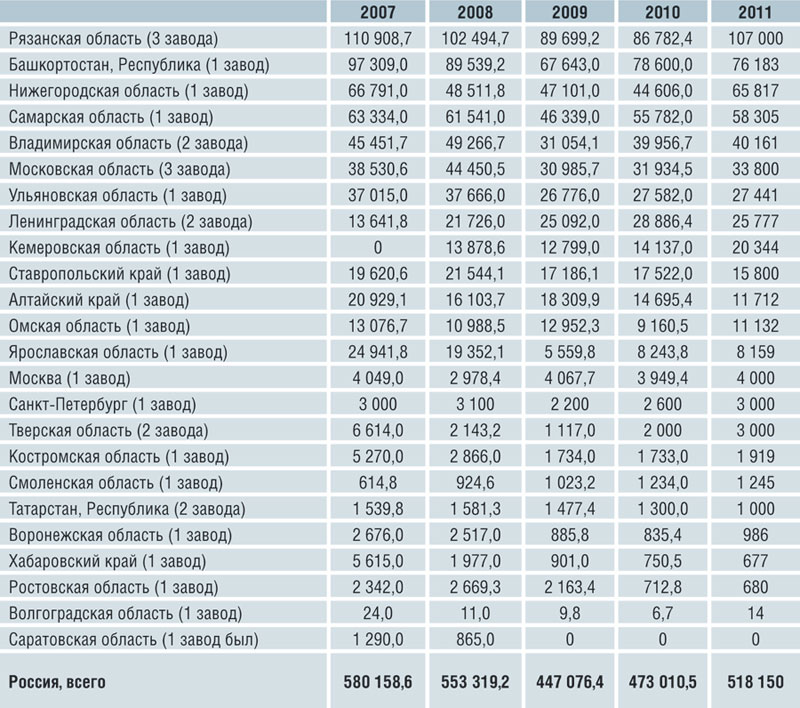

Что касается распределения выпуска по регионам, то здесь лидирует Рязанская область, занимая 20% от общероссийского выпуска. Около 15% приходится на Башкортостан. Нижегородская и Самарская области занимают по 10-12%. Также следует отметить Владимирскую и Московскую области, в этих регионах производство постепенно увеличивается, и составляет по 7-9% от общероссийского. Увеличивается доля Кемеровской области, хотя она вошла в список производителей всего 4 года назад.

Таблица 2

Выпуск рулонных кровельных материалов (без учета гибкой черепицы) по регионам, 2007-2011 гг., тыс.м2

Источник. ABARUS Market Research, скорректированные данные ФСГС РФ (Росстат).

Источник. ABARUS Market Research, скорректированные данные ФСГС РФ (Росстат).

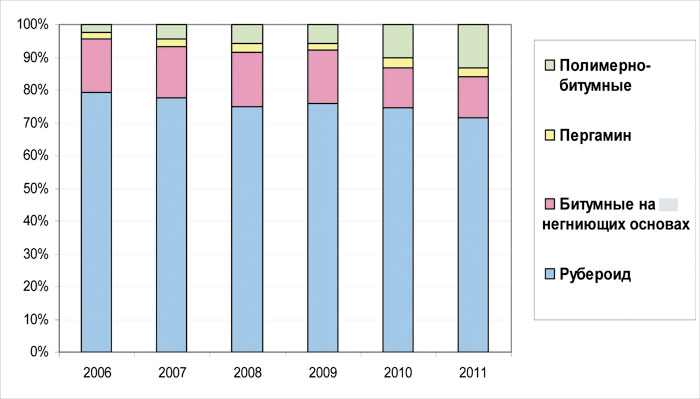

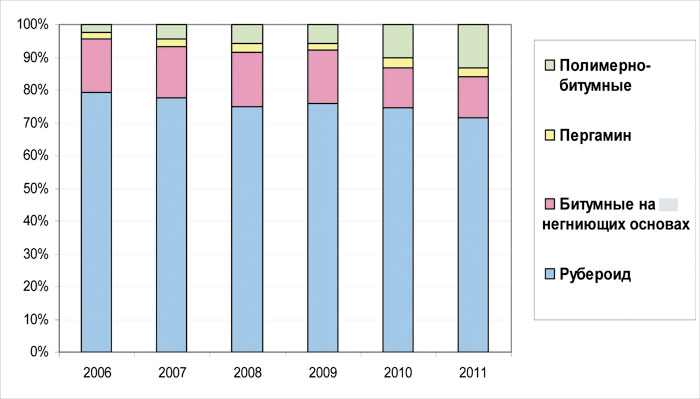

Структура производства по видам

Тенденция последних лет – постепенный отказ строительных организаций от применения рубероида и пергамина в пользу более дорогих и качественных современных материалов. Среди битуминозных материалов все большей популярностью у строителей пользуются материалы из модифицированного битума на стекловолокнистой или синтетической основе. Статистика производства эту тенденцию подтверждает, однако процесс отказа от дешевых материалов происходит не быстро.

Рубероид в России изготавливает большое количество предприятий, включая лидера рынка корпорацию «ТехноНИКОЛЬ», которая старается присутствовать во всех ценовых сегментах рынка кровельных материалов, чтобы охватить как можно больший объем спроса. Доля рубероида в общей сумме мягкой кровли по-прежнему лидирующая. В динамике она уменьшается: снизившись за 10 лет с 93% до 60% (в 2008 году), лишь в 2009-2010 гг. немного упрочив свои позиции до 63%.

На смену рубероиду на рынке постоянного появляются новые материалы или модифицируются старые с лучшими потребительскими характеристиками, более долговечные, и в то же время экологически безопасные. Характеристики этих материалов тесно переплетаются, что затрудняет их статистический учет.

Рис. 3. Структура выпуска мягких кровельных материалов по видам, 2006-2011 гг., %

Источник: ABARUS Market Research, ФСГС РФ.

Производители

Крупнейшими российскими заводами-производителями мягких кровельных материалов являются компании «ТехноНИКОЛЬ-Учалы» (бывшая Урало-Сибирская компания и ОАО «Кровля», выпускает 70-90 млн м2 материалов в год, расположение – Башкортостан), Нижегородский картонно-рубероидный завод «Техноплекс» (ныне ООО «Империал», выпускает 40-60 млн м2), ЗАО «Мягкая кровля» (г. Самара, 40-60 млн м2) и Рязанский картонно-рубероидный завод (50 млн м2). Две первые из перечисленных компаний входят в число 10 заводов ГК «ТехноНИКОЛЬ». Стоит отметить, что завод «Техноплекс» специализируется на выпуске пенополистирола, и на рынке известен именно как производитель этого теплоизоляционного материала.

В совокупности предприятия холдинга «ТехноНИКОЛЬ» выпускают порядка 300 млн м2 рулонных кровельных материалов в год (без учета полимерных мембран и гибкой черепицы). Этот объем составляет около 60% от общероссийского производства. Таким образом, холдинг является абсолютным лидером на рынке, учитывая незначительность импорта.

Заводы «Мягкая кровля» и Рязанский картонно-рубероидный завод находятся на втором и третьем местах после лидера, на их долю приходится по 10% от всего отечественного производства. На долю завода «Оргкровля» приходится около 6%. Остальные предприятия имеют менее заметные доли.

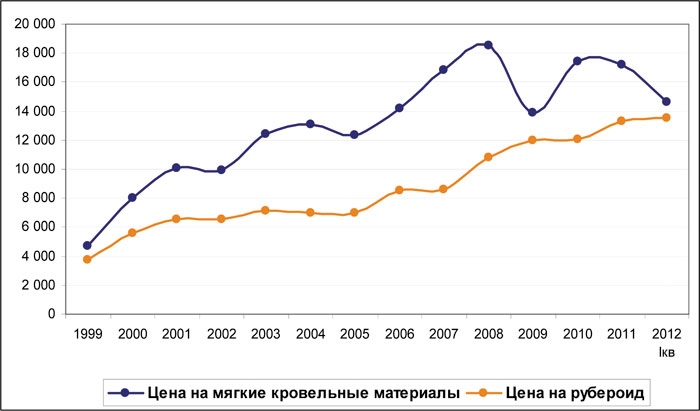

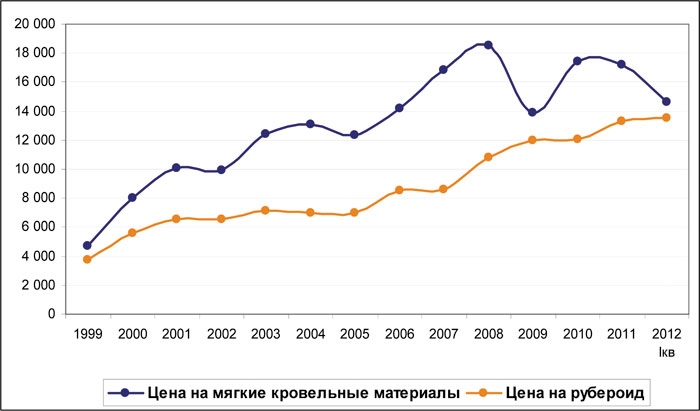

Цены

Динамика отпускных цен производителей показывает, что цены на рубероид, ранее заметно отстававшие от средних общих цен на мягкие рулонные материалы, теперь приближаются к ним. Особенно сильно разрыв был заметен в 2007-2008 г. В 2009 г., в условиях кризиса, цены на мягкие рулонные материалы резко упали, а цены на рубероид продолжили увеличиваться, и разница сократилась. В течение 2010 года цены на более качественные материалы восстановились, а стоимость рубероида практически замерла на месте. разрыв заметен в 2007-2008 гг., а в 2009 г.ся, а мощности наращиваются.

Но в 2011 году разница между ними снова сократилась, а в первом квартале 2012 года цены и вовсе оказались практически в одной точке.

Рис. 4. Сравнительная динамика цен производителей на рубероид и мягкие кровельные материалы в 1999-2011 гг. и I квартала 2012 г., руб. / тыс. м2

Источник. ABARUS Market Research, ФСГС РФ.

Обычно период спада цен приходится на начало года, но в феврале-марте происходит резкий рост, и затем продолжается увеличение. Цены 2009 года отличались практическим отсутствием колебаний, за исключением запоздалого снижения в весенние месяцы, когда в обычные годы, наоборот, происходит рост. В 2010-2011 гг. ситуация уже похожа на стандартное сезонное поведение цен. А вот в первом квартале 2012 года заметно замедление.

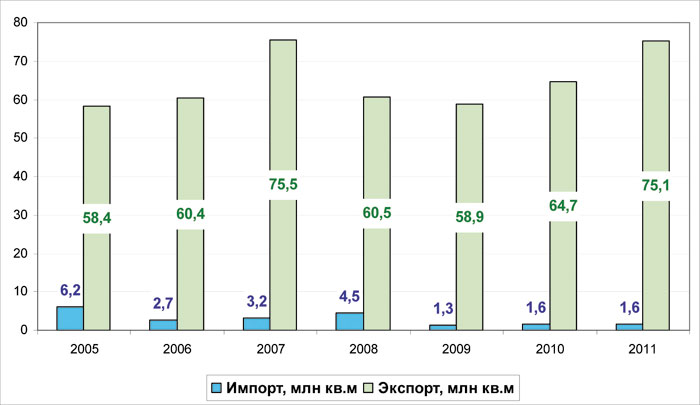

Экспорт

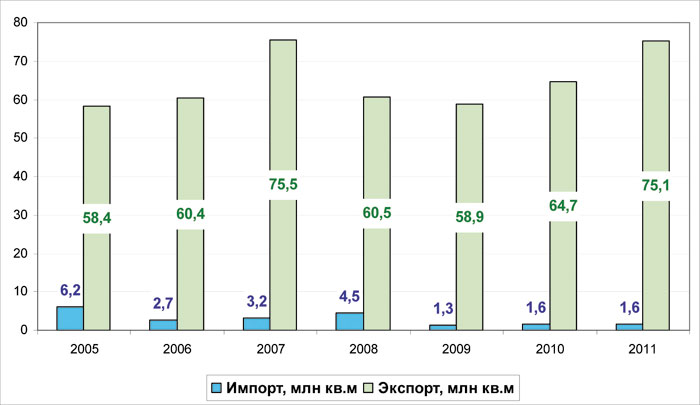

Перед кризисом экспорт битуминозных кровельных материалов активно рос. За период с 2000 по 2007 г. объем российского экспорта битуминозных рулонных кровельных материалов увеличился в 6,5 раз и превысил 75 млн. м2 в 2007 году. В 2008-2011 гг. объемы экспорта снизились. Экспортные потоки превышают импорт более чем в 30 раз (последние три года), в 2005 году разница составляла 9 раз.

Рис. 5. Динамика экспорта рулонных битумных кровельных материалов, 2005-2011 гг., млн. м2

Источник. ABARUS Market Research, ФТС РФ

Крупнейшими потребителями российских рулонных материалов являются страны СНГ и Балтии: Казахстан, Украина, Литва, Азербайджан, Молдавия, Латвия, а также Польша, Болгария и некоторые другие европейские страны.

В динамике экспорта битумных рулонных кровельных материалов видна тенденция увеличения потока экспорта в Казахстан (с 17% в 2003 до 29% в 2010 г.) и уменьшения доли экспорта материалов на Украину (с 46% в 2003 до 11% в 2009 г.), которое немного реабилитировалось в 2011 г. Постепенно увеличивается доля Польши и Азербайджана. До 2008 года рос объем поставок в другие страны, в 2009 году он существенно снизился.

Общая характеристика рынка

Рост строительства продолжается, объекты нуждаются в кровельных материалах. Наибольшую активность в спросе на такого рода материалы предъявляет промышленное строительство, возведение коммерческой недвижимости и многоквартирных домов. По-прежнему используются битуминозные материалы и в частном жилищном строительстве на скатные крыши.

В условиях неопределенности развития ситуации в экономике России во второй половине нынешнего года и в 2011-2012 гг. предсказать, как изменится положение дел на рынке мягких кровельных и гидроизоляционных материалов, достаточно сложно. Минэкономразвития предполагает «положительные, но низкие темпы инвестиционной активности» в ближайший год и средние (6-8%) темпы роста инвестиций в последующие три года. Ситуация в строительном комплексе России, соответственно, будет также достаточно неопределенной.

С одной стороны, докризисные темпы роста обещают вернуть подотрасль на уровень 5-7%-ного увеличения рынка, по крайней мере, начиная с 2013 года, когда все кризисные явления затихнут. Другим немаловажным признаком стабильности является отсутствие диффузии среди списка крупнейших производителей. Ведущие компании сохраняют свои позиции, за последние годы не было зафиксировано фактов ухода с рынка крупных или средних по масштабу производств.

С другой стороны, в странах объединенной Европы, согласно данным Евростата, показатель потребления мягких кровельных материалов на душу населения в 2008 году составлял чуть более 1,8 м2/чел, а в России в то же время этот показатель находился на уровне 3 м2/чел. Конечно, следует принимать во внимание разницу в конфигурациях крыш, особенно в жилищном строительстве. Но в любом случае понятно, что экстенсивный путь развития российского рынка уже сейчас имеет свои ограничения.

Однако замедление количественного роста вполне может сопровождаться ростом качественным. При расчете потребности в рулонных кровельных материалах главное внимание следует обратить на изменение структуры потребления кровельных материалов – снижение доли рубероида и аналогичных материалов и рост доли битумно-полимерных материалов, а также рост потребления рулонных полимерных кровельных материалов и геомембран. А также стоит учитывать фактор повышения долговечности современных кровельных материалов, что повлечет снижение потребности для целей ремонта. Ведь нынешний объем производства держится во многом за счет того, что средний срок службы наиболее распространенных кровельных материалов составляет от 5 до 10 лет.

Поэтому можно считать, что сегмент рулонных кровельных материалов является одним из самых перспективных. Однако рыночные перспективы для разных видов рулонных материалов отличаются. Будет и дальше снижаться доля дешевых и недолговечных покрытий. Правда, этот процесс не является стремительным, поскольку дешевизна и простота укладки традиционных материалов (привычка) еще долго будут выступать факторами стабильного спроса на данные товары.

Многообразие рулонных кровельных материалов не позволяет их классифицировать по материалу изготовления, так как природа большинства материалов многокомпонентная: они состоят из различных связующих (покровный состав), нанесенных на разную основу, имеют различный финишный внутренний слой; комплекс исходных материалов влияет также на способ соединения кровельного материала и поверхности – приклеивание, наплавление, механическое крепление и т.д. Специалисты классифицируют кровельные материалы различными способами: по назначению, связующему, основе, по способу крепления, по степени современности («поколения») и т.д.

Таблица 1

Сравнительные характеристики основных видов рулонных кровельных материалов

Источник. ABARUS Market Research по данным предприятий, исследовательских организаций и периодических изданий.

При этом следует учитывать, что в рыночных расчетах трудно обойтись без статистической информации, а российская практика учета имеет собственный взгляд на разделение материалов по категориям, и этот взгляд несколько устарел по отношению к реалиям рынка. В частности, статистика разделяет рубероид и пергамин на отдельные категории, тогда как в реальности эти материалы имеют больше общего, чем различий. При этом в статистике нет упоминания о большинстве современных материалов.

Все рулонные кровельные материалы можно разбить на пять групп, четыре из которых относятся к битуминозным:

* Пергамин

* Битумные материалы на картонной основе (рубероид)

* Материалы из окисленного битума на негниющих основах (стеклохолсте, стеклоткани, полиэстере)

* Материалы из битума, модифицированного полимерами на негниющих основах (полимерно-битумные);

* Полимерные мембраны.

В настоящее время ни один из этих сегментов нельзя рассматривать в качестве аутсайдера. Тот факт, что производство материалов первой и второй групп растет медленными темпами – по 7-10% в год даже в благополучные периоды – свидетельствует лишь о значительном масштабе этого сегмента: даже 5% ежегодного прироста представляют собой ни много ни мало 25-30 млн м2. Это в 5 раз больше всего объема рынка полимерных мембран (материалов из третьего сегмента), который, к слову сказать, растет гораздо активнее – на 20-30% в год.

Поэтому у каждой ниши есть свои плюсы: у традиционных материалов – широкая группа верных потребителей с устоявшимися привычками и стабильные заказы (в том числе за рубежом, куда ежегодно уходит по 70-80 млн м2), а у новых материалов – более высокая рыночная маржа и хорошие перспективы развития.

Динамика производства

До 2011 года агентство ABARUS Market Research, как и многие участники исследовательского рынка, при оценке объема производства мягких кровельных материалов опиралось на данные официальной статистики. Однако из-за некорректной классификации предприятий в статистику производства попадали материалы, не имеющие отношения к битуминозным – нетканые пароизоляционные пленки, геомембраны и т.д. По причине включения «неправильных» заводов получалось, что общий объем производства мягких кровельных материалов в России за период с 1998 по 2008 гг. увеличился почти в 2 раза и достиг 700 млн. м2.

На самом деле отечественные производственные мощности, даже с учетом незадействованных, не способны на подобные объемы. В связи с этим в 2012 году специалисты ABARUS Market Research рассчитали общий объем производства, исходя из суммы выпуска всеми заводами, производящими именно битумные рулонные материалы. Полученная таким образом динамика производства изображена на рис. 1, а информация о выпуске по отдельным регионам – в Таблице 1.

Рис. 1. Динамика выпуска рулонных кровельных материалов в России, 2005-2011 гг. и прогноз на 2012 г., млн. м2

Источник. ABARUS Market Research, скорректированные данные ФСГС РФ (Росстат).

Непосредственно перед кризисом производство росло на 9-10% в год, в предыдущие периоды приросты выпуска носили более аккуратный характер – 5-7% в год. В 2007 г. объем произведенной продукции составил 580 млн м2, в 2008 г. – 553 млн.м2 (без учета мягкой битумной черепицы «шингласс», подкровельных пленок и полимерных мембран). В 2009 г. выпуск рулонных кровельных материалов сократился на 19,2% и составил 447 млн.м2. После кризиса объем стал восстанавливаться привычными для него невысокими темпами. В результате даже в 2012 году докризисный уровень производства, скорее всего, не будет достигнут.

География производства

Основной объем данной продукции по-прежнему производится в Центральном и Приволжском округах. Доля Приволжского округа, несмотря на некоторые колебания, остается стабильной в течение последних семи лет и составляет около 45%. Доля Центрального округа тоже приблизилась к 40%.

Постепенно растет доля Северо-Западного и Сибирского округов. Доля Южного округа (вместе с Северо-Кавказским) остается стабильной, а Дальневосточного – уменьшается и становится на общем фоне незаметной. Регионы Уральского ФО в общем перечне отсутствуют, так как либо не производят мягкие кровельные материалы, либо делают это в незначительном объеме.

Рис. 2. Структура производства рулонных кровельных материалов по федеральным округам РФ, 2005-2011 гг., %

Источник. ABARUS Market Research, скорректированные данные ФСГС РФ (Росстат).

Что касается распределения выпуска по регионам, то здесь лидирует Рязанская область, занимая 20% от общероссийского выпуска. Около 15% приходится на Башкортостан. Нижегородская и Самарская области занимают по 10-12%. Также следует отметить Владимирскую и Московскую области, в этих регионах производство постепенно увеличивается, и составляет по 7-9% от общероссийского. Увеличивается доля Кемеровской области, хотя она вошла в список производителей всего 4 года назад.

Таблица 2

Выпуск рулонных кровельных материалов (без учета гибкой черепицы) по регионам, 2007-2011 гг., тыс.м2

Источник. ABARUS Market Research, скорректированные данные ФСГС РФ (Росстат).

Источник. ABARUS Market Research, скорректированные данные ФСГС РФ (Росстат).

Структура производства по видам

Тенденция последних лет – постепенный отказ строительных организаций от применения рубероида и пергамина в пользу более дорогих и качественных современных материалов. Среди битуминозных материалов все большей популярностью у строителей пользуются материалы из модифицированного битума на стекловолокнистой или синтетической основе. Статистика производства эту тенденцию подтверждает, однако процесс отказа от дешевых материалов происходит не быстро.

Рубероид в России изготавливает большое количество предприятий, включая лидера рынка корпорацию «ТехноНИКОЛЬ», которая старается присутствовать во всех ценовых сегментах рынка кровельных материалов, чтобы охватить как можно больший объем спроса. Доля рубероида в общей сумме мягкой кровли по-прежнему лидирующая. В динамике она уменьшается: снизившись за 10 лет с 93% до 60% (в 2008 году), лишь в 2009-2010 гг. немного упрочив свои позиции до 63%.

На смену рубероиду на рынке постоянного появляются новые материалы или модифицируются старые с лучшими потребительскими характеристиками, более долговечные, и в то же время экологически безопасные. Характеристики этих материалов тесно переплетаются, что затрудняет их статистический учет.

Рис. 3. Структура выпуска мягких кровельных материалов по видам, 2006-2011 гг., %

Источник: ABARUS Market Research, ФСГС РФ.

Производители

Крупнейшими российскими заводами-производителями мягких кровельных материалов являются компании «ТехноНИКОЛЬ-Учалы» (бывшая Урало-Сибирская компания и ОАО «Кровля», выпускает 70-90 млн м2 материалов в год, расположение – Башкортостан), Нижегородский картонно-рубероидный завод «Техноплекс» (ныне ООО «Империал», выпускает 40-60 млн м2), ЗАО «Мягкая кровля» (г. Самара, 40-60 млн м2) и Рязанский картонно-рубероидный завод (50 млн м2). Две первые из перечисленных компаний входят в число 10 заводов ГК «ТехноНИКОЛЬ». Стоит отметить, что завод «Техноплекс» специализируется на выпуске пенополистирола, и на рынке известен именно как производитель этого теплоизоляционного материала.

В совокупности предприятия холдинга «ТехноНИКОЛЬ» выпускают порядка 300 млн м2 рулонных кровельных материалов в год (без учета полимерных мембран и гибкой черепицы). Этот объем составляет около 60% от общероссийского производства. Таким образом, холдинг является абсолютным лидером на рынке, учитывая незначительность импорта.

Заводы «Мягкая кровля» и Рязанский картонно-рубероидный завод находятся на втором и третьем местах после лидера, на их долю приходится по 10% от всего отечественного производства. На долю завода «Оргкровля» приходится около 6%. Остальные предприятия имеют менее заметные доли.

Цены

Динамика отпускных цен производителей показывает, что цены на рубероид, ранее заметно отстававшие от средних общих цен на мягкие рулонные материалы, теперь приближаются к ним. Особенно сильно разрыв был заметен в 2007-2008 г. В 2009 г., в условиях кризиса, цены на мягкие рулонные материалы резко упали, а цены на рубероид продолжили увеличиваться, и разница сократилась. В течение 2010 года цены на более качественные материалы восстановились, а стоимость рубероида практически замерла на месте. разрыв заметен в 2007-2008 гг., а в 2009 г.ся, а мощности наращиваются.

Но в 2011 году разница между ними снова сократилась, а в первом квартале 2012 года цены и вовсе оказались практически в одной точке.

Рис. 4. Сравнительная динамика цен производителей на рубероид и мягкие кровельные материалы в 1999-2011 гг. и I квартала 2012 г., руб. / тыс. м2

Источник. ABARUS Market Research, ФСГС РФ.

Обычно период спада цен приходится на начало года, но в феврале-марте происходит резкий рост, и затем продолжается увеличение. Цены 2009 года отличались практическим отсутствием колебаний, за исключением запоздалого снижения в весенние месяцы, когда в обычные годы, наоборот, происходит рост. В 2010-2011 гг. ситуация уже похожа на стандартное сезонное поведение цен. А вот в первом квартале 2012 года заметно замедление.

Экспорт

Перед кризисом экспорт битуминозных кровельных материалов активно рос. За период с 2000 по 2007 г. объем российского экспорта битуминозных рулонных кровельных материалов увеличился в 6,5 раз и превысил 75 млн. м2 в 2007 году. В 2008-2011 гг. объемы экспорта снизились. Экспортные потоки превышают импорт более чем в 30 раз (последние три года), в 2005 году разница составляла 9 раз.

Рис. 5. Динамика экспорта рулонных битумных кровельных материалов, 2005-2011 гг., млн. м2

Источник. ABARUS Market Research, ФТС РФ

Крупнейшими потребителями российских рулонных материалов являются страны СНГ и Балтии: Казахстан, Украина, Литва, Азербайджан, Молдавия, Латвия, а также Польша, Болгария и некоторые другие европейские страны.

В динамике экспорта битумных рулонных кровельных материалов видна тенденция увеличения потока экспорта в Казахстан (с 17% в 2003 до 29% в 2010 г.) и уменьшения доли экспорта материалов на Украину (с 46% в 2003 до 11% в 2009 г.), которое немного реабилитировалось в 2011 г. Постепенно увеличивается доля Польши и Азербайджана. До 2008 года рос объем поставок в другие страны, в 2009 году он существенно снизился.

Общая характеристика рынка

Рост строительства продолжается, объекты нуждаются в кровельных материалах. Наибольшую активность в спросе на такого рода материалы предъявляет промышленное строительство, возведение коммерческой недвижимости и многоквартирных домов. По-прежнему используются битуминозные материалы и в частном жилищном строительстве на скатные крыши.

В условиях неопределенности развития ситуации в экономике России во второй половине нынешнего года и в 2011-2012 гг. предсказать, как изменится положение дел на рынке мягких кровельных и гидроизоляционных материалов, достаточно сложно. Минэкономразвития предполагает «положительные, но низкие темпы инвестиционной активности» в ближайший год и средние (6-8%) темпы роста инвестиций в последующие три года. Ситуация в строительном комплексе России, соответственно, будет также достаточно неопределенной.

С одной стороны, докризисные темпы роста обещают вернуть подотрасль на уровень 5-7%-ного увеличения рынка, по крайней мере, начиная с 2013 года, когда все кризисные явления затихнут. Другим немаловажным признаком стабильности является отсутствие диффузии среди списка крупнейших производителей. Ведущие компании сохраняют свои позиции, за последние годы не было зафиксировано фактов ухода с рынка крупных или средних по масштабу производств.

С другой стороны, в странах объединенной Европы, согласно данным Евростата, показатель потребления мягких кровельных материалов на душу населения в 2008 году составлял чуть более 1,8 м2/чел, а в России в то же время этот показатель находился на уровне 3 м2/чел. Конечно, следует принимать во внимание разницу в конфигурациях крыш, особенно в жилищном строительстве. Но в любом случае понятно, что экстенсивный путь развития российского рынка уже сейчас имеет свои ограничения.

Однако замедление количественного роста вполне может сопровождаться ростом качественным. При расчете потребности в рулонных кровельных материалах главное внимание следует обратить на изменение структуры потребления кровельных материалов – снижение доли рубероида и аналогичных материалов и рост доли битумно-полимерных материалов, а также рост потребления рулонных полимерных кровельных материалов и геомембран. А также стоит учитывать фактор повышения долговечности современных кровельных материалов, что повлечет снижение потребности для целей ремонта. Ведь нынешний объем производства держится во многом за счет того, что средний срок службы наиболее распространенных кровельных материалов составляет от 5 до 10 лет.

Поэтому можно считать, что сегмент рулонных кровельных материалов является одним из самых перспективных. Однако рыночные перспективы для разных видов рулонных материалов отличаются. Будет и дальше снижаться доля дешевых и недолговечных покрытий. Правда, этот процесс не является стремительным, поскольку дешевизна и простота укладки традиционных материалов (привычка) еще долго будут выступать факторами стабильного спроса на данные товары.