Формирование спроса на напольные покрытия

Можно сказать, что рынок напольных материалов пережил кризис и в настоящее время благополучно выходит из него. Правда, потерь избежать не удалось – в 2009 году падение рынка составило 20%. Однако это лучше, чем состояние, в котором находились в тот момент базовые строительные материалы – рынки кирпича, цемента, бетона, спрос на которые резко сократился из-за снижения строительства.

Несмотря на то, что значительная часть отделочных материалов приобретается для ремонта и улучшения состояния помещений, новое строительство имеет немаловажное значение для сбыта напольных материалов. До 2008 г. спрос на напольные покрытия рос активными темпами вслед за увеличением объемов ввода жилья и коммерческих площадей. В 2009 году жилищное строительство сократилось на 6,7%, в 2010 году – еще на 2,3%. А объекты нежилого назначения показывали еще больший спад.

Теперь, после двух непростых лет строительство наконец-то показало положительные приросты. Тенденция роста стала заметно устойчивой во второй половине года 2011 года. В результате, по данным Росстата, в 2011 году в России было введено в эксплуатацию 788,2 тыс. квартир общей площадью 62,3 млн.м2етров, что составило 106,6% к соответствующему периоду предыдущего года (в 2010 году было введено 58,4 млн. м2 жилья, это 97,6% к 2009 году, см. рис.1). Правда, результаты 2008 года, когда было введено 64,1 млн. м2, пока еще не достигнуты. Таким образом, в период кризиса жилищное строительство потеряло 9% своего объема.

Рис. 1. Динамика ввода жилья в РФ в 2001-2011 гг., млн. м2 и ежегодные приросты, %

Источник. ABARUS Market Research по данным ФСГС РФ.

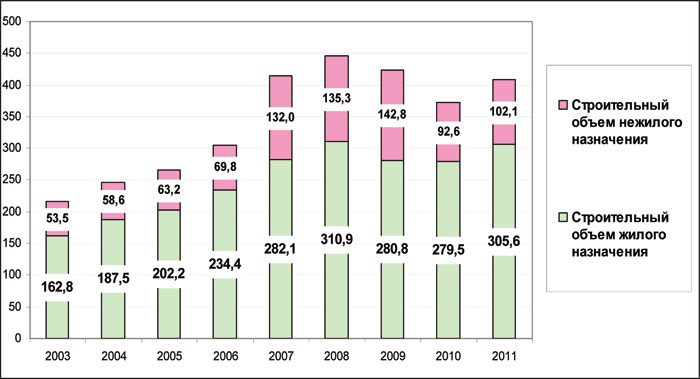

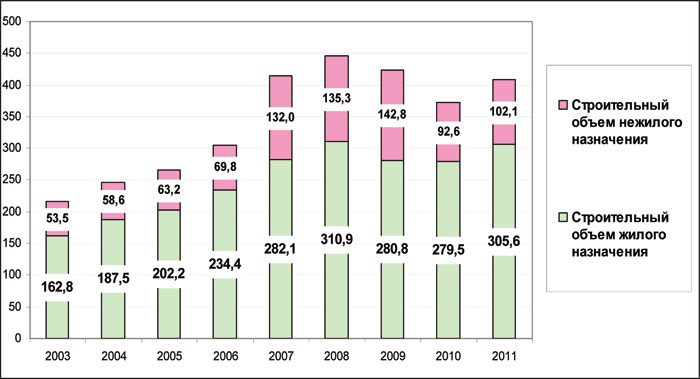

Если анализировать количественные изменения в кубических метрах, то жилых строений в 2010 г. было возведено практически столько же, сколько и в 2009 году, а строительный объем, приходящийся на коммерческие и промышленные сооружения, сократился на 35%. В 2011 году стало расти и то, и другое (см. рис.2). Рынок напольных покрытий начал выходить из «пике» раньше – уже в 2010 году прирост составил 10% (см. Рис.3).

Рис. 2. Динамика объема жилого и нежилого строительства в России в 2003-2011 гг., млн. куб.м.

Источник.ABARUS Market Research по данным ФСГС РФ.

Рис. 3. Динамика российского рынка напольных покрытий в 2002-2011 гг. и прогноз на 2012 г.

Источник. Расчеты ABARUS Market Research.

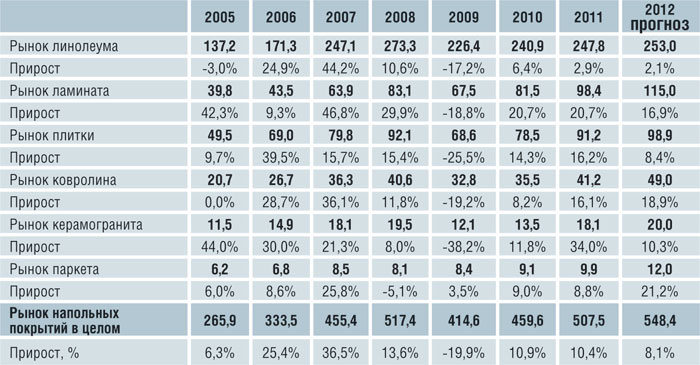

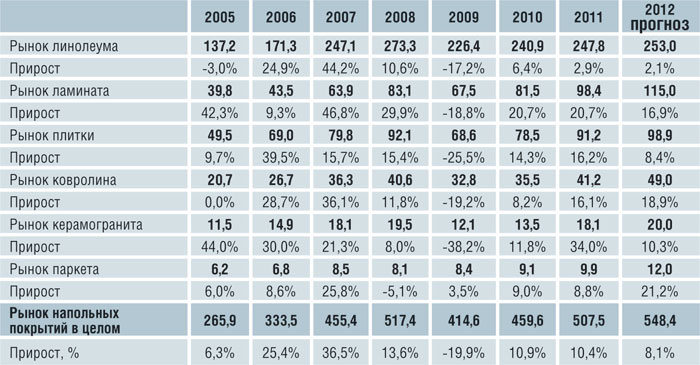

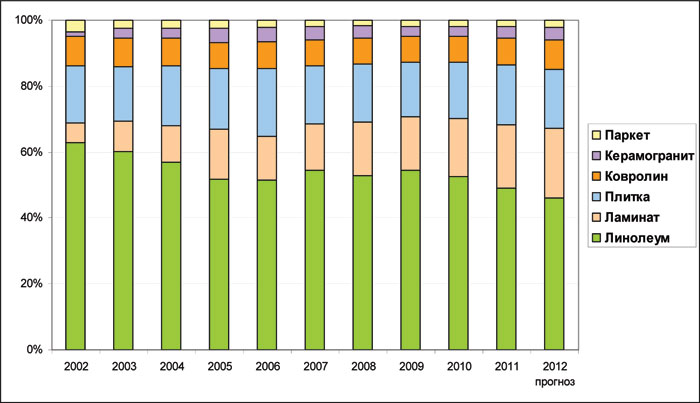

Правда, в 2011 году, когда строительный рынок стал чувствовать себя гораздо лучше, напольные покрытия показали прирост, аналогичный предыдущему году – снова примерно 10%. А в 2012 году темпы роста могут стать еще более скромными – на уровне 8%. Такое замедление связано с неравномерным развитием различных сегментов рынка: самый объемный сегмент – линолеум ПВХ – похоже, теряет в темпах прироста в последние годы. И если в начале 2000-х гг. его доля составляла более 60% всего рынка напольных материалов, то теперь – меньше 50% (см. рис.4).

Тенденции рынка напольных покрытий

Линолеум постепенно вытесняется более новыми материалами – в первую очередь, ламинатом. Сейчас доля ламината приближается к 20%, тогда как еще совсем недавно – в 2005-2006 гг. – составляла не более 10%. Ламинированный паркет – по-прежнему самый быстрорастущий сегмент рынка. До кризиса он ежегодно прибавлял в объеме по 30-40%, и восстанавливается быстрее всех остальных – добавив по 20% в 2010 и 2011 годах.

Рис. 4. Распределение рынка напольных покрытий по видам в 2011 г., %.

Источник. Расчеты ABARUS Market Research.

Керамическая плитка удерживает свою традиционную долю в 16-18%, положение ковролина тоже выглядит устойчивым – 8%, как и 10 лет назад. А вот рынок керамического гранита растет – если в 2002 году доля гранитной плитки составляла около 1,5%, то в 2012 году ожидается 3,5% и даже больше. Доля паркетной продукции в общем объеме рынка уменьшается (в начале 2000-х она была 3,5%, то сейчас – чуть больше 2%), хотя в количественном выражении сегмент паркета вырос более чем в 2 раза. Очевидно, что растет спрос на массивную доску, пробковые полы. Просто паркету довольно трудно становится в эпоху композитных материалов и заменителей.

Что касается непосредственно кризисного периода, то наиболее объемные сегменты – линолеум и ламинат – показали примерно одинаковые темпы снижения 17-19%. Примерно на столько же сократился и сегмент ковролина. Сильнее всего упал спрос на керамику: плитка потеряла более 25% рыночного объема в 2009 году, а керамогранит – целых 38%. Паркетная продукция сохранила спрос, возможно, благодаря тому, что она менее востребована в коммерческом строительстве.

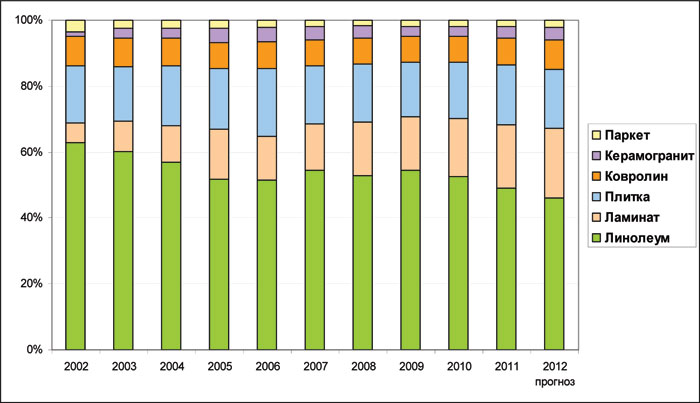

Таблица 1

Рыночные объемы основных сегментов напольных материалов

Источник. Расчеты ABARUS Market Research.

Рис. 5. Динамика рыночных объемов основных сегментов напольных материалов, 2002-2011 гг. и прогноз на 2012 г., %

Источник. Расчеты ABARUS Market Research.

Линолеум

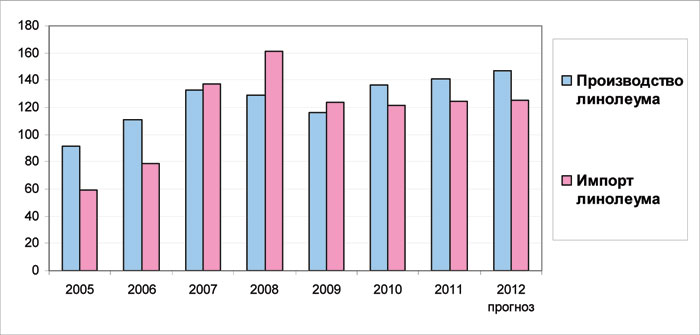

Согласно статистическим данным, в 2007 году в России было произведено 132,5 млн. м2 линолеума всех видов. Более 80% этого объема пришлось на российское подразделение германского концерна «Таркетт» (завод расположен в Самарской области). В 2008 г. отечественные производители выпустили 129 млн. м2 линолеума, а в 2009 г. годовой результат опустился до уровня 116,4 млн.

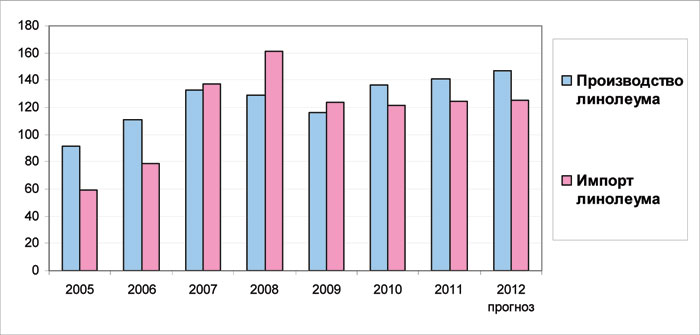

Однако производство быстро восстановилось – уже в 2010 году было выпущено больше, чем до кризиса. Однако на этом бурный рост и остановился – в 2011 г. было выпущено на 3% больше, примерно такой же прирост ожидается и в 2012 году. А если учесть прекращение роста импорта, который «заморозился» на уровне 120 млн. м2 в год, то становится понятно, почему рынок линолеума так медленно растет в последние годы (см. рис. 6).

Рис. 6. Динамика производства и импорта линолеума на российский рынок в 2005-2011 гг. и прогноз на 2012 г., млн. м2

Источник. Расчеты ABARUS Market Research.

ЗАО «Таркетт», пережив спад в первой половине 2008 года, в 2009 году практически вернулось к докризисным показателям. Однако лидирующее положение ведущему игроку сохранять непросто, немецкому заводу «наступают на пятки» уцелевшие в конкурентной борьбе российские производители – в частности, сыктывкарское предприятие «Комитекс» и ульяновское ООО «Стройпластмасс-СП» – первое занимает примерно 20% общероссийского производства, а второе – около 10%.

С приходом кризиса возникло ожидание, что линолеум в тяжелый период сохранит позиции самого популярного материала. В результате же стало очевидно, что этот сегмент точно так же подвержен рискам, как и более дорогие материалы. Одной из причин проблем рынка линолеума в 2008-2009 гг. стал его «перегрев» непосредственно перед кризисом: при росте внутреннего производства наблюдался довольно высокий импорт.

Импорт остался высоким и в кризисное, и в послекризисное время. Основная доля импортного линолеума – это коллекции коммерческих, износостойких линолеумов, которые в России практически не производятся. Коммерческие покрытия приемлемого качества по доступной цене в России выпускает практически только «Таркетт», а для активно развивающегося рынка коммерческой недвижимости выпуска одного производителя недостаточно. Именно этот сегмент рынка выглядит наиболее перспективным, в отличие от рынка бытовых напольных покрытий, где более востребованными становятся комбинированные материалы, с ростом содержания древесных компонентов против синтетических наполнителей.

Керамическая плитка и керамогранит

Выпуск керамической плитки в России активно начал расти еще в начале 2000-х гг., и только мировой финансовый кризис сумел «надломить» непрерывную восходящую линию производства. В 2002-2007 гг. плитка выпускалась с темпами 25-30% положительного ежегодного прироста. В 2009 году, впервые за 10 предшествующих лет, производство напольной плитки, включая керамический гранит, упало – падение составило 12% (до 65,1 млн. м2 против 73,5 в 2008 г.). Но как только острая фаза кризиса миновала – производство керамики снова начало расти – и в 2011 году объем выпуска уже превысил уровень 2008 года. В 2012 году ожидается дальнейшее увеличение.

Рис. 7. Динамика производства и импорта линолеума на российский рынок в 2005-2011 гг. и прогноз на 2012 г., млн. м2

Источник. Расчеты ABARUS Market Research.

В кризис уровень импорта напольной керамики в Россию снизился, но с 2010 года постепенно снова пошел вверх. Основной объем керамической плитки и гранита – около 65-70% – производится внутри страны. Всего в России можно насчитать около 30 компаний-производителей керамической плитки и керамогранита. Практически все самые крупные компании находятся в составе холдингов.

Ведущей по объемам выпуска до недавнего времени была Группа компаний «Юнитайл», которая включает в себя ОАО «Стройфарфор» (Ростовская область), ОАО «Воронежский керамический завод» и ОАО «Кварц» (Ленинградская область). Холдинг выпускает широко известную «шахтинскую плитку», а также керамический гранит под маркой «Техногрес». С наступлением кризиса холдинг погрузился в пучину проблем. Неоднократно останавливалось производство на ленинградском заводе, ростовское предприятие подпитывалось финансовой поддержкой региональных властей, а воронежский завод в настоящее время и вовсе находится на грани банкротства. Менеджмент воронежского завода, который, к слову сказать, работает на полную мощность, обещает разобраться с претензиями кредиторов и не допустить остановки производства.

По мнению специалистов, причины проблем холдинга «Юнитайл» кроются в неэффективном соотношении главных рыночных параметров «цена», «качество», «потребительские предпочтения». Шахтинская плитка продается в низком ценовом сегменте и представляет собой продукцию незамысловатого дизайна.

Более устойчивая рыночная позиция у иностранных заводов и предприятий с умеренными объемами выпуска – активно развиваются холдинг «Керамир» (включает в себя ЗАО «Керамин» из Санкт-Петербурга, ООО «ЗКС» из Челябинской области и ООО «Самарское объединение керамики»), Группа Kerama Marazzi (орловское ЗАО «Велор» вместе с подмосковным заводом Kerama Marazzi), ОАО «Нефрит-Керамика» и другие.

Ламинат

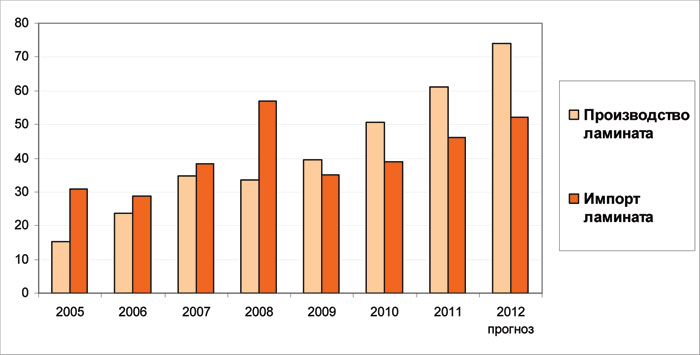

Сегмент ламинированного паркета, как уже было сказано, – самый активно растущий сегмент напольных покрытий, но при этом один из самых сложных для анализа. Отсутствие достоверной статистики производства препятствует правильному расчету рыночных показателей, поэтому приводимые данные носят оценочный характер.

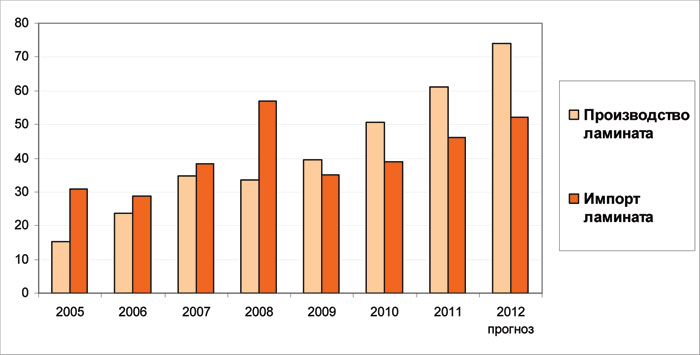

Рис. 8. Динамика производства и импорта ламинированных покрытий на российский рынок в 2005-2011 гг. и прогноз на 2012 г., млн. м2.

Источник. Расчеты ABARUS Market Research.

Значение импорта на этом рынке стремительно снижается – если в 2005 году доля импортного ламината составляла 77%, то в 2012 г. может снизиться до 45%.

До 2010 года на территории России функционировало всего два крупных завода, выпускающих ламинированный паркет – это всемирно известные концерны «Кроностар» и «Кроношпан». Также работает несколько небольших предприятий. В январе 2010 года в подмосковных Мытищах открылся новый завод «Таркетт», начавший производство ламината, идентичного по качеству материалам, производимым в Западной Европе. Плановые объемы производства нового предприятия – 18 млн. м2 в год, при условии полной загрузки подмосковный завод сможет занять 25% от общероссийского производства. С учетом этого события концерн «Таркетт» в последние годы стал главным «хэдлайнером» российского рынка напольных покрытий.

Паркет

Сегмент паркетной продукции на рынке напольных покрытий выглядит особенным. Во-первых, это наиболее самодостаточный сегмент, в котором доля отечественной продукции традиционно превалирует над импортной. А во-вторых, он практически не пострадал от кризиса. Согласно полученным расчетам, объем рынка паркетной продукции немного снизился лишь в 2008 году (на 6%, что больше было похоже на корректировку излишне активного прироста в 2007 году, когда выпуск увеличился на 30%), а в 2009-2011 гг. ежегодный прирост производства составлял 5-10%.

Как уже было сказано, ведущую роль на этом рынке играют отечественные производители. По официальным данным, штучный и щитовой паркет в России производят 35 заводов. На самом деле производителей паркета существенно больше, включая совсем небольшие компании. Крупные паркетные компании поставляют продукцию напрямую строительным и ремонтным компаниям, а средние и мелкие работают на розничном рынке.

Рис. 9. Динамика производства и импорта ламинированных покрытий на российский рынок в 2005-2011 гг. и прогноз на 2012 г., млн. м2

Источник. Расчеты ABARUS Market Research.

Импорт представляет собой паркет и массив из экзотических пород дерева, твердых пород Северной Америки и Европы, а также террасную доску и пробковые полы. Спрос на качественные деревянные напольные материалы растет с каждым годом, хотя объем рынка по-прежнему небольшой.

Можно сказать, что рынок напольных материалов пережил кризис и в настоящее время благополучно выходит из него. Правда, потерь избежать не удалось – в 2009 году падение рынка составило 20%. Однако это лучше, чем состояние, в котором находились в тот момент базовые строительные материалы – рынки кирпича, цемента, бетона, спрос на которые резко сократился из-за снижения строительства.

Несмотря на то, что значительная часть отделочных материалов приобретается для ремонта и улучшения состояния помещений, новое строительство имеет немаловажное значение для сбыта напольных материалов. До 2008 г. спрос на напольные покрытия рос активными темпами вслед за увеличением объемов ввода жилья и коммерческих площадей. В 2009 году жилищное строительство сократилось на 6,7%, в 2010 году – еще на 2,3%. А объекты нежилого назначения показывали еще больший спад.

Теперь, после двух непростых лет строительство наконец-то показало положительные приросты. Тенденция роста стала заметно устойчивой во второй половине года 2011 года. В результате, по данным Росстата, в 2011 году в России было введено в эксплуатацию 788,2 тыс. квартир общей площадью 62,3 млн.м2етров, что составило 106,6% к соответствующему периоду предыдущего года (в 2010 году было введено 58,4 млн. м2 жилья, это 97,6% к 2009 году, см. рис.1). Правда, результаты 2008 года, когда было введено 64,1 млн. м2, пока еще не достигнуты. Таким образом, в период кризиса жилищное строительство потеряло 9% своего объема.

Рис. 1. Динамика ввода жилья в РФ в 2001-2011 гг., млн. м2 и ежегодные приросты, %

Источник. ABARUS Market Research по данным ФСГС РФ.

Если анализировать количественные изменения в кубических метрах, то жилых строений в 2010 г. было возведено практически столько же, сколько и в 2009 году, а строительный объем, приходящийся на коммерческие и промышленные сооружения, сократился на 35%. В 2011 году стало расти и то, и другое (см. рис.2). Рынок напольных покрытий начал выходить из «пике» раньше – уже в 2010 году прирост составил 10% (см. Рис.3).

Рис. 2. Динамика объема жилого и нежилого строительства в России в 2003-2011 гг., млн. куб.м.

Источник.ABARUS Market Research по данным ФСГС РФ.

Рис. 3. Динамика российского рынка напольных покрытий в 2002-2011 гг. и прогноз на 2012 г.

Источник. Расчеты ABARUS Market Research.

Правда, в 2011 году, когда строительный рынок стал чувствовать себя гораздо лучше, напольные покрытия показали прирост, аналогичный предыдущему году – снова примерно 10%. А в 2012 году темпы роста могут стать еще более скромными – на уровне 8%. Такое замедление связано с неравномерным развитием различных сегментов рынка: самый объемный сегмент – линолеум ПВХ – похоже, теряет в темпах прироста в последние годы. И если в начале 2000-х гг. его доля составляла более 60% всего рынка напольных материалов, то теперь – меньше 50% (см. рис.4).

Тенденции рынка напольных покрытий

Линолеум постепенно вытесняется более новыми материалами – в первую очередь, ламинатом. Сейчас доля ламината приближается к 20%, тогда как еще совсем недавно – в 2005-2006 гг. – составляла не более 10%. Ламинированный паркет – по-прежнему самый быстрорастущий сегмент рынка. До кризиса он ежегодно прибавлял в объеме по 30-40%, и восстанавливается быстрее всех остальных – добавив по 20% в 2010 и 2011 годах.

Рис. 4. Распределение рынка напольных покрытий по видам в 2011 г., %.

Источник. Расчеты ABARUS Market Research.

Керамическая плитка удерживает свою традиционную долю в 16-18%, положение ковролина тоже выглядит устойчивым – 8%, как и 10 лет назад. А вот рынок керамического гранита растет – если в 2002 году доля гранитной плитки составляла около 1,5%, то в 2012 году ожидается 3,5% и даже больше. Доля паркетной продукции в общем объеме рынка уменьшается (в начале 2000-х она была 3,5%, то сейчас – чуть больше 2%), хотя в количественном выражении сегмент паркета вырос более чем в 2 раза. Очевидно, что растет спрос на массивную доску, пробковые полы. Просто паркету довольно трудно становится в эпоху композитных материалов и заменителей.

Что касается непосредственно кризисного периода, то наиболее объемные сегменты – линолеум и ламинат – показали примерно одинаковые темпы снижения 17-19%. Примерно на столько же сократился и сегмент ковролина. Сильнее всего упал спрос на керамику: плитка потеряла более 25% рыночного объема в 2009 году, а керамогранит – целых 38%. Паркетная продукция сохранила спрос, возможно, благодаря тому, что она менее востребована в коммерческом строительстве.

Таблица 1

Рыночные объемы основных сегментов напольных материалов

Источник. Расчеты ABARUS Market Research.

Рис. 5. Динамика рыночных объемов основных сегментов напольных материалов, 2002-2011 гг. и прогноз на 2012 г., %

Источник. Расчеты ABARUS Market Research.

Линолеум

Согласно статистическим данным, в 2007 году в России было произведено 132,5 млн. м2 линолеума всех видов. Более 80% этого объема пришлось на российское подразделение германского концерна «Таркетт» (завод расположен в Самарской области). В 2008 г. отечественные производители выпустили 129 млн. м2 линолеума, а в 2009 г. годовой результат опустился до уровня 116,4 млн.

Однако производство быстро восстановилось – уже в 2010 году было выпущено больше, чем до кризиса. Однако на этом бурный рост и остановился – в 2011 г. было выпущено на 3% больше, примерно такой же прирост ожидается и в 2012 году. А если учесть прекращение роста импорта, который «заморозился» на уровне 120 млн. м2 в год, то становится понятно, почему рынок линолеума так медленно растет в последние годы (см. рис. 6).

Рис. 6. Динамика производства и импорта линолеума на российский рынок в 2005-2011 гг. и прогноз на 2012 г., млн. м2

Источник. Расчеты ABARUS Market Research.

ЗАО «Таркетт», пережив спад в первой половине 2008 года, в 2009 году практически вернулось к докризисным показателям. Однако лидирующее положение ведущему игроку сохранять непросто, немецкому заводу «наступают на пятки» уцелевшие в конкурентной борьбе российские производители – в частности, сыктывкарское предприятие «Комитекс» и ульяновское ООО «Стройпластмасс-СП» – первое занимает примерно 20% общероссийского производства, а второе – около 10%.

С приходом кризиса возникло ожидание, что линолеум в тяжелый период сохранит позиции самого популярного материала. В результате же стало очевидно, что этот сегмент точно так же подвержен рискам, как и более дорогие материалы. Одной из причин проблем рынка линолеума в 2008-2009 гг. стал его «перегрев» непосредственно перед кризисом: при росте внутреннего производства наблюдался довольно высокий импорт.

Импорт остался высоким и в кризисное, и в послекризисное время. Основная доля импортного линолеума – это коллекции коммерческих, износостойких линолеумов, которые в России практически не производятся. Коммерческие покрытия приемлемого качества по доступной цене в России выпускает практически только «Таркетт», а для активно развивающегося рынка коммерческой недвижимости выпуска одного производителя недостаточно. Именно этот сегмент рынка выглядит наиболее перспективным, в отличие от рынка бытовых напольных покрытий, где более востребованными становятся комбинированные материалы, с ростом содержания древесных компонентов против синтетических наполнителей.

Керамическая плитка и керамогранит

Выпуск керамической плитки в России активно начал расти еще в начале 2000-х гг., и только мировой финансовый кризис сумел «надломить» непрерывную восходящую линию производства. В 2002-2007 гг. плитка выпускалась с темпами 25-30% положительного ежегодного прироста. В 2009 году, впервые за 10 предшествующих лет, производство напольной плитки, включая керамический гранит, упало – падение составило 12% (до 65,1 млн. м2 против 73,5 в 2008 г.). Но как только острая фаза кризиса миновала – производство керамики снова начало расти – и в 2011 году объем выпуска уже превысил уровень 2008 года. В 2012 году ожидается дальнейшее увеличение.

Рис. 7. Динамика производства и импорта линолеума на российский рынок в 2005-2011 гг. и прогноз на 2012 г., млн. м2

Источник. Расчеты ABARUS Market Research.

В кризис уровень импорта напольной керамики в Россию снизился, но с 2010 года постепенно снова пошел вверх. Основной объем керамической плитки и гранита – около 65-70% – производится внутри страны. Всего в России можно насчитать около 30 компаний-производителей керамической плитки и керамогранита. Практически все самые крупные компании находятся в составе холдингов.

Ведущей по объемам выпуска до недавнего времени была Группа компаний «Юнитайл», которая включает в себя ОАО «Стройфарфор» (Ростовская область), ОАО «Воронежский керамический завод» и ОАО «Кварц» (Ленинградская область). Холдинг выпускает широко известную «шахтинскую плитку», а также керамический гранит под маркой «Техногрес». С наступлением кризиса холдинг погрузился в пучину проблем. Неоднократно останавливалось производство на ленинградском заводе, ростовское предприятие подпитывалось финансовой поддержкой региональных властей, а воронежский завод в настоящее время и вовсе находится на грани банкротства. Менеджмент воронежского завода, который, к слову сказать, работает на полную мощность, обещает разобраться с претензиями кредиторов и не допустить остановки производства.

По мнению специалистов, причины проблем холдинга «Юнитайл» кроются в неэффективном соотношении главных рыночных параметров «цена», «качество», «потребительские предпочтения». Шахтинская плитка продается в низком ценовом сегменте и представляет собой продукцию незамысловатого дизайна.

Более устойчивая рыночная позиция у иностранных заводов и предприятий с умеренными объемами выпуска – активно развиваются холдинг «Керамир» (включает в себя ЗАО «Керамин» из Санкт-Петербурга, ООО «ЗКС» из Челябинской области и ООО «Самарское объединение керамики»), Группа Kerama Marazzi (орловское ЗАО «Велор» вместе с подмосковным заводом Kerama Marazzi), ОАО «Нефрит-Керамика» и другие.

Ламинат

Сегмент ламинированного паркета, как уже было сказано, – самый активно растущий сегмент напольных покрытий, но при этом один из самых сложных для анализа. Отсутствие достоверной статистики производства препятствует правильному расчету рыночных показателей, поэтому приводимые данные носят оценочный характер.

Рис. 8. Динамика производства и импорта ламинированных покрытий на российский рынок в 2005-2011 гг. и прогноз на 2012 г., млн. м2.

Источник. Расчеты ABARUS Market Research.

Значение импорта на этом рынке стремительно снижается – если в 2005 году доля импортного ламината составляла 77%, то в 2012 г. может снизиться до 45%.

До 2010 года на территории России функционировало всего два крупных завода, выпускающих ламинированный паркет – это всемирно известные концерны «Кроностар» и «Кроношпан». Также работает несколько небольших предприятий. В январе 2010 года в подмосковных Мытищах открылся новый завод «Таркетт», начавший производство ламината, идентичного по качеству материалам, производимым в Западной Европе. Плановые объемы производства нового предприятия – 18 млн. м2 в год, при условии полной загрузки подмосковный завод сможет занять 25% от общероссийского производства. С учетом этого события концерн «Таркетт» в последние годы стал главным «хэдлайнером» российского рынка напольных покрытий.

Паркет

Сегмент паркетной продукции на рынке напольных покрытий выглядит особенным. Во-первых, это наиболее самодостаточный сегмент, в котором доля отечественной продукции традиционно превалирует над импортной. А во-вторых, он практически не пострадал от кризиса. Согласно полученным расчетам, объем рынка паркетной продукции немного снизился лишь в 2008 году (на 6%, что больше было похоже на корректировку излишне активного прироста в 2007 году, когда выпуск увеличился на 30%), а в 2009-2011 гг. ежегодный прирост производства составлял 5-10%.

Как уже было сказано, ведущую роль на этом рынке играют отечественные производители. По официальным данным, штучный и щитовой паркет в России производят 35 заводов. На самом деле производителей паркета существенно больше, включая совсем небольшие компании. Крупные паркетные компании поставляют продукцию напрямую строительным и ремонтным компаниям, а средние и мелкие работают на розничном рынке.

Рис. 9. Динамика производства и импорта ламинированных покрытий на российский рынок в 2005-2011 гг. и прогноз на 2012 г., млн. м2

Источник. Расчеты ABARUS Market Research.

Импорт представляет собой паркет и массив из экзотических пород дерева, твердых пород Северной Америки и Европы, а также террасную доску и пробковые полы. Спрос на качественные деревянные напольные материалы растет с каждым годом, хотя объем рынка по-прежнему небольшой.