Рынок ремонтно-строительных услуг находится в прямой зависимости от рынка жилищного строительства, поскольку каждая новая квартира требует ремонта. Однако оценка рынка ремонтных услуг России производится исходя не только из количества вводимого жилья, но и общего объема жилого фонда, с учетом его износа.

Стоимостная оценкарынка ремонта

По данным центра маркетинговых исследований AUP.RU общий объем российского рынка ремонтных услуг в 2007 году оценивался в 2 млрд долл. По оценкам агентства ABARUS Market Research, эта цифра должна быть выше.

Рассчитать объем рынка ремонта удобнее, если столичный и региональный рынки оценивать отдельно. Начнем с оценки московского рынка ремонтных услуг. В 2007 году встречались разные цифры объема московского рынка ремонтных услуг: от 600 млн долл. до 1,5 млрд долл.

Как правило, при оценке в рамках одного города удобно отталкиваться от количества ежегодно стоящихся квадратных метров жилья. Для Москвы в 2006 году их число равнялось 4 779,7 тыс., в 2007 году – 4 821,1 тыс., в 2008 году – 3 279,9 тыс., в 2009 году – 2 703,5 тыс. м².

Большая часть москвичей – 57 % – при ремонте укладываются в бюджет до 1 000 долл., 25 % жителей столицы позволяют себе затратить на это мероприятие от 1 000 до 2 500 долл., и только 18 % располагают возможностями осуществить ремонт стоимостью более 2 500 долл. Принимаем во внимание среднюю цену ремонта 1 м² в Москве в районе 100 долларов.

В результате выходит, что для ремонта новой столичной квартиры требуется потратить не меньше 7-10 тыс. долларов. Имея в виду то, что не все вновь построенные московские квартиры сразу подвергаются ремонту, можно оценить объем сегмента ремонта московских новостроек в 450-500 млн долларов. С другой стороны, ремонт жилья сегментов элитного и бизнес-класса намного превышает 10 тыс. долл., что свидетельствует в пользу оценки этого сегмента рынка в 600 млн долларов.

Таблица 1

Расчет объема московского рынка ремонтных услуг в 2006-2008 годы

Источник: Расчеты ABARUS Market Research по данным СМИ и ФСГС РФ

Теперь необходимо оценить сегмент ремонта вторичного жилья. Согласно оценкам риэлтеров, на вторичном рынке 70 тыс. квартир в Москве ежегодно меняет своих хозяев. Приняв во внимание среднюю площадь московской квартиры в 65 м² (полученную путем деления всего жилищного фонда города, на число квартир) получим около 4,5 млн м² вторичной жилой площади, на которой вероятнее всего проводится ремонт. Таким образом, приняв среднюю цену ремонта в 100 долл., получим еще 450-500 млн долларов.

Остается учесть затраты на текущий ремонт. Они рассчитываются с использованием следующего метода: из величины жилищного фонда города вычитаются все категории жилья, в которых делается ремонт при переезде. Затем весь оставшийся жилой фонд делится на средний межремонтный период в 15 лет. Для Москвы получается 8 млн м², подлежащих текущему ремонту. Для этого сегмента логичнее взять заниженную оценку стоимости ремонта в 50-70 долл., т. к. текущий ремонт чаще всего выполняется силами самих владельцев, а также нередко является выборочным, т. е. осваивается не вся указанная площадь. Таким образом, для этого сегмента получим оценку в 400-500 млн долл.

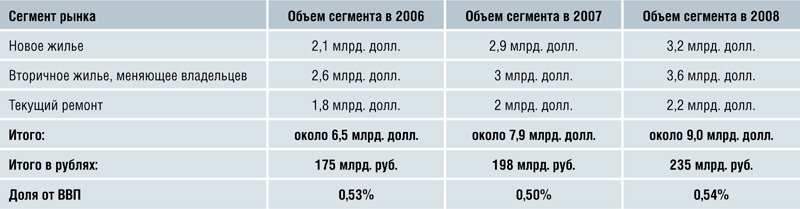

Таблица 2

Расчет объема российского рынка ремонтных услуг в 2006-2008 годы

Источник: Расчеты ABARUS Market Research по данным СМИ и ФСГС РФ

Таким образом, просуммировав все цифры, получим оценочный объем рынка ремонтных услуг Москвы. В течение периода 2006-2008 годов эта цифра немного варьировалась в зависимости от курса доллара и инфляции (см. табл. 1). Расчет за 2009 год еще не был подведен.

Что касается оценки всего ремонтно-строительного рынка страны, то можно воспользоваться соотношением объемов розничной торговли в Москве и других городах России. Исходя из данных по торговым оборотам, известно, что объем розничной торговли Москвы составляет 25 % от общероссийского. Наиболее крупными розничными рынками, помимо Москвы, являются Московская область, Санкт-Петербург и Ленинградская область, Новосибирск, Екатеринбург и другие крупные города. Таким образом, путем арифметических вычислений получаем оценку российского рынка ремонтно-строительных услуг в 2006-2007 годы, а также вычислить долю этого рынка в объеме ВВП страны.

Согласно методике Росстата (см. рис. 1), в составе потребительских расходов домашних хозяйств учитываются расходы на приобретение строительных материалов и расходы на оплату бытовых услуг по ремонту квартир, домов и других построек. Соответственно, с точки зрения Росстата, потребительские расходы домохозяйств на строительство и недвижимость представляют собой текущие расходы населения на мелкий ремонт или, например, окраску деревенского дома.

Рис. 1. Официальная статистика затрат на ремонт и строительство жилья в РФ, млн руб.

Источник: Расчеты ABARUS Market Research по данным ФСГС РФ (Росстат)

Что касается капитального ремонта жилых и подсобных помещений, строительства и приобретения недвижимости, то такие расходы не относятся к потребительским. Росстат полагает, что это инвестиции в основной капитал. Дело в том, что значительной частью населения недвижимость рассматривается не только как жилье (потребительское благо) но и как инвестиции. В этом случае нельзя говорить о их регулярности, как и о регулярности расходов на ремонт.

Согласно статистическим данным, в состав расходов на приобретение строительных материалов для регулярного обслуживания и ремонта жилых помещений включаются следующие расходы: краски и лаки, обои, стекло оконное, сантехническое оборудование, другие строительные и отделочные материалы для ремонта (например, керамическая плитка, паркет, цемент, гвозди, шурупы, ручки дверные и оконные, песок, цемент, алебастр, оконная замазка и др.). В состав потребительских расходов не включаются расходы на приобретение лесо- и пиломатериалов, ДСП и фанеры, кирпича и шифера, так как они связаны со строительством жилых помещений.

В состав оплаты услуг по обслуживанию и ремонту жилых помещений включаются расходы на услуги по ремонту (если при ремонте используются стройматериалы подрядчика, их стоимость из общего объема расходов не выделяется), услуги по проводке и ремонту газовой и электросети, водопровода, канализации, а также регулярные отчисления на капитальный ремонт в ЖСК или жилищное товарищество.

Даже несмотря на то, что многие услуги формально входят в состав квартплаты, жители самостоятельно приобретают материалы, а ремонт выполняют либо сами, либо с привлечением рабочих, не относящихся к РЭУ или ДЕЗ.

Характеристика игроков рынка ремонтных услуг

Основными факторами, по которым можно сегментировать игроков рынка выступают виды ремонта и его цена. Кроме того, ремонтные предприятия можно сегментировать и по их размеру.

Сегмент частных лиц

Как правило, в данном сегменте работают частные лица или незарегистрированные, случайно организованные для выполнения конкретного заказа бригады. Самые «дешевые» рабочие – выходцы из Узбекистана и Молдовы, за ними следуют рабочие из Украины. Оплата таких рабочих зачастую до десяти раз ниже, чем московских специалистов.

Сегмент небольших предприятий

Обычно постоянный состав таких компаний колеблется на уровне 5-10 человек, при этом, при необходимости, нанимаются неквалифицированные помощники или частные мастера по договорам подряда. Стоит отметить, что до сих пор значительная часть таких рабочих привлекается на основании устных соглашений, без официального оформления. Основными организационно-правовыми формами для таких компаний выступают предприниматели без образования юридического лица.

Заказчик, как правило, в таких компаниях общается с бригадиром, который принимает решение об объеме работ и о привлечении дополнительных специалистов. Как и в сегменте частных лиц, такие компании зачастую привлекают рабочих из ближнего зарубежья, в том числе без опыта работы. Однако для данного сегмента уже можно считать правилом привлечение к чистовым, отделочным работам относительно квалифицированных специалистов.

Подавляющее большинство предприятий здесь работает без какого-либо проекта. Это выгодно, прежде всего, самому предприятию: в случае, если заказчик будет недоволен качеством работ, нанять новую компанию без проекта будет сложнее.

Большинство небольших фирм работает, не располагая складом, материалы доставляются с рынка напрямую, под конкретный заказ. Но если объемы продаж повышаются, то содержание склада становится рентабельным, поскольку можно закупать материалы оптом.

Согласно существующей на рынке тенденции, многие подобные компании, состоящие из неквалифицированных рабочих, после нескольких выполненных ремонтов доводят расценки на работу до среднерыночных, однако при этом качество работ все еще остается неудовлетворительным.

Несмотря на то, что сегодня некоторые из подобных предприятий имеют лицензии, ремонтному бизнесу еще далеко до открытости: по словам самих участников рынка, их деятельность остается закрытой в 90% случаев. Столь высокая цифра объясняется трудностью контроля выполняемых работ со стороны налоговой инспекции – даже в случае обнаружения факта работ практически невозможно учесть производимые наличными расчеты между заказчиком и исполнителями.

Сегмент крупныхи специализированных компаний

Сегмент дорогого и элитного ремонта практически целиком принадлежит специализированным строительным компаниям. Здесь уже основной массив работ выполняют строители-москвичи или приезжие специалисты из других регионов страны, имеющие узкую специализацию (электрики, плиточники и т. д.). Кроме того, в таком предприятии обычно присутствует и архитектор, который следит за выполнением проекта. До сих пор данный сегмент считают самым «цивилизованным» на рынке. Именно в этом сегменте работают архитектурные и дизайн-студии.

Эксперты рынка считают, что небольшие предприятия и частные лица выполняют большую долю ремонтных работ на рынке в натуральном выражении, в то же время их доля в денежном выражении намного меньше. Это объясняется несколькими причинами:

• данные категории игроков рынка работают в наиболее дешевом ценовом сегменте;

• соответственно, общий объем валового дохода невысок, несмотря на сравнительно большие объемы.

Рынок ремонтно-строительных услуг имеет интересную особенность: на всем рынке отсутствуют не только поддерживаемые, раскрученные бренды, но и просто общеизвестные марки (за исключением персональной известности отдельных рабочих, мастеров, архитекторов). Специалисты объясняют такую ситуацию несколькими факторами:

• создание крупного, диверсифицированного предприятия, имеющего рабочих всех специальностей, экономически невыгодно. Считается, что в таком случае часть рабочих будет простаивать;

• если строительная компания будет работать легально и демонстрировать свою прибыль, то, опять-таки, считается, что ее работа будет экономически невыгодна.

Впрочем, кроме специализированных ремонтных предприятий, на рынке работает много крупных компаний, позиционирующих ремонтные услуги в качестве сопровождающих к основным: например, фирма занимается продажей сантехники и ее установкой, продажей электроустановочного оборудования и его монтажом и т. д. В этом случае на рынке продвигается именно основной продукт.

Ремонтные компании часто сетуют, что заказчики редко понимают отличия в стоимости ремонта, то есть в оплате труда рабочих. Дешевые, неквалифицированные рабочие просто не знакомы со стандартами, в соответствие с которыми следует работать. Например, они не знают, что дверные ручки необходимо закрывать специальным малярным скотчем, который не оставляет следов, что следует использовать стремянки, не царапающие паркет, и т. д.

Виды и стоимость ремонтных работ

Спрос на ремонтно-отделочные услуги носит ярко выраженный сезонный характер. Основной пик спроса на ремонтно-отделочные услуги приходится на летние месяцы – июль-август. Однако в последние годы влияние сезонности на рынок ослабевает – современные строительные материалы позволяют выполнять ремонт круглогодично.

Согласно опросам исследовательских компаний (в частности, ROMIR Monitoring и др.), в год ремонтные работы производят от 30 % до 40 % жителей России (активность пропорционально зависит от масштаба населенного пункта). Из них около 90 % ограничиваются косметическим ремонтом (50 % делают полный косметический ремонт, 40 % – выборочный), и только 10 % занимаются капитальным. В Москве на капитальный ремонт приходится больше – около 25 % всех ремонтов. Интересна следующая закономерность: тот, кто предпочитают делать выборочный косметический ремонт, редко осуществляют капитальный (весь период проживания в квартире превращается в перманентный ремонт отдельных ее частей).

Наиболее популярны в нашей стране работы по оклейке обоев, побелке или покраске потолков, штукатурке и окраске стен, смене напольных покрытий. Менее популярны установка подвесных (натяжных) потолков, монтаж водяного отопления и систем вентиляции, перепланировка и возведение стен.

Подавляющее большинство россиян проводят ремонт самостоятельно. Лишь 3-5 % жителей России нанимают строительную бригаду. В то время как в Москве более 30 % домашних хозяйств делают ремонт с привлечением специалистов.

Согласно данным информационного портала выставочного форума «Доркомэкспо», в Москве работает до 5 000 специализированных предприятий, занимающихся ремонтом. При этом количество небольших предприятий и, особенно, частных лиц едва ли поддается точному анализу. Такая ситуация объясняется в том числе и тем, что входной барьер на данном рынке крайне низок.

В среднем по России компании дорогого ценового сегмента с оказанием дизайнерских услуг встречаются крайне редко, как правило, в крупных городах, в то время как для Москвы это довольно активно развивающийся сегмент. Среди активно и успешно действующих на московском рынке компаний более 50 % относятся к сегменту «евростандарт», т. е. к среднему сегменту. Компаний сегмента «люкс» насчитывается среди рассматриваемых 30 %, что является неплохим показателем. Компаний нижнего ценового сегмента около 20 %.

Понятие «евроремонт» и практически все производные от этого слова давно сместилось в менее престижную ценовую категорию, и находится сейчас в среднем ценовом сегменте. А путаницу в названия вносят, главным образом, компании нижнего ценового сегмента, настойчиво называя стандартный качественный ремонт «евроремонтом». На фоне этой пестроты фирмы сегмента «люкс», которых, как выяснилось, уже немало на московском рынке, вынуждены придумывать иные названия своим услугам, чтобы отгородиться от общей массы. В верхний сегмент «люкс» попадают такие названия, как евролюкс, премиум, эксклюзивный. В качестве знака отличия для этих целей выступают также и цены.

Для различных видов работ характерна разная рентабельность. Такие работы, как установка кондиционеров, стеклопакетов, электрика, сантехнические работы, а также слом межкомнатных стен могут принести предприятию до 50 % прибыли, а плиточные и малярные работы, например, находятся на грани окупаемости.

У разных компаний цены на один и тот же вид работ сильно варьируются. Разница между нижним и верхним значением по некоторым видам услуг достигает иногда показателя в 12-13 раз. Причем разница в рабочей квалификации не может выступать объяснением в полной мере, так как наивысшая разница в расценках наблюдается в сегменте демонтажных работ (удаление линолеума, снятие паркета, очистка стен от старых обоев и т. п.), т. е. самых простых и не требующих квалифицированного труда. Скорее всего, это необоснованное завышение используется потому, что стоимость таких работ в целом невысока и на первый взгляд, не сильно сказывается на общем бюджете ремонта. Также нередко наблюдается разброс расценок в рамках прайс-листа одной компании. Особенно этим «грешат» фирмы среднего ценового сегмента, возможно, пытаясь таким образом привлечь клиентов, настроенных на отделку различной степени интенсивности.

Тенденции

До кризиса российский рынок ремонта рос на 15-20 % в год. В 2008 году прирост замедлился примерно до 13 %. В связи с кризисом ожидалось серьезное падение рынка. Однако имели силу некоторые факторы, которые все же способствовали сохранению ремонта и строительства в стране. Эти же факторы будут поддерживать рынок на плаву и в дальнейшем.

Значительный объем ремонтных работ приходится, как уже было сказано выше, на новостройки. Несмотря на то, что строительная отрасль переживает непростые времена, правительство не может позволить упасть объемам жилищного строительства на серьезные величины. Эта сфера экономики будет финансироваться и стимулироваться.

Доля монолитных домов в общем количестве домов все время увеличивается. Затраты на ремонт в таких домах больше, чем стоимость отделки в панельных домах, поскольку часто в новых квартирах нет не только перегородок, но даже и разводок электрики и сантехники. Если в 2003 году на монолитные дома приходилось порядка 15-20 % рынка новостроек, то в 2007 году уже более 45 %. В настоящее время доля монолитных домов составляет более 60 %.

Стоимость строительных материалов будет увеличиваться, в том числе за счет роста использования более качественных и дорогих материалов. Анализ ряда сегментов отделочных материалов в начале 2010 года показал, что более дорогие бренды не потеряли своих позиций в период кризиса.

В. НИКОЛЬСКАЯ, директор по исследованиям агентства ABARUS Market Research